대우 미래 삼성 우리 한국 증권 대표PB 설문

코스피지수가 박스권 상단인 2050선을 회복한 후 지지부진한 흐름을 이어가면서 투자자들의 고민이 깊어지고 있다. 증권가 대표 프라이빗뱅커(PB)들은 펀드 등 주식 관련 상품을 중심으로 채권, 현금 등으로 안정성을 높인 포트폴리오를 권했다.

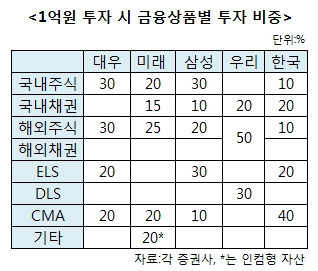

28일 [한경닷컴]은 대우 미래 삼성 우리 한국 등 한경비즈니스 선정 증권부문 2012 베스트 프라이빗뱅킹(PB) 센터 상위 다섯 곳의 대표 PB를 대상으로 자산배분 전략 관련 설문을 실시했다. 이경민 KDB대우증권 PB클래스갤러리아1센터 이사, 이종필 미래에셋증권 상품마케팅 본부장, 박경희 삼성증권 상무, 유현숙 우리투자증권 프리미어블루 골드넛센터장, 윤재원 한국투자증권 강남센터 자산관리영업2팀장 등 국내 대표 PB가 참여했다.

미국의 양적완화 축소 진행에 따라 향후 글로벌 자금 흐름이 채권에서 주식으로 이동할 가능성이 높다는 게 전문가들의 분석. 이들은 앞으로 2,3년간 거시경제(매크로) 측면에서 미국 등 선진국 경제의 성장과 함께 신흥국 회복도 이어질 것으로 내다봤다.

주식 관련 상품 비중을 60%로 가장 높게 제시한 이경민 KDB대우증권 이사는 "글로벌 시장 중 상대적으로 국내 증시가 저평가돼 있고, 코스피지수가 추세적인 상승세를 이어갈 전망" 이라며 "조정 시 낙폭 과대 저평가주 분할 매수 혹은 주식형 펀드 분할 매수를 추천한다"고 밝혔다.

주가가 조정을 받을 경우 그동안 많이 오른 경기민감주인 조선, 화학, 철강 관련주를 매도한 후 상대적으로 덜 오른 내수주 위주로 교체 매매하는 전략을 추천했다. 중장기적인 관점에서 조선업종에 대한 장기적인 접근이 유효하다고 진단했다.

해외 주식 관련 상품으론 유럽 증시 관련 펀드를 추천했다. 유럽 경기가 하향 기조를 마감하고 내년에 상승세로 돌아서고, 중장기적인 관점에서 증시도 상승할 것이란 관측을 내놨다.

박경희 삼성증권 상무는 포트폴리오의 절반을 주식 관련 자산으로 채웠다. 박 상무는 "주식 비중을 국내외 합산 50% 수준으로 배분할 것" 이라며 "해외주식은 글로벌 자산배분이 되는 상품으로 분산하는 동시에 채권 대비 기대수익률을 다소 높인 중위험·중수익 상품을 활용해 포트폴리오의 균형을 추구할 계획"이라고 강조했다.

PB들은 주가연계증권(ELS)도 선호했다. 5명 중 3명의 베스트 PB가 자산의 20~30%를 배분하겠다는 계획을 제시했다.

윤재원 한국투자증권 강남센터 자산관리영업2팀장은 "기초자산인 ELS의 배분 비중을 20%로 설정했다" 며 "일정 수준 지수가 하락하더라도 연 5~10% 수익을 기대할 만하다"고 예상했다.

유현숙 우리투자증권 프리미어블루 골드넛센터장은 ELS 대신 파생결합증권(DLS)에 자산의 30%를 투자하는 전략을 권했다. 특히 금·은의 경우 미국 양적완화 축소 예상으로 가격 조정을 받아 이를 기초자산으로 설정한 DLS에 관심을 가지라고 주문했다.

유 센터장은 "상품가격이 강세를 보이기 어렵겠지만 가격 조정을 받은 자산을 기초자산으로 구성한 파생상품은 수익구조에 따라 고수익을 추구할 수 있다" 며 "최근 금·은 DLS는 45% 녹인배리어(원금손실 시작구간) 상품이 연 9% 대의 수익률을 제시하고 있어 매우 유리한 상품"이라고 설명했다. 이와 함께 동양사태로 채권투자에 대한 불안심리가 높아졌지만 포트폴리오 안정성 강화 측면에서 일정 부분 편입이 필요하다고 조언했다.

이종필 미래에셋증권 상품마케팅 본부장은 "1억 원 중 포트폴리오 안정성을 높여주고 상대적으로 안정적인 수익을 기대할 수 있는 국내 채권에 1500만 원을 배분했다" 며 "선진국과 신흥국, 하이일드채권 등 정기적으로 이자와 배당이 발생하는 해외 인컴(income)형 자산에 2000만 원을 분산 투자하는 전략이 바람직하다"고 말했다.

대부분의 PB들은 종합자산관리계좌(CMA) 등 현금 보유 비중은 10~20% 수준으로 설정했다. 추후 주가 증시 조정 시 활용할 수 있는 대기자금이 필요하다고 조언했다.

한국투자증권의 윤재원 팀장은 현금 비중을 40%로 제시했다. 윤 팀장은 "주가 조정 시 매수하는 전략을 권하고 투자 대기 자금인 CMA 비중을 40%로 설정했다" 며 "목표수익률 도달 전 이라면 보유 전략을 추천하지만 종목 교체를 계획 중이라면 보유 수량의 30% 가량 매도할 만하다"고 분석했다.

한경닷컴 오정민 기자 blooming@hankyung.com

!["또 호재 나왔다" 외국인들 쓸어담더니…꿈틀대는 이 종목 [종목+]](https://img.hankyung.com/photo/202602/AA.42614339.3.jpg)

!["폭주기관차 시동 걸었다"…로봇·수소 기대에 질주한 종목 [분석+]](https://img.hankyung.com/photo/202602/ZA.43118233.3.jpg)