'이랜드그룹 첫 IPO' 이랜드리테일 내년 5월 상장

"그룹 재무개선 변곡점 될 것"

이랜드 관계자는 “거래소의 상장심사 간소화(패스트트랙) 제도를 활용해 단기간에 상장 승인을 받을 수 있을 것”이라고 말했다. 한국거래소는 별도 재무제표 기준 자기자본 4000억원 이상, 매출 7000억원 이상 등 일정 요건을 갖춘 기업은 20영업일(일반 상장의 경우 45일) 이내 심사 결과를 통보받을 수 있도록 편의를 제공하고 있다. 이랜드리테일의 지난해 별도 매출은 2조425억원, 자기자본은 1조2221억원이었다.

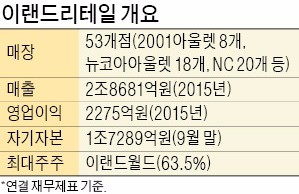

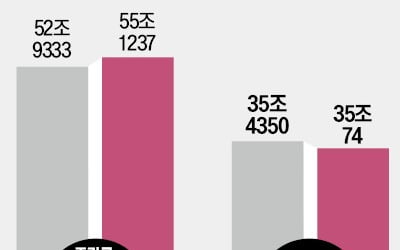

이랜드리테일은 1978년 한신교육개발(주)로 출발해 2003년 이랜드그룹에 편입됐다. 이후 아울렛 위주로 사업을 확대해 지난 9월 말 현재 2001아울렛, 뉴코아아울렛, NC 등 53개 점포를 운영하고 있다. 지분 63.5%를 보유한 모회사인 이랜드월드의 패션업 노하우를 접목한 자체상표(PB)와 생활용품 전문점 모던하우스, 농수산물 유통 분야에서 경쟁력을 인정받는 킴스클럽 등의 브랜드도 보유하고 있다. 아울렛 사업 특성상 경기 침체 속에서도 꾸준한 매출 성장세를 보이고 있다. 올 들어 3분기까지 연결 재무제표 기준 매출은 전년 동기 대비 10% 상승한 2조2874억원, 영업이익은 13% 성장한 1785억원을 나타냈다. 이랜드그룹이 처음으로 계열사 상장에 나선 것은 그룹 재무구조 개선 필요성이 커졌기 때문이다. 현재 유일한 상장 계열사 이월드(옛 C&우방랜드)는 2010년 이랜드 인수 당시부터 상장사였다.

상장 실무를 총괄하는 이윤주 이랜드리테일 최고재무책임자(CFO)는 “이번 상장으로 투명성과 신뢰도를 끌어올려 기업 가치 향상의 계기로 삼을 것”이라고 말했다.

상장 대표주관사는 현대증권과 한국투자증권이 맡았다. 공동주관사로는 미래에셋대우 유안타 동부 KB투자증권 등 네 곳이 참여하고 있다.

이태호 기자 thlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[한공회 선거]"주기적지정제 반드시 지킬 것…법안 취지 가장 잘 안다"](https://img.hankyung.com/photo/202405/01.36652348.3.jpg)

![[책마을] "암호화폐는 전세계 금융시장의 가장 뜨거운 광기"](https://timg.hankyung.com/t/560x0/photo/202405/AA.36676420.3.jpg)