입력2006.04.03 23:48

수정2006.04.03 23:52

삼성전자 SK텔레콤에 이어 대우증권도 하나로통신 유상증자방안에 대해 반대의사를 나타냈다.

이에따라 하나로통신 유상증자에 반대하는 기업의 지분율이 LG 지분율보다 높아지게 됐다.

대우증권은 10일 하나로통신 유상증자가 신주 발행가액 2천5백원 기준으로 진행될 경우 유상증자 규모가 5천억원으로 외자유치안의 자금조달규모 4억5천만달러(약 5천3백억원)보다 줄어든다는 점에서 동의할 수 없다고 밝혔다.

특히 외자유치의 경우 6억달러의 신디케이션론이 보장되지만 LG측은 추가 자금 투입계획을 제시하지 않고 있어 조건이 더 나쁘다고 덧붙였다.

대우증권은 유상신주 발행가액 2천5백원은 외자유치시 주당 3천1백원보다 6백원이낮아 기존 주주에게 불이익을 안겨다 준다고 주장했다.

대우증권 관계자는 "LG그룹이 하나로통신 경영권을 확보하려면 시장가격에 프리미엄을 얹어 주식을 사야 한다"며 "외자유치방안보다 더 싸게 주식을 매입하려는 것은 어불성설"이라고 말했다.

하나로통신의 유상증자는 1대주주인 LG그룹을 제외하곤 2,3,4대 주주가 모두 반대하는 형국이 됐다.

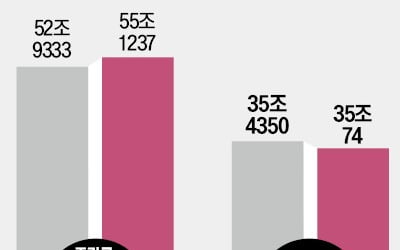

유상증자 반대 지분율은 삼성전자(8.43%)SK텔레콤(5.41%)대우증권(4.30%)등 총 18.14%에 이른다.

LG화재를 포함한 LG그룹의 지분율 15.89%보다 3%포인트 이상 많다.

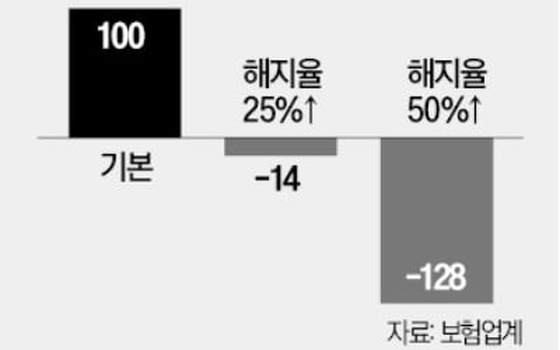

전문가들은 LG그룹이 신주 발행가 2천5백원을 고집할 경우 다음달5일 열리는 하나로통신 임시주총에서 유상증자안이 부결될 가능성이 높은 것으로 보고 있다.

유상증자 안건은 주총 특별결의사항으로 주총 참석 주식의 3분의2 이상이 찬성하고 총 발행주식의 3분의1 이상이 찬성해야만 통과된다.

박준동 기자 jdpower@hankyung.com

![[한공회 선거]"주기적지정제 반드시 지킬 것…법안 취지 가장 잘 안다"](https://img.hankyung.com/photo/202405/01.36652348.3.jpg)

![[책마을] "암호화폐는 전세계 금융시장의 가장 뜨거운 광기"](https://timg.hankyung.com/t/560x0/photo/202405/AA.36676420.3.jpg)