"LG유플러스, 주가·실적 모두 우상향 흐름"-DB

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신은정 DB금융투자 연구원은 7일 "3분기 실적이 실적 추정치와 크게 다르지 않아 연간 실적 추정치를 유지한다"며 "상반기 부진했던 실적으로 주가가 부진했으나 하반기부터 회복된 실적으로 연간으로는 올해 처음으로 영업이익 1조를 달성할 것으로 기대된다"고 말했다.

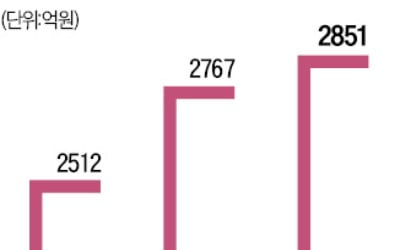

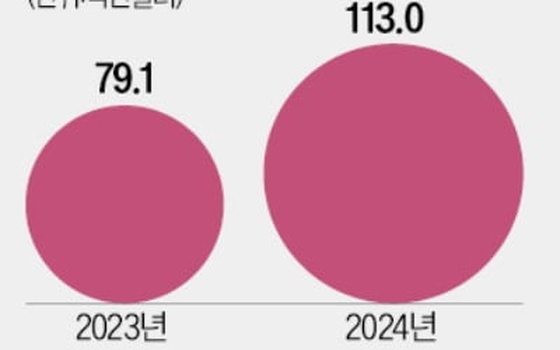

LG유플러스의 3분기 매출은 3조11억원, 영업이익은 2851억원으로 컨센서스(영업이익 2750억원)에 부합했다. 핸드셋 기준 5G 가입자 비중이 50.2%를 기록하고 LG헬로비전의 알뜰폰(MVNO) 가입자 고성장이 지속되며 무선 서비스 수익은 전년 동기 대비 1.9% 성장했다.

홈미디어 수익은 IPTV의 전년 높은 기저에도 불구하고 초고속인터넷 고가치 가입자 유치가 지속되며 전년 동기 대비 3.9% 성장했다. 마케팅 비용은 플래그십 모델 출시로 전분기 대비로는 증가했으나 효율적인 집행으로 전년 수준을 유지하며 양호한 실적에 기여한 것으로 보인다.

신 연구원은 "내년부터는 팬덤 기반의 아이돌플러스의 글로벌 확장, 스튜디오X+U의 런칭으로 제작·유통·IP 사업으로 확대, 모바일기반의 키즈 구독 플랫폼 아이들나라 런칭 등으로 비통신 서비스의 수익 확대도 기대된다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["날도 더운데 왜 야외냐고?"…폭염 속 '공연형 피서' 열풍 [이슈+]](https://timg.hankyung.com/t/560x0/photo/202406/01.36915993.3.jpg)