Fed 향후 2년간 기준금리 8차례 인상설 강남 아파트 등 韓 부동산 시장, 무너지나? [한상춘의 지금 세계는]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

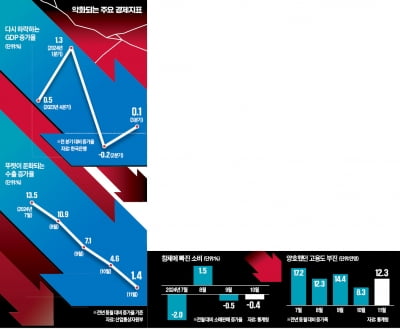

지난주에 발표됐던 작년 12월 Fed 의사록의 충격이 지속되고 있는데요. 금융위기 당시보다 훨씬 급진적인 출구전략 추진 가능성이 대두되면서 증시뿐만 아니라 외환시장, 가상화폐 시장 등 모든 시장에 영향을 주고 있습니다. 그래서 오늘은 올해 부동산 시장이 Fed의 급진적인 출구 전략의 여파를 피해갈 수 있을지 알아보는 시간 마련했습니다. 도움 말씀에 한국경제신문, 한상춘 논설위원 나와 계십니다.

Q. 안녕하십니까? 연초 들어 급등하고 있는 미국 국채금리 장세가 지속되고 있는데요. 특히 빅테크 주가의 심상치 않지 않습니까?

-美 10년물 국채금리, 6거래일 연속 상승세

-지난 주말부터 1.75% 돌파, 빅테크 주가 급락

-11일, 파월 청문회, Quantative Tapering 입장

-12일, 작년 12월 CPI 상승률 주목···과연 7%대?

-비트코인 등 가상화폐, ‘데드 캣 바운스’ 논쟁

-비트코인, 1차 final draw선 4만 달러 붕괴 후 반등

-작년 11월 6.7만 달러 대비 40% 이상 폭락, 마진 콜

Q. 올해 전미경제학회가 끝난 이후 적정금리 논쟁이 일고 있는데요. 적정금리는 무엇인지 말씀해 주시지요.

-적정금리, 다양하게 정의···그 자체 혼란

-피셔 방식, 실물경제에 영향 주지 않는 금리수준

-테일러 준칙, 정책 의지와 목표 반영된 금리수준

-최적통제준칙, data dependent 따라 수시 조정

-근대 통화론자, 통화 준칙에 따라 자의성 배제

-물가상승률>인플레 타킷팅, 자동적으로 금리인상

-현대통화론자, 이자율>성장률이면 금리인상 단행

-Fed 추정 잠재성장률 2.1%···8차례 인상설 부상

Q. 어디까지 예상입니다만 앞으로 Fed가 금리를 8차례 인상한다면 얼마나 빨리 금리를 인상할 것인가 하는 인상속도도 관심이 되지 않습니까?

-인상 방식, normal step·big step·baby step

-normal step, 금리 0.25%p씩 변경하는 방식

-0.25%p보다 크면 big step, 작으면 baby step

-정례회의 1년 8회, 설립 이후 2차례 임시회의

-금리인상 위한 임시회의 개최 여부 관심

-올해 단행, 매년 회의 때마다 ‘go-go’, 힘들어

-내년 말까지 go-stop 방식, 3·6·9·12월 회의 때

Q. 그 누구보다 서학개미분들이 흔들릴 것으로 보이는데요. 미국 국채금리 악몽은 언제까지 지속될 것으로 보십니까?

-수익률 곡선, Fed의 가장 유용한 예측모형

-‘change’보다 ‘level’, 예측력 더 높아 유용

-단저장고 유지, 경기침체 ‘아직은 우려 단계’

-시겔, “there is no alternative(TINA)” 격언

-올해 GBK, 中 주식비중 확대로 美 주식과 균형

-글로벌 ETF, 빅테크 관련 ETF 과다 비중 경계

-인프라, 리오프닝, 금융, 바이오 ETF로 다변화

Q. 지금까지 우리가 기준금리를 알아봤습니다만 연초부터 미국 국채금리가 상승함에 따라 빅테크, 가상화폐에 이어 집값이 어떻게 되느냐도 관심이 되고 있지 않습니까?

-로버트 실러, 금리만으로 설명하기 어려워

-로버트 실러, Narrative Economics 출판

-특정사건→스토리텔링→전파→부동산에 영향

-행동주의 경제학, ‘증시와 경제는 심리다’

-흔들리는 나스닥, 제2 닷컴 버블붕괴 우려

-제2 닷컴버블 스토리→SNS 전파→나스닥 폭락

-월가, 조지 소로스 ‘자기실현적 가설’ 최대 경계

Q. 증시와 마찬가지로 부동산 시장도 심리적인 요인이 많이 작용한다면 PIR, PRR과 같은 전통적인 부동산 가격평가지표가 잘 맞지 않을 것 같은데요?

-금융위기 이전, 금융이 실물을 following

-PIR·PRR 등과 같은 전통평가지표 잘 맞아

-코로나發 집값 고평가, 조만간 버블 붕괴

-금융위기 이후, 금융이 실물을 leading 전환

-증시와 마찬가지로 PDR 등 신평가지표 중시

-금리<미래잠재가치, 긍정적 편향→주택 매수

-로버트 실러, 올해 전미경제학회에서 재강조

Q. 로버트 실러 교수의 이런 지적은 이미 작년 하반기부터 미국 주택시장에서 나타나고 있죠?

-작년 하반기 각국 통화정책 기조, 긴축 예상

-Fed, 신속한 테이퍼링과 기준금리 인상 추진

-30년 모기지금리, 8월 2.3%대→연초 3.3%대

-美 부동산 가격, 크게 흔들리지 않아

-실러, 작년 8월 20%→9월 19.7%→10월 19.1%

-작년 하반기 각국 통화정책 기조, 긴축 예상

-BOK, 작년 8월 이후 두 차례 선제적 금리인상

-강남 등 수도권 집값 안정, 금리인상만으로 한계

Q. 올해 부동산 가격을 예측할 때 Fed의 통화정책 관할대상이 바뀌는 점도 주목해야 한다고 하는데요. 이게 무슨 의미인자 말씀해 주시지요.

-통화정책 관할대상, 자산시장 포함 놓고 대립

-그린스펀 독트린, 실물경제 여건만 포함시켜야

-그린스펀 실수, 2008년 서프프라임 사태 발생

-버냉키 독트린, 그린스펀 실수 반성에서 출발

-버냉키 독트린, 부동산 등 자산시장 여건 포함

-금융위기 이후 브라운식 통화정책 이론적 근거

-버냉키 독트린 통화정책, 자산거품 조장 비난

-물가안정 우선, 버냉키 독트린→그린스펀 독트린

Q. 결론을 맺어보지요. 우리나라를 포함해 올 한해 세계 부동산 가격은 어떻게 예상되고 있습니까?

-강남 등 수도권 집값결정, 다양한 요인 결부

-수급이 가장 크고, 심리와 금리요인 순으로

-올해 집값 전망, 대부분 ‘상승세’ 지속될 가능성

-美 집값, 공급 부족 등으로 16% 폭등 예상도

-中, 헝다 그룹 사태 극복하게 안정세 회복

-한국 부동산 가격전망에 대해서는 ‘극과 극’

-서울대 교수, 강남 집값 17% 정도 급락할 것

-민간 부동산 예측기관, 올해도 2∼3%대 상승

-올해 예산, 수도권 5.1%+전국 3.5% 상승 전제

지금까지 도움 말씀에 한국경제신문, 한상춘 논설위원이었습니다. 고맙습니다.

![Fed 향후 2년간 기준금리 8차례 인상설 강남 아파트 등 韓 부동산 시장, 무너지나? [한상춘의 지금 세계는]](https://img.hankyung.com/photo/202201/P327020220111000001589-000.png)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)