KT, 외화채 발행 착수…주관사 선정 완료 [마켓인사이트]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

≪이 기사는 07월09일(16:46) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

KT 직원들이 기지국을 점검하고 있다. /사진=KT

KT가 외화채 발행에 착수했다.

9일 투자은행(IB) 업계에 따르면 KT는 외화채를 발행을 위한 주관사로 BNP파리바, 씨티그룹글로벌마켓증권, 크레디아그리콜을 선정했다. 오는 12일 인베스터 콜(투자 권유 활동)을 시작한다. 미국 달러화로 발행되는 유로본드(RegS)이며, 만기는 5.5년이다.

KT는 지난해 8월 5년 만기 외화채로 4억달러를 조달한 경험이 있다. 당시 주문이 몰리며 국내 민간 기업 중 최저 금리인 연 1.0%에 발행했다.

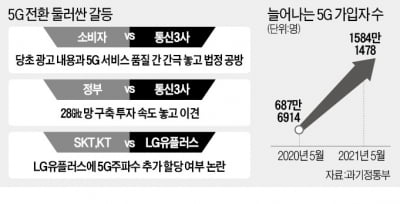

한편 국제 신용평가사인 무디스는 이날 KT의 신용등급을 A3(안정)로 재확인했다. 무디스는 KT에 대해 우수한 시장 지위를 유지하고 있고, 5세대(5G) 이동통신 가입자가 늘며 앞으로 12~18개월 동안 긍정적인 이익 모멘텀이 기대된다고 평가했다.

임근호 기자 eigen@hankyung.com

9일 투자은행(IB) 업계에 따르면 KT는 외화채를 발행을 위한 주관사로 BNP파리바, 씨티그룹글로벌마켓증권, 크레디아그리콜을 선정했다. 오는 12일 인베스터 콜(투자 권유 활동)을 시작한다. 미국 달러화로 발행되는 유로본드(RegS)이며, 만기는 5.5년이다.

KT는 지난해 8월 5년 만기 외화채로 4억달러를 조달한 경험이 있다. 당시 주문이 몰리며 국내 민간 기업 중 최저 금리인 연 1.0%에 발행했다.

한편 국제 신용평가사인 무디스는 이날 KT의 신용등급을 A3(안정)로 재확인했다. 무디스는 KT에 대해 우수한 시장 지위를 유지하고 있고, 5세대(5G) 이동통신 가입자가 늘며 앞으로 12~18개월 동안 긍정적인 이익 모멘텀이 기대된다고 평가했다.

임근호 기자 eigen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)