멜론-카카오엔터 합병시 기업가치 10조원 전망도

![카카오엔터테인먼트를 이끌게 된 카카오M 김성수(왼쪽) 대표와 카카오페이지 이진수 대표. [사진=카카오엔터테인먼트 제공] 2021.03.04](https://img.hankyung.com/photo/202107/01.26864865.1.jpg)

멜론 분사 이유…음원 서비스 전문 강화가 1차 목표

7일 정보기술(IT) 업계에 따르면 카카오는 이달 1일 멜론 사업부문을 물적분할해 멜론컴퍼니를 출범시켰다. 카카오의 100% 자회사다. 지난 3월 주주총회에서 목표 시한으로 제시한 6월1일보다 한 달가량 늦어졌다.멜론은 2004년 SK텔레콤이 만들었다가 2013년 홍콩 사모펀드인 스타인베스트에 매각됐다. 당시 멜론의 운영사 로엔엔터테인먼트는 SK그룹의 증손자회사였고 공정거래법상 증손자회사는 지분을 100% 보유하거나 매각해야 했다. 결국 2013년 파는 것으로 결정, 이후 카카오는 2016년 1월 멜론 운영사인 로엔엔터테인먼트의 지분 76.4%를 1조8700억원에 인수했다.

멜론컴퍼니 분사는 음원 서비스 전문성 강화가 1차 목표다. 유튜브가 국내 플랫폼들을 위협하는 가운데 유튜브뮤직의 폭발적인 성장세가 만만치 않아서다.

빅데이터 분석플랫폼 모바일인덱스가 최근 내놓은 자료에 따르면 지난 5월 국내 음원 스트리밍 시장에서 멜론 점유율은 31.4%로 1위를 달리고 있다. 하지만 2년 간 점유율 추세로 보면 이야기가 달라진다. 멜론은 줄어든 반면 추격자인 지니뮤직, 유튜브뮤직, 플로 등은 점유율을 크게 늘린 상황. 멜론 점유율은 2019년 5월 기준 32.96%에서 지난해 5월 31.57%, 31.41%로 하향하는 추세다. 같은 기간 지니뮤직은 13.5%에서 15.39%, 18.54%로 증가했다. 유튜브뮤직은 1.98%에서 5.62%, 이후 13.27%로 급격하게 뛰었다. 플로 또한 5.89%에서 9.88%, 10.95%로 증가하고 있다.

카카오엔터 상장 검토하는 상황서 시너지 기대

멜론컴퍼니를 분사한 또 하나의 목적은 카카오엔터테인먼트와의 합병이다. 카카오는 지난 3월 웹툰·웹소설 지식재산(IP) 제작 및 유통 네트워크를 구축한 카카오페이지와 음악·드라마·영화 등 콘텐츠 제작 역량을 갖춘 카카오M을 합병시켜 카카오엔터테인먼트를 공식 출범했다.카카오 글로벌 진출의 최첨병에 있는 카카오엔터테인먼트가 내년 초를 목표로 국내는 물론 미국 증시 상장을 검토하는 상황에서 멜론컴퍼니와 합병할 것이라는 전망이 나온다. IP 콘텐츠 제작 역량에 음악 플랫폼을 결합해 글로벌 콘텐츠 시장에서 강한 시너지를 낼 경우 높은 기업가치를 평가받을 수 있을 것으로 기대된다.

![[사진=카카오엔터테인먼트]](https://img.hankyung.com/photo/202107/01.26864867.1.jpg)

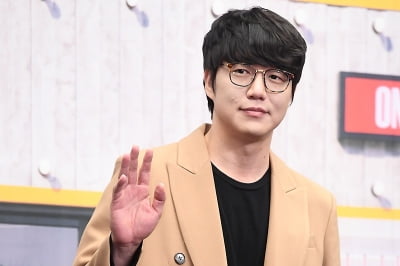

임원진 구성은 이진수 카카오엔터테인먼트 각자 대표가 멜론 컴퍼니 대표를 겸직하고 김성수 카카오엔터테인먼트 공동 대표가 사내이사에 이름을 올렸다. 다른 법인이지만 최고 수장이 대표를 겸직해 각종 연계 사업을 고려할 가능성이 크다.

양사 합병 시 기업가치가 10조원을 넘어설 것이라는 전망도 나온다. 메리츠증권은 카카오엔터 기업가치를 7조4713억원, 멜론컴퍼니를 3조1548억원으로 추산했으며 현대차증권은 양사 합병 후 기업가치를 15조원으로 봤다. 업계 관계자는 "음악 플랫폼을 빼놓고 글로벌 콘텐츠 사업을 논할 수 없다"며 "멜론컴퍼니의 국내 사용사 수 1위를 유지시키는 것이 증시 상장 전 기업 가치를 끌어올리기 위한 가장 중요한 방법이기 때문에 카카오엔터테인먼트의와 프로모션은 앞으로 더욱 확대될 것"이라고 말했다.

강경주 한경닷컴 기자 qurasoha@hankyung.com

![자회사 상장 앞둔 카카오, 주가에 득될까 실될까?[분석+]](https://img.hankyung.com/photo/202107/02.26706581.3.jpg)