장기간 환변동 위험 노출되고

해지환급금 적은 점 고려해야

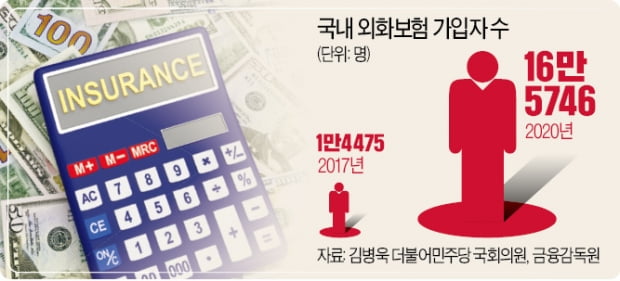

이 가운데 미국 달러를 기준으로 한 달러보험이 전체의 80% 이상을 차지한다. 최대 강자는 메트라이프생명이다. 2018년 초 출시된 ‘유니버셜달러종신보험’은 첫해에만 4만여 건이 팔렸다. 메트라이프생명 외에도 푸르덴셜생명 AIA생명 등 환전 관련 시스템 등이 잘 갖춰진 외국계 보험사가 그동안 달러보험 시장을 이끌어왔다는 평가다.

시장이 팽창하면서 국내 보험사들도 잇달아 뛰어들고 있다. 업계 1위 삼성생명은 지난해 11월 달러종신보험을 처음 선보이면서 빠르게 점유율을 확대하고 있다. 앞서 DGB생명과 신한생명도 각각 ‘아메리칸드림달러연금보험’과 ‘신한달러유니버셜종신보험’을 내놓기도 했다.

달러보험은 보험료 및 보험금을 모두 달러로 계산하기 때문에 장기간 환 변동 위험에 노출될 수밖에 없다. 가령 원·달러 환율이 달러당 1100원일 때 월 250달러를 내고 사망보험금 10만달러를 받는 외화 종신보험에 가입하면 첫 회 보험료가 27만5000원으로 산출된다. 환율이 1300원으로 오르면 월 보험료는 32만5000원으로 5만원이나 뛴다.

피보험자가 사망한 뒤 보험금을 받더라도 만약 환율이 900원으로 떨어지면 가입 시 환율로 환산된 보험금(1억1000만원)보다 훨씬 적은 9000만원만 손에 쥘 수 있다.

한 생보사 관계자는 “대부분의 달러보험이 종신보험이나 연금보험 등 장기보험상품으로 설계되는 것도 이처럼 환 리스크가 작지 않기 때문”이라며 “특히 중도 해지할 경우 해지환급금 역시 다른 상품에 비해 상대적으로 적은 만큼 반드시 장기간 보험료 납부를 유지해야만 낭패를 보지 않을 것”이라고 말했다.

이호기 기자 hglee@hankyung.com

![그들만의 잔치…역대급 실적에도 보험료 또 올렸다 [이슈+]](https://img.hankyung.com/photo/202105/01.26372425.3.jpg)

![[르포] '윤석열' 지우는 대구 서문시장…"尹 욕하는게 싫어 사진 뗐다"](https://img.hankyung.com/photo/202412/ZK.38878876.3.jpg)