글로벌 명품 시장 분석

에르메스·루이비통 한국 영업이익률

글로벌보다 최대 10%P 높아

"한국에서만 폭리 취하나" 소비자 불만 확산

작년 세계 명품시장 코로나 직격탄 맞았지만

중국과 한국은 호황 누려

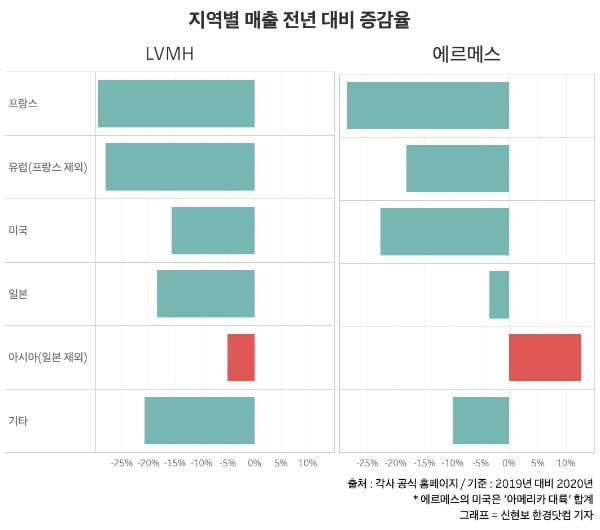

성장가도를 달리던 에르메스와 루이비통은 지난해 신종 코로나바이러스 감염증(코로나19) 사태로 세계 시장에선 전반적으로 크게 위축됐지만 한국 시장에선 중국과 함께 거의 유일하게 성장세를 이어갔다. 특히 에르메스는 한중 시장 덕분에 아시아 지역 매출이 전세계에서 유일하게 플러스 성장했다.

한국과 중국은 ▲코로나19 충격이 미국·유럽 등 다른 시장에 비해 상대적으로 덜했던 데다 ▲MZ세대(1980년대 초~2000년대 출생한 밀레니얼 세대와 1990년대 중반~2000년대 초반 태어난 Z세대 통칭)의 명품 소비가 증가하고 있고 ▲명품 관련 온라인 시장이 발전한 점 등이 이들 명품 브랜들의 성장세를 이끈 배경으로 꼽히고 있다.

한국에서 유독 높은 영업이익률

에르메스는 지난해 세계 시장에서 총 63억8940만 유로의 매출을 거둬 13억8960만 유로의 영업이익을 거뒀다. 이에 따라 영업이익률은 21.7%에 달했다. 이에 비해 에르메스 한국법인은 지난해 4191억 원의 매출과 1334억 원의 영업이익을 올려, 영업이익률이 31.8%에 달했다. 한국법인 영업이익률이 10.1%포인트 높았던 것이다.

루이비통도 마찬가지였다. LVMH는 지난해 매출 446억5100만 유로, 영업이익 47억200만 유로로 10.5%의 영업이익률을 거뒀다. 루이비통 한국법인은 매출 1조468억 원, 영업이익 1519억 원으로 영업이익률이 14.5%였다.

에르메스, 루이비통과 함께 3대 명품으로 꼽히는 샤넬은 6월 결산법인이라 2020회계연도 실적이 아직 결산되지 않았다.

시장에선 에르메스와 루이비통의 영업이익률이 한국에서 유독 높은 이유를 놓고 다양한 분석을 내놓고 있다. 무엇보다 소비자들은 이들 명품들이 똑같은 제품을 한국시장에서만 미국 등 해외시장에서보다 훨씬 비싸게 판 결과가 영업이익률로 드러난 게 아니냐는 의문을 제기하고 있다.

40대 후반의 여성 회사원인 A씨는 "몇년전 미국에서 거주할 때 보니 미국 백화점에서 판매되는 에르메스 가격이 한국에서 판매되는 똑같은 제품보다 많게는 10~20% 쌌던 것을 보고 놀란 적이 있다"며 "에르메스가 같은 제품을 한국에서만 비싼 가격으로 팔아 폭리를 취하고 있는 사실이 이번에 밝혀진 게 아니겠냐"고 말했다.

전문가들은 명품 중에서도 고가 제품이 더 인기를 끌고 있는 한국 시장의 특징도 반영됐다는 분석을 내놓고 있다. 정연승 한국유통학회장(단국대 경영학부 교수)는 "고가 제품이나 명품을 선호하는 한국의 소비자 경향이 소비자가격 정책과 유통 마진 구조에 영향을 미치면서 명품 브랜드들이 한국에서 유리한 측면이 있다"고 말했다.

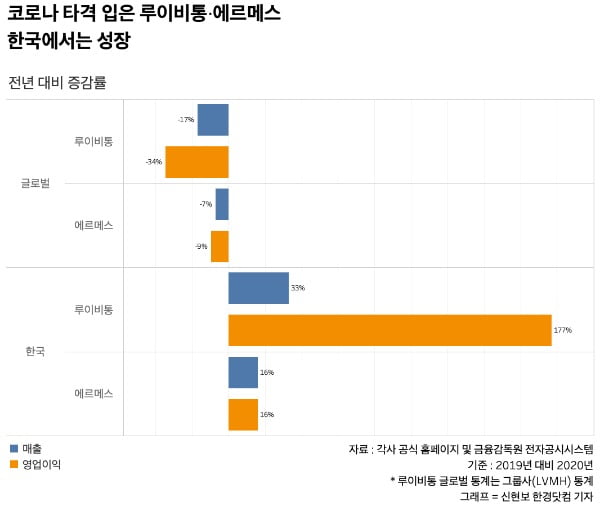

에르메스와 루이비통은 지난해 글로벌 기준으론 실적이 전년 대비 후퇴했지만 한국에선 성장세를 이어간 것으로 나타났다.

에르메스 글로벌 매출은 지난해 63억8940만 유로로 전년(68억8340만 유로) 대비 7% 감소했다. 영업이익도 13억8960만 유로로 전년(15억3530만 유로) 대비 9% 줄었다. 반면 에르메스 한국법인 매출은 2019년 3618억 원에서 지난해 4190억 원으로 15%, 영업이익은 같은 기간 1150억 원에서 1333억 원으로 15.9% 증가했다.

루이비통도 지난해 글로벌 매출은 446억5100만 유로로 전년(536억7000만 유로) 대비 16.8% 감소했지만, 한국법인 매출은 7846억 원에서 1조467억 원으로 33% 늘었다. 영업이익도 글로벌 기준으론 34.4% 감소했지만 한국법인에선 177% 늘었다.

코로나 불황 모르는 韓·中 명품 시장

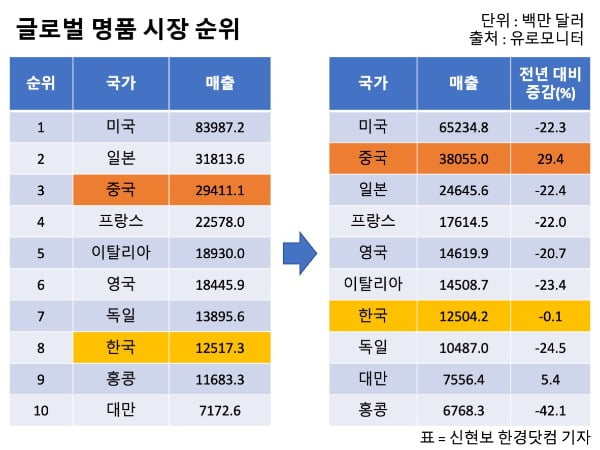

명품 시장에서 선전한 국가는 한국만이 아니다. 지난해 추락하던 명품 시장을 견인한 건 중국이라고 말해도 과언이 아니다. 지난해 중국의 명품 시장 매출은 38억550만 달러로 전년 보다 29.4% 성장했다. 상위 10위권 중 대만(5.4%)과 유이한 플러스 성장에 가장 높은 성장률이다.

글로벌 컨설팅업체 베인앤컴퍼니는 지난해 12월 '멈출 수 없는 중국의 2020 명품 시장'(China's Unstoppable 2020 Luxury Market) 보고서를 통해 ▲코로나19에 따른 여행 금지로 내수시장 확대 ▲MZ세대 럭셔리 소비 증가 ▲관련 온라인 시장 성장 ▲하이난 면세점 면세 정책 확대 등 4가지 요인을 중국 명품 시장의 성장 요인으로 꼽았다.

이렇게 한국과 중국 시장의 호황으로 아시아(일본 제외) 매출은 LVMH가 전년 대비 5% 하락에 그쳐 지역 중 유일하게 10% 미만 하락을 기록했고, 에르메스는 12.6% 상승해 유일하게 플러스 성장한 것으로 나타났다.

너무 닮은 韓·中 명품시장

한국과 중국의 명품 시장 뒤에는 여러모로 닮은 점이 많다. 먼저 코로나19 타격이 상대적으로 덜해 비교적 사회·경제적으로 여유로웠다는 점이다. 글로벌 통계 사이트인 월드오미터(Worldometer)에 따르면 한국과 중국 확진자 수는 전세계에서 각각 80위권, 90위권이다. 미국과 유럽 등 주요국과 비교하면 현저히 낮은 수준이다. 이러한 여파로 지난해 경제성장률도 중국은 전년 대비 2.3% 증가하면서 주요국 중 유일하게 플러스 성장했고, 한국은 전년 대비 1% 하락해 경제적 타격도 주요국 중 낮은 수준이었다.소비자 행태도 엇비슷하다. 해외로 나갈 수 없다 보니 국내에서 '보복소비'하는 경향도 강했고, 특히 MZ세대가 큰 손이 되가고 있다는 점이 공통점이다. 한국에서 2018년부터 2020년까지 3년간 2030세대 매출 비중은 현대백화점 22%포인트(43.8% 65.8%), 롯데백화점 6.7%(38.2% 44.9%) 각각 상승했다. 중국의 대표적인 전자상거래 플랫폼인 '티몰'(Tmall)은 전년 대비 지난해 거래액(GMV)이 20대 189%, 30대 125%, 기타 89% 순으로 증가했다고 밝혔다.

한중 젊은 층의 명품 소비 이유도 "자기 보상 혹은 만족"으로 유사하다. 베인앤컴퍼니가 지난해 티몰에서 실시한 설문조사를 분석한 결과, 20대와 30대 중국 소비자 중 가장 많은 70%는 명품 소비 이유로 "자기 보상"을 꼽았다. 지난 2월 구인구직 플랫폼 사람인이 설문조사한 결과에 따르면 'FLEX'문화(자신의 성공이나 부를 과시하는 문화)를 긍정적으로 평가한 사람 중 '자기 만족이 중요해서'라고 한 응답자가 52.6%로 가장 많았다.

온라인의 부상

온라인 시장의 부상도 이들의 소비를 부추기는 요인 중 하나로 꼽힌다. 중국에서는 명품 브랜드들이 소셜 미디어 공략에 나선 것이 구전 효과가 발생하면서 MZ세대의 관심을 끄는 데 성공했다는 분석이 나온다. 미국 월스트릿저널(WSJ)는 지난해 7월 "럭셔리 브랜드들이 중국 소셜 미디어를 공격적으로 공략하고 있다"며 "4~6월까지만 럭셔리 브랜드들이 올리는 웨이보 글이 평균적으로 230% 가량 증가했다"고 보도했다.한국에서는 명품 커머스가 대거 생겨난 것이 명품 시장 접근성을 키운 것으로 파악된다. 빅데이터 플랫폼 아이지에이웍스의 데이터 솔루션인 모바일인덱스에 따르면 지난 1월 트렌비·머스트잇·필웨이·발란·디코드 등 주요 5개 명품 커머스의 안드로이드 앱 사용자 수는 전년 동월 대비 2배 증가한 26만1225명에 달했다.

당근마켓·구구스 등 중고거래 앱의 성장세도 명품 구매의 진입장벽을 낮추는 요인 중 하나로 떠오르고 있다. 실제 롯데멤버스가 2019년 11월 발표한 '트렌드Y 리포트'에 따르면 명품 구매자 2명 중 1명은 명품 중고거래 경험을 가진 것으로 나타났다.

서용구 숙명여대 경영학부 교수는 "사회경제적 요인으로 소유 보다는 상품이나 서비스를 골고루 경험하는 게 트렌드"라며 "명품을 한번 구매한 후 되팔거나 재테크 수단으로 활용하는 사람이 늘면서 관련 시장도 커가고 있는 것"이라고 말했다.

신현보 한경닷컴 기자 greaterfool@hankyung.com