개미도 '공매도 문턱' 낮추기로

하지만 원유 레버리지 등 투기성 상품에 ‘몰빵’하거나 빚을 내서 주식 단타 매매를 하는 등 고위험·고수익 추구 행태도 고개를 들었다. 한때 대안으로 꼽혔던 사모펀드는 잇단 추문으로 신뢰가 크게 손상됐다. 금융위원회 관계자는 “모처럼 자본시장에 쏠린 국민적 관심을 어떻게 하면 건전한 투자상품에 정착시킬지 고민이 많았다”고 설명했다.

공모펀드 판매채널을 은행·증권사 위주에서 온라인으로 넓히는 방안이 우선 검토되고 있다. 다양한 펀드 판매사를 비교해 투자 조언을 해주는 통합자문 플랫폼과 온라인 펀드슈퍼마켓 활성화 등이 포함될 전망이다. 장기투자자에게는 판매보수가 낮은 펀드를 안내하는 등 장기투자 인센티브 부여 방안도 거론된다.

자산운용사의 경쟁력을 끌어올리기 위해 주식형 액티브 상장지수펀드(ETF)와 외화 표시 머니마켓펀드(MMF) 등 신상품을 도입하고, 불필요한 보고와 공시사항을 조정하는 등 규제 개선도 추진하기로 했다.

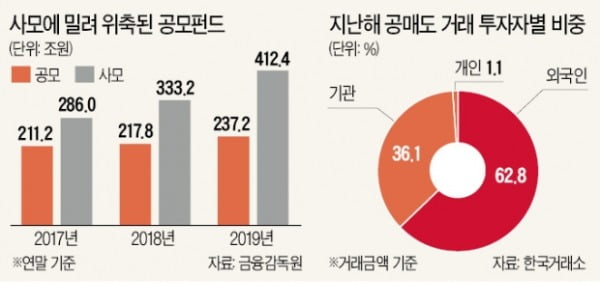

외국인과 기관의 독무대로 불리는 공매도에 대해선 개인의 접근성을 높여주는 쪽으로 방향을 잡았다. 지난해 국내 증시에서 개인의 공매도 거래대금 비중은 1.1%에 그쳤다.

이는 개인의 공매도에 대한 접근성이 굉장히 낮기 때문이다. 외국인과 기관은 다른 주식 보유자에게 일정 수수료를 주는 대차거래를 통해 매도 주식을 빌리고 있다. 반면 신용도가 떨어지는 개인들은 신용거래대주 방식으로 증권사로부터 매도 주식을 빌려야 한다. 신용위험이 있는 거래다 보니 대여 가능한 종목과 수량은 매우 제한돼 있다. 이에 금융위는 한국증권금융이 신용거래 과정에서 담보로 잡은 주식도 개인에게 대여해주는 방식 등으로 개인 대주시장을 확대하는 방안을 검토하고 있다.

증권사의 주가연계증권(ELS) 등 파생결합증권 위험 관리에 필요한 규제는 강화하기로 했다. 해외지수를 기초자산으로 하는 ELS 발행 시 일정 비율의 외화 유동성을 헤지 자산으로 보유하도록 유도한다. 유동성 부채와 채무보증 급증으로 증권사의 조정 유동성 비율이 100% 미만으로 하락하면 감독당국에 반드시 보고하도록 할 방침이다.

오형주 기자 ohj@hankyung.com