연초 20여곳 4조원대 조달

LG화학은 지난해 민간기업으로는 사상 최대인 15억6000만달러어치 글로벌본드와 1조원 규모 원화채권을 발행했다. SK하이닉스도 해외에서 5억달러, 국내에서 9800억원어치 회사채를 찍었다. 이들은 이번에도 운영자금과 투자 실탄을 조달하기 위해 채권시장을 노크한 것으로 알려졌다.

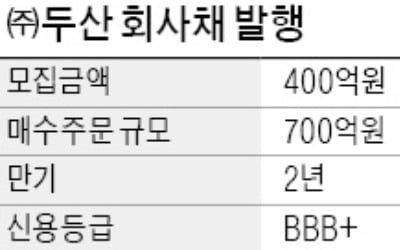

삼천리 자회사인 에스파워도 다음달 프로젝트파이낸싱(PF) 대출금 상환을 위해 최대 5000억원 규모 회사채 발행을 준비하고 있다. 우리금융지주(3000억원), 현대글로비스(3000억원), 현대위아(1500억원), 롯데제과(1100억원) 등도 회사채시장에서 수천억원을 조달한다. 현대글로비스의 경우 창사 이후 처음 발행하는 회사채다. 이들은 모두 최근 주관사 선정을 끝냈다. 대한항공, (주)두산, 호텔롯데 등 이미 발행 조건까지 확정한 기업을 합하면 다음달 공모 회사채 발행금액은 4조원을 훌쩍 넘길 것이란 관측이다.

연초 투자 수요가 넉넉한 것을 확인한 기업들이 본격적으로 자금 조달에 팔을 걷어붙였다는 분석이다. SK텔레콤, 미래에셋대우, 현대제철 등 이달 회사채 발행에 나선 18개 기업은 모두 모집액을 웃도는 투자 수요를 모았다. 기관들이 수요예측에서 낸 매수주문 물량은 총 12조4150억원에 달했다.

IB업계 관계자는 “기관들이 새로 유입된 운용자금을 굴리기 위해 회사채 시장에서 적극적인 매수세를 이어가고 있다”며 “최근 시장금리가 반등하면서 채권수익률이 높아진 것도 기관들을 회사채시장으로 끌어들이는 요인”이라고 설명했다.

채권시장에선 기업들이 올해 상반기 집중적으로 자금 조달에 나설 것으로 보고 있다. 하반기로 갈수록 미국 대통령 선거 등으로 글로벌 경제 불확실성이 커질 가능성이 있기 때문이다.

김진성 기자 jskim1028@hankyung.com