NH아문디, ETF 성과내며 7위

신한BNPP·한투운용도 급성장

5~10위간 격차 1조원대 좁혀져

NH아문디자산운용의 사업 다각화가 성과를 냈다는 분석이 나온다. 먼저 코스피200지수를 추종하는 ‘하나로200 ETF’가 낮은 수수료를 앞세워 설정액 1조원을 돌파했다. 일반적으로 상장지수펀드(ETF)는 거래량이 많고 잘 알려진 상품을 선호하기 때문에 후발 주자가 불리하다. NH아문디는 0.03%라는 저렴한 수수료를 내세워 공고하던 ETF 시장에 균열을 냈다.

지난해 5월에는 타깃데이트펀드(TDF)를 출시하며 퇴직연금 시장에도 진출했다. 8월 출시한 필승코리아 펀드도 한·일 갈등 국면에서 1000억원 넘게 돈이 몰렸다.

배영훈 NH아문디자산운용 대표는 “주식, 채권, 대체투자, 머니마켓펀드(MMF) 등 고른 상품군으로 균형 성장을 이룬 한 해였다”며 “올해는 미래 먹거리인 해외투자, 대체투자, ETF 등을 강화할 것”이라고 말했다.

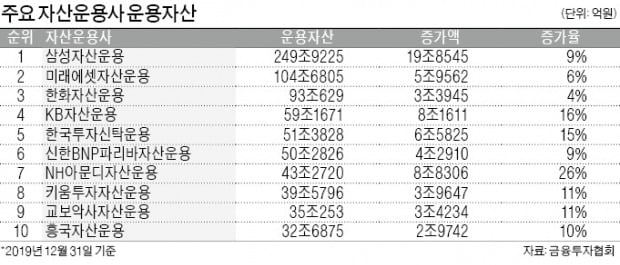

NH아문디자산운용뿐만이 아니다. 신한BNP파리바자산운용(2019년 AUM 증가율 9%), 한국투자신탁운용(15%), KB자산운용(16%) 등도 빠르게 성장하며 중위권 자산운용사 간 경쟁이 치열해지고 있다. 5위부터 10위까지는 바로 윗 순위 운용사와의 격차가 1조1002억~7조106억원에 불과하다. 히트 상품 한두 개만 나오면 뒤집힐 수 있는 상황이다.

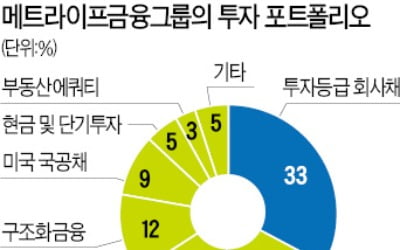

중위권 운용사들은 투자자의 관심이 쏠리는 해외, 대체투자 시장으로 눈을 돌리고 있다. 송한진 신한BNP파리바자산운용 경영관리본부장은 “해외 채권형펀드 판매가 늘면서 지난해에만 1조원 넘는 자금이 새로 들어왔다”며 “올해도 중위험 중수익 상품을 지속적으로 제공하고 자산배분형 상품을 확대할 것”이라고 말했다.

이 같은 경쟁에도 당분간 ‘톱3’의 위상은 유지될 것으로 보인다. 삼성자산운용의 지난해 말 기준 AUM은 250조원이다. 전년 대비 20조원 늘어났다. 2,3위권인 미래에셋자산운용(105조원), 한화자산운용(93조원)도 굳건한 상황이다.

류주현 삼성자산운용 경영지원실장은 “ETF를 활용한 EMP(ETF 자문 포트폴리오) 상품을 다양화하고 대체투자 사업을 본격화할 것”이라며 “압도적 1위를 유지해나갈 것”이라고 자신했다.

강영연 기자 yykang@hankyung.com

![[단독] "한국만 골든타임 놓쳤다"…'10조 사업' 날린 이유가](https://img.hankyung.com/photo/202411/AA.38671929.3.jpg)