환율·유가 뛰는데…거꾸로 파는 개미들

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"추가 상승 어렵다" 판단

달러선물 ETF 대거 순매도

인버스 원유 ETN에는 베팅

달러선물 ETF 대거 순매도

인버스 원유 ETN에는 베팅

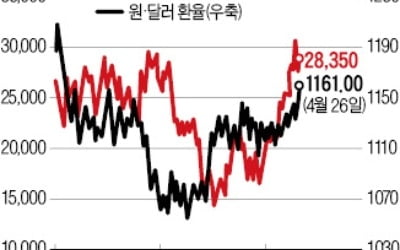

원·달러 환율과 국제 유가가 급등하면서 올 들어 최고점을 잇따라 경신하고 있지만 달러와 유가에 베팅하는 개인투자자들은 여전히 가격이 오르면 팔고 내리면 사는 ‘박스권 매매’ 전략으로 대응하고 있다. 전문가들은 환율과 유가 모두 당분간 상승 여력이 남아 있는 만큼 자금력이 부족한 개인투자자들이 섣불리 하락에 베팅하는 것은 위험하다고 조언했다.

3일 한국거래소에 따르면 환율 상승세가 본격화된 지난달 19일부터 이달 2일까지 개인투자자들은 달러선물 상장지수펀드(ETF)인 ‘KOSEF 미국달러선물 레버리지’ ETF를 25만6461주 순매도한 것으로 집계됐다. 이 상품은 지수 변동폭의 두 배만큼 수익을 얻거나 손실을 입는 고위험 펀드다.

개인투자자들이 순매도한 물량은 모두 기관에서 순매수했다. 같은 기간 원·달러 환율은 달러당 1136원50전에서 1169원60전까지 2.91% 급등했다. ‘KOSEF 미국달러선물 레버리지’ ETF 가격도 8880원에서 9330원으로 5.06% 올랐다.

가격이 연중 최고치를 넘어섰음에도 오히려 하락에 베팅하는 행태는 원유 관련 투자상품에서도 발견된다. 서부텍사스원유(WTI)가 상승세를 타기 시작한 지난달 17일부터 최고점(배럴당 66.30달러)을 찍었던 23일까지 개인투자자들은 ‘삼성 인버스 레버리지 WTI원유’ 상장지수채권(ETN)을 22만7465주 순매수한 것으로 나타났다. 이후 유가가 하락세로 반전된 24일부터 이달 2일까지는 22만581주를 순매도했다. 앞으로 유가가 떨어질 것으로 예상될 때 WTI 인버스 레버리지 ETF를 사두면 지수 변동폭의 두 배만큼 차익을 얻을 수 있다. 반면 예상과 달리 유가가 오르면 변동폭의 두 배만큼 손실을 입기 때문에 리스크가 작지 않다.

공동락 대신증권 자산리서치부 팀장은 “환율이 단기적으로 달러당 1200원까지 오버슈팅(일시적 폭등)할 가능성도 있다”며 “예상보다 훨씬 빠르게 환율이 상승하고 있어 지난 1년여간 유효했던 ‘박스권 매매’ 전략이 앞으로도 통할 거라고 보기 힘들 다”고 말했다.

이호기 기자 hglee@hankyung.com

3일 한국거래소에 따르면 환율 상승세가 본격화된 지난달 19일부터 이달 2일까지 개인투자자들은 달러선물 상장지수펀드(ETF)인 ‘KOSEF 미국달러선물 레버리지’ ETF를 25만6461주 순매도한 것으로 집계됐다. 이 상품은 지수 변동폭의 두 배만큼 수익을 얻거나 손실을 입는 고위험 펀드다.

개인투자자들이 순매도한 물량은 모두 기관에서 순매수했다. 같은 기간 원·달러 환율은 달러당 1136원50전에서 1169원60전까지 2.91% 급등했다. ‘KOSEF 미국달러선물 레버리지’ ETF 가격도 8880원에서 9330원으로 5.06% 올랐다.

가격이 연중 최고치를 넘어섰음에도 오히려 하락에 베팅하는 행태는 원유 관련 투자상품에서도 발견된다. 서부텍사스원유(WTI)가 상승세를 타기 시작한 지난달 17일부터 최고점(배럴당 66.30달러)을 찍었던 23일까지 개인투자자들은 ‘삼성 인버스 레버리지 WTI원유’ 상장지수채권(ETN)을 22만7465주 순매수한 것으로 나타났다. 이후 유가가 하락세로 반전된 24일부터 이달 2일까지는 22만581주를 순매도했다. 앞으로 유가가 떨어질 것으로 예상될 때 WTI 인버스 레버리지 ETF를 사두면 지수 변동폭의 두 배만큼 차익을 얻을 수 있다. 반면 예상과 달리 유가가 오르면 변동폭의 두 배만큼 손실을 입기 때문에 리스크가 작지 않다.

공동락 대신증권 자산리서치부 팀장은 “환율이 단기적으로 달러당 1200원까지 오버슈팅(일시적 폭등)할 가능성도 있다”며 “예상보다 훨씬 빠르게 환율이 상승하고 있어 지난 1년여간 유효했던 ‘박스권 매매’ 전략이 앞으로도 통할 거라고 보기 힘들 다”고 말했다.

이호기 기자 hglee@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)