"LG화학, 전지사업부 차별적 수익성 개선…목표가↑"-유진

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

유진투자증권은 17일 LG화학에 대해 하반기 전지사업부의 수익성이 개선될 것이라며 목표주가를 44만원에서 46만원으로 상향 조정했다. 투자의견은 매수를 유지했다.

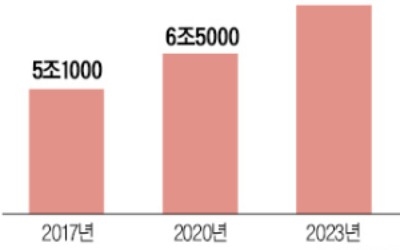

황성현 연구원은 "원재료가격(니켈, 망간, 코발트) 하락으로 인한 가파른 실적개선과 동종업체(삼성SDI, CATL)의 밸류에이션 상승을 반영해 전지사업부 영업가치를 11조5000억원에서 16조4000억원으로 상향한다"며 "전지사업부는 영업이익 기준 지난해 289억원에서 2020년 6696억원으로 연평균 185% 성장이 이어질 전망이고, 중대형 전지 외형 성장에 수익성 개선까지 더해지며 석유화학 업황 둔화를 만회할 것"이라고 판단했다.

3분기 매출액은 7조1000억원, 영업이익은 6088억원으로 추정했다. 그는 "사업부별 영업이익은 기초소재 5849억원, 전지 616억원, 정보전자 -55억원, 생명과학 135억원 등으로 기초소재 사업부는 미중 무역분쟁 영향으로 제품 가격이 부진하고 원재료인 나프타 가격 강세가 지속돼 감익이 예상된다"며 "정보전자도 디스플레이 산업 부진이 지속돼 적자를 지속할 전망이지만, 전지사업부는 소형전지 출하증가와 중대형전지 수익성 개선으로 가파른 이익성장이 예상된다"고 전망했다.

하반기 전지사업부의 차별적 수익성 개선에 주목했다. 황 연구원은 "배터리 셀에 활용되는 주요 메탈 가격은 지속 하락세를 보이고 있는데 당사 추정 기준, 가중평균 메탈투입단가는 전 분기대비 8% 이상 하락한 것으로 파악된다"며 "투입단가의 시차를 고려하면 4분기부터 동사 전지사업부 수익성 개선이 극대화될 것이며 4분기 전지사업부 영업이익은 1124억원, 영업이익률 5.2%로 추정한다"고 분석했다.

이어 "하반기부터 본격화될 전지사업부 외형성장과 수익성 개선을 고려하면 지금이 바로 매수 적기로 판단, 적극 매수를 추천한다"고 덧붙였다.

고은빛 한경닷컴 기자 silverlight@hankyung.com

황성현 연구원은 "원재료가격(니켈, 망간, 코발트) 하락으로 인한 가파른 실적개선과 동종업체(삼성SDI, CATL)의 밸류에이션 상승을 반영해 전지사업부 영업가치를 11조5000억원에서 16조4000억원으로 상향한다"며 "전지사업부는 영업이익 기준 지난해 289억원에서 2020년 6696억원으로 연평균 185% 성장이 이어질 전망이고, 중대형 전지 외형 성장에 수익성 개선까지 더해지며 석유화학 업황 둔화를 만회할 것"이라고 판단했다.

3분기 매출액은 7조1000억원, 영업이익은 6088억원으로 추정했다. 그는 "사업부별 영업이익은 기초소재 5849억원, 전지 616억원, 정보전자 -55억원, 생명과학 135억원 등으로 기초소재 사업부는 미중 무역분쟁 영향으로 제품 가격이 부진하고 원재료인 나프타 가격 강세가 지속돼 감익이 예상된다"며 "정보전자도 디스플레이 산업 부진이 지속돼 적자를 지속할 전망이지만, 전지사업부는 소형전지 출하증가와 중대형전지 수익성 개선으로 가파른 이익성장이 예상된다"고 전망했다.

하반기 전지사업부의 차별적 수익성 개선에 주목했다. 황 연구원은 "배터리 셀에 활용되는 주요 메탈 가격은 지속 하락세를 보이고 있는데 당사 추정 기준, 가중평균 메탈투입단가는 전 분기대비 8% 이상 하락한 것으로 파악된다"며 "투입단가의 시차를 고려하면 4분기부터 동사 전지사업부 수익성 개선이 극대화될 것이며 4분기 전지사업부 영업이익은 1124억원, 영업이익률 5.2%로 추정한다"고 분석했다.

이어 "하반기부터 본격화될 전지사업부 외형성장과 수익성 개선을 고려하면 지금이 바로 매수 적기로 판단, 적극 매수를 추천한다"고 덧붙였다.

고은빛 한경닷컴 기자 silverlight@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)