현대중공업그룹, 지주사 전환 사실상 매듭

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

삼호중공업 분할 뒤 흡수·합병키로…순환출자도 해소

현대중공업그룹이 지주회사 체제 전환을 사실상 마무리했다.

걸림돌로 남아 있던 증손회사 문제와 순환출자를 모두 조기에 해소하기로 한 것이다.

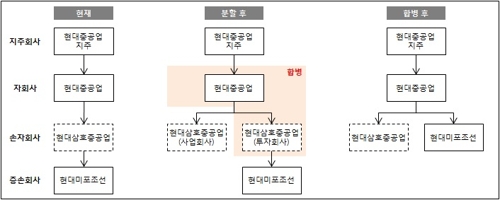

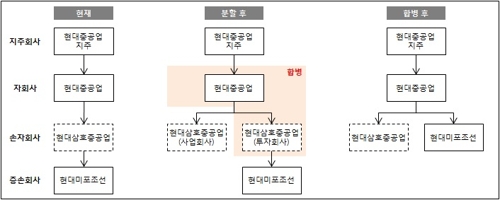

현대중공업과 현대삼호중공업은 22일 각각 이사회를 열고 현대삼호중공업을 투자회사와 사업회사로 분할한 뒤 투자회사를 현대중공업이 흡수합병하기로 했다고 밝혔다.

이렇게 되면 현재 현대중공업지주의 증손회사인 현대미포조선이 손자회사로 편입되면서 현대중공업그룹은 지주회사의 행위제한 사항 중 하나인 증손회사 지분 보유 문제를 해결하게 된다.

현행 독점규제 및 공정거래법은 일반 지주회사가 증손회사 지분을 보유하지 못하도록 하고 있다.

현재 현대중공업그룹의 지배구조는 '현대중공업지주→현대중공업(자회사)→현대삼호중공업(손자회사)→현대미포조선(증손회사)'으로 이어지는 형태인데 분할·합병을 거치면 현대중공업 아래에 현대삼호중공업과 현대미포조선이 나란히 자회사로 들어가는 형태로 바뀐다.

현대중공업 관계자는 "분할·합병 이후에는 현대중공업이 주요 조선 자회사인 현대미포조선과 현대삼호중공업을 자회사로 직접 지배하며 그룹 내 조선지주회사 역할을 수행하게 될 것"이라고 말했다.

현대중공업은 앞으로 중간지주회사로서 조선 계열사 간 시너지 창출과 사업 경쟁력 강화에 역량을 집중할 계획이다.

현대중공업그룹 관계자는 "그동안 어려운 경영 환경 속에서 여러 가지 방안을 검토해 왔으나 주주와 투자자들의 이익에 가장 부합하는 방안을 선택했다"고 말했다.

그룹 측은 현대삼호중공업도 앞으로 조선업황 회복이 가시화되는 시점에 상장을 추진할 계획이다.

현대중공업그룹은 이달 중 증권신고서를 제출하고 이후 임시 주주총회 등을 거쳐 올해 12월까지 분할·합병을 마무리할 계획이다.

현대중공업지주와 현대미포조선 역시 이날 각각 이사회를 열고 현대미포조선이 보유한 현대중공업 지분 3.9%를 시간외 대량매매 방식으로 현대중공업지주에 매각하기로 결의했다.

주당 매각 가격은 22일 종가인 11만7천원이며, 이에 따른 전체 매매 규모는 3천183억원(11만7천원×272만558주)이다.

지분 매각은 '현대중공업→현대삼호중공업→현대미포조선→현대중공업'으로 이어지는 순환출자 고리를 해소하기 위한 것이다.

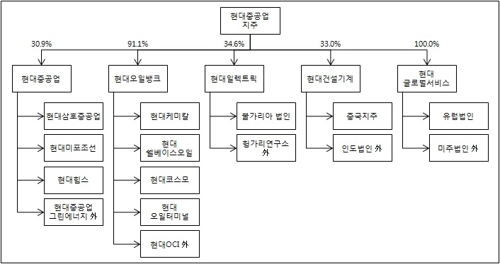

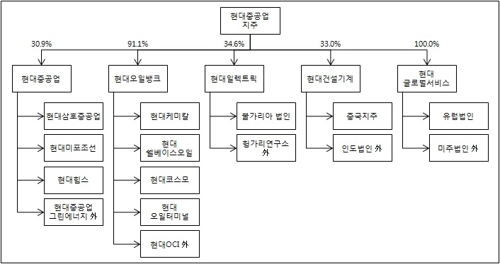

이로써 현대중공업그룹은 모든 지주사 요건을 충족하면서 주요 자회사의 지분을 30% 이상 확보해 안정적인 지주사 체제를 성공적으로 구축하게 됐다.

현대중공업그룹은 지주사 전환을 위해 증손회사 해소, 순환출자 해소, 금융자회사(하이투자증권) 매각 등 세 가지 걸림돌을 2019년 3월까지 해결해야 했는데 이를 조기에 매듭지은 것이다.

현대중공업그룹은 2016년 11월 사업분할 결정을 시작으로 지주회사 체제 전환을 발표했다.

지난해 4월에는 현대로보틱스, 현대건설기계, 현대일렉트릭 등 신설법인을 설립하고, 11월에는 하이투자증권 매각을 결정했다.

현대중공업그룹은 앞으로 조선 부문의 현대중공업, 정유화학 부문의 오일뱅크 등 중간지주사를 중심으로 사업 경쟁력 강화에 역량을 집중한다는 전략이다.

또 적극적인 배당정책으로 주주가치 향상에 최선을 다할 계획이다.

이를 위해 그룹은 배당성향을 지주사의 경우 70% 이상, 자회사는 30% 이상을 각각 유지하는 배당정책을 실시하기로 했다.

현대중공업그룹 관계자는 "이번 분할·합병 결정과 지분 매각으로 지주사 체제 전환 과정에서 남아 있던 불확실성을 해결하고 그룹 재도약의 여건을 조기에 마련하게 됐다"고 말했다.

/연합뉴스

현대중공업그룹이 지주회사 체제 전환을 사실상 마무리했다.

걸림돌로 남아 있던 증손회사 문제와 순환출자를 모두 조기에 해소하기로 한 것이다.

현대중공업과 현대삼호중공업은 22일 각각 이사회를 열고 현대삼호중공업을 투자회사와 사업회사로 분할한 뒤 투자회사를 현대중공업이 흡수합병하기로 했다고 밝혔다.

이렇게 되면 현재 현대중공업지주의 증손회사인 현대미포조선이 손자회사로 편입되면서 현대중공업그룹은 지주회사의 행위제한 사항 중 하나인 증손회사 지분 보유 문제를 해결하게 된다.

현행 독점규제 및 공정거래법은 일반 지주회사가 증손회사 지분을 보유하지 못하도록 하고 있다.

현재 현대중공업그룹의 지배구조는 '현대중공업지주→현대중공업(자회사)→현대삼호중공업(손자회사)→현대미포조선(증손회사)'으로 이어지는 형태인데 분할·합병을 거치면 현대중공업 아래에 현대삼호중공업과 현대미포조선이 나란히 자회사로 들어가는 형태로 바뀐다.

현대중공업은 앞으로 중간지주회사로서 조선 계열사 간 시너지 창출과 사업 경쟁력 강화에 역량을 집중할 계획이다.

현대중공업그룹 관계자는 "그동안 어려운 경영 환경 속에서 여러 가지 방안을 검토해 왔으나 주주와 투자자들의 이익에 가장 부합하는 방안을 선택했다"고 말했다.

그룹 측은 현대삼호중공업도 앞으로 조선업황 회복이 가시화되는 시점에 상장을 추진할 계획이다.

현대중공업그룹은 이달 중 증권신고서를 제출하고 이후 임시 주주총회 등을 거쳐 올해 12월까지 분할·합병을 마무리할 계획이다.

현대중공업지주와 현대미포조선 역시 이날 각각 이사회를 열고 현대미포조선이 보유한 현대중공업 지분 3.9%를 시간외 대량매매 방식으로 현대중공업지주에 매각하기로 결의했다.

주당 매각 가격은 22일 종가인 11만7천원이며, 이에 따른 전체 매매 규모는 3천183억원(11만7천원×272만558주)이다.

지분 매각은 '현대중공업→현대삼호중공업→현대미포조선→현대중공업'으로 이어지는 순환출자 고리를 해소하기 위한 것이다.

이로써 현대중공업그룹은 모든 지주사 요건을 충족하면서 주요 자회사의 지분을 30% 이상 확보해 안정적인 지주사 체제를 성공적으로 구축하게 됐다.

현대중공업그룹은 지주사 전환을 위해 증손회사 해소, 순환출자 해소, 금융자회사(하이투자증권) 매각 등 세 가지 걸림돌을 2019년 3월까지 해결해야 했는데 이를 조기에 매듭지은 것이다.

현대중공업그룹은 2016년 11월 사업분할 결정을 시작으로 지주회사 체제 전환을 발표했다.

지난해 4월에는 현대로보틱스, 현대건설기계, 현대일렉트릭 등 신설법인을 설립하고, 11월에는 하이투자증권 매각을 결정했다.

현대중공업그룹은 앞으로 조선 부문의 현대중공업, 정유화학 부문의 오일뱅크 등 중간지주사를 중심으로 사업 경쟁력 강화에 역량을 집중한다는 전략이다.

또 적극적인 배당정책으로 주주가치 향상에 최선을 다할 계획이다.

이를 위해 그룹은 배당성향을 지주사의 경우 70% 이상, 자회사는 30% 이상을 각각 유지하는 배당정책을 실시하기로 했다.

현대중공업그룹 관계자는 "이번 분할·합병 결정과 지분 매각으로 지주사 체제 전환 과정에서 남아 있던 불확실성을 해결하고 그룹 재도약의 여건을 조기에 마련하게 됐다"고 말했다.

![[4차 산업혁명 대비하는 기업] 현대중공업그룹, IT기술 적용한 스마트 선박 개발에 속도](https://img.hankyung.com/photo/201804/AA.16464775.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)