글로벌·거시 분석 애널리스트

집단 이직으로 몸값 치솟아

리서치 인력 직접운용 나서기도

◆해외 주식 애널리스트 인기

24일 금융투자업계에 따르면 대형 증권사 한 곳에서만 올 들어 애널리스트 7명이 이직한 것을 포함해 업계 전체적으로 애널리스트 수십 명이 회사를 옮겼다. 한 중소형 증권사 리서치센터장은 “퇴직하겠다는 애널리스트들이 너무 많아 상반기 내내 이들을 붙잡느라 정신이 없었다”며 “인원이 줄면 신규 채용 절차를 밟는 게 주업무가 됐다”고 말했다. 그는 “최근 인력 시장에선 해외주식, 채권을 분석하는 애널리스트들이 ‘섭외 0순위’”라고 덧붙였다.

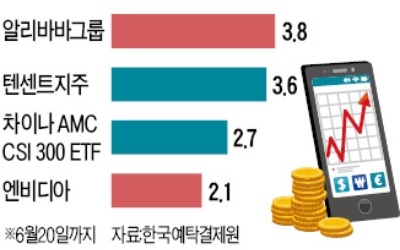

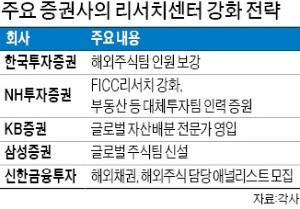

해외 직접투자에 대한 투자자의 관심이 뜨거워진 게 관련 인력 채용 열풍이 부는 가장 큰 요인이다. 삼성증권은 글로벌 주식 조직을 지난 3월에 신설하고, 관련 인력을 확충했다. NH투자증권도 올해 초 ‘해외상품부’를 ‘글로벌주식부’로 바꾸면서 전담 애널리스트 3명을 채용했다.

KB증권과 신한금융투자도 해외주식, 채권 등을 담당할 애널리스트들을 채용 중이다. 증권업계 관계자는 “국내 주식은 ‘중개 수수료 제로’가 대세로 굳어졌지만, 해외 주식은 거래 수수료(투자금의 0.2~0.5%)에 환전 수수료까지 받을 수 있어 증권사 수익성 개선에 큰 도움이 된다”며 “증권사들이 관련 분야 경쟁력 강화에 나서면서 리서치센터도 영향을 받았다”고 말했다.

◆사내 운용조직으로 이동

다른 리서치센터장은 “연말까지는 글로벌 경기, 금리, 환율 등 대외변수가 국내 증시에 미치는 영향력이 계속 커질 것”이라며 “증시 변동성 확대를 ‘큰 그림’에서 설명해줄 이코노미스트들의 수요가 늘었다”고 설명했다. 문제는 관련 애널리스트 숫자가 많지 않다는 점이다. 작년엔 1년 내내 상승장이 펼쳐지면서 업종 및 종목 분석 중심으로 리서치센터가 운영됐다. 이코노미스트는 증권사별로 한 명 정도에 불과하거나 없는 곳도 있었다.

이에 따라 입사 5년차 이하 이코노미스트들까지 증권사의 ‘타깃’이 되고 있다. 한 증권사 관계자는 “올 들어 3명의 이코노미스트가 동시에 이직했는데, 모두 2~4년차 연구보조원(RA)이었다”며 “이전 직장에서 7000만~8000만원이던 연봉이 1억2000만~1억5000만원 정도로 높아진 것으로 안다”고 말했다.

몇몇 대형 증권사는 애널리스트들을 운용 관련 부서로 이동시키고 있다. NH투자증권은 올해 초 인사에서 리서치센터장이던 송재학 이사를 전략투자본부장으로 이동 발령했다. 강현철 전 투자전략부장(이사)은 주택도시기금 운용본부장으로 발탁했다. 여기엔 ‘리서치센터에서 쌓은 전문성을 운용에 활용해보라’는 정영채 사장의 의중이 반영됐다.

강영연 기자 yykang@hankyung.com

![[마켓인사이트] 대형 증권사, NCR 관리 '골머리'](https://img.hankyung.com/photo/201807/01.17366124.3.jpg)