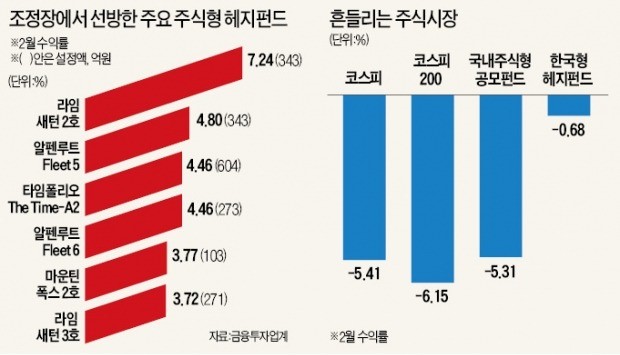

타임폴리오·라임자산운용 등 지난달 수익률 상위권 포진

시장 하락 예상하고 주식 매수·공매도 비중 '절반씩'

◆조정장에서 ‘선방’한 헤지펀드는

지난달 한국형 헤지펀드 시장에서는 운용사별로 희비가 엇갈렸다. 증시 상승세가 계속될 것으로 보고 높은 수익을 내는 데 집중한 운용사는 수익률이 저조했지만, 변동성이 커져도 절대수익을 내는 걸 목표로 하는 운용사들은 ‘미소’를 잃지 않았다.

타임폴리오자산운용 라임자산운용 알펜루트자산운용 등이 운용하는 펀드가 2월 수익률 상위에 이름을 올렸다. 증시 등락의 영향이 크지 않은 채권형펀드와 상장 전 지분투자(프리IPO)펀드는 제외한 결과다.

반면 매수(롱)하는 데 집중하는 ‘롱 바이어스드 펀드’ 수익률은 저조했다. 지난해 정보기술(IT) 종목에 집중 투자해 40.31%의 수익을 냈던 DS자산운용의 ‘디에스 昇(승)’ 펀드는 지난달 8.77% 손실을 냈다. 브레인자산운용의 ‘백두’는 12.61%, 제이앤제이의 ‘포커스멀티전문 1호’는 6.71% 손실을 기록했다.

◆분산 투자가 비결

지난달 안정적인 수익을 낸 펀드들은 공통으로 주식에 ‘올인’하기보다는 메자닌 등 다양한 자산에 분산투자했다. 원종준 라임자산운용 대표는 “증시 등락에 상관없이 수익이 안정적으로 나는 자산을 담은 게 도움이 됐다”고 설명했다.

자산담보부채권이 대표적이다. 신용등급이 없어 회사채를 발행하기 어려운 중소기업들이 담보를 맡기고 고금리로 발행하는 채권이다. 라임자산운용이 투자한 채권의 목표수익률은 연 5~8%다.

주식 포트폴리오를 다양한 업종으로 골고루 구성하고, 공매도를 활용해 충분히 위험을 회피(헤지)한 것도 도움이 됐다는 게 자체 분석이다. 원 대표는 “지난해 말부터 IT주 비중은 줄이고 조선 건설 등 산업재 비중을 높여 포트폴리오 균형을 맞췄다”고 설명했다.

차문현 타임폴리오자산운용 전무는 “시장이 오르지도 내리지도 않을 것으로 내다보는 ‘중립’ 의견에 맞춰 포트폴리오를 구성하고 있다”며 “롱쇼트 페어전략을 활용해 위험을 헤지하고 현금비중을 늘리는 등의 방식으로 보수적으로 운용 중”이라고 말했다. 롱쇼트 페어전략은 비슷한 종류의 주식이나 업종을 짝(페어·pair)지어 저평가된 주식은 사고(롱), 고평가된 주식은 공매도(쇼트)해 중위험·중수익을 노리는 투자기법이다. 작지만 안정적인 수익을 낼 수 있다는 장점이 있다.

낙폭을 줄이기 위해 ‘저베타주’ 비중을 늘린 운용사도 많았다. 베타는 개별 업종이나 종목이 코스피지수에 얼마나 민감하게 반응하는지 보여주는 지표다. 베타가 1보다 크면 코스피지수보다 변동폭이 크고, 1보다 작으면 출렁임이 적다는 의미다. KT SK텔레콤 등 통신주와 한국전력 지역난방공사 등 유틸리티주가 대표적인 저베타주로 꼽힌다.

◆엇갈리는 시장 전망

이들 운용사의 시장 전망은 엇갈렸다. 김태홍 그로쓰힐자산운용 대표는 “역사적으로 미국 금리 인상 초기에는 주식시장이 활황이었다”며 “이달 중 시장이 반등할 것”이라고 내다봤다. 원 대표는 “시장 상승세가 끝났다고 보지 않는다”며 “이번 조정으로 가격 부담을 덜었기 때문에 공매도 비중을 줄이고 매수 비중을 높일 예정”이라고 했다.

보수적인 관점을 당분간 유지하겠다는 운용사도 있었다. 차 전무는 “조정이 언제까지 이어질지 알 수 없다”며 “당분간 시장이 오르지도 떨어지지도 않는다고 보고 시황에 맞춰 대응해 나갈 것”이라고 말했다.

나수지/최만수 기자 suji@hankyung.com