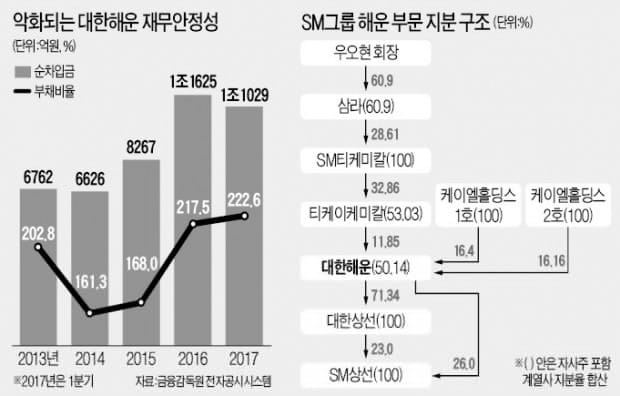

부채비율 161%→222%…순차입금 1조1029억 달해

인수기업 향후 영업성과 불투명

대한해운 재무 부담 가중…신용도에도 부정적 영향 줄 듯

드라이 벌크 전문선사인 대한해운은 SM그룹에 인수된 뒤 수익성이 좋아졌다. 해운업 불황 여파로 2011년 1월 기업회생절차를 신청한 대한해운은 채무재조정과 SM그룹의 인수자금에 힘입어 2013년 11월 회생절차를 끝내며 주목받았다.

2012년 말 자본잠식 상태였던 이 회사 재무구조는 2013년 말 별도재무제표 기준 부채비율 202.8%, 차입금의존도 61.7%로 대폭 개선됐다. 대한해운은 이 기간 부정기선으로 운영하던 장기용선 선박을 정리하고, 포스코 한국전력 한국가스공사 등과의 전용선 장기운송계약을 유지하면서 사업구조를 재편했다.

하지만 2014년 이후 신규 선박을 건조하기 위한 대규모 투자에 나서면서 적자를 면치 못하고 있다. 최근 3년간 연평균 1100억원 규모의 순영업현금흐름을 창출했지만 같은 기간 선박 건조로 빠져나간 현금이 연평균 2736억원에 달했다.

2014년 말 6626억원이던 순차입금(차입금-현금성·금융자산)이 올 1분기 말 1조1029억원으로 늘어났다. 같은 기간 재무안정성 지표인 ‘순차입금/상각전영업이익(EBITDA)’은 3.7배에서 7.0배로 증가했다. 그만큼 순차입금이 늘었다는 의미다. 부채비율은 161.3%에서 222.6%로 높아졌다.

이에 대해 대한해운 관계자는 "포스코, 한국가스공사 등 우량 회사와 장기계약을 맺으면서 발주한 선박을 건조하기 위한 차입금 증가"라며 "향후 영업을 시작하면 장기적으로 매출과 이익이 발생할 것"이라고 말했다.

부실 계열사 지원 부담

신용평가사들은 SM그룹의 공격적 인수전략이 대한해운의 신용도에 부정적으로 작용할 수 있다고 지적했다. SM그룹은 워크아웃이나 기업회생절차를 밟고 있는 부실기업을 인수하며 외형을 키워 왔다. 경기에 민감한 건설사(2010년 우방, 2011년 신창건설, 2016년 동아건설산업)와 해운기업을 주로 인수했다. 강교진 한국신용평가 연구원은 “복잡한 출자구조를 통해 계열사 간 자금을 자주 거래하면서 신용위험이 계열사 전반으로 확산됐다”며 “건설 부문에서 자금이 막히면 계열사들의 재무부담이 심화될 수 있다”고 말했다. 대한해운은 오송바이오폴리스지구 주택 분양사업에 시행사로 참여하는 등 건설 부문에서도 사업을 확대하고 있다.

해운 계열사의 향후 영업 성과가 불투명하다는 점도 대한해운에 부담이다. 이 회사는 지난해 벌크전용선사인 삼선로직스 지분 71%를 확보한 뒤 사명을 대한상선으로 바꿨다. 대한해운과 대한상선은 지난 1월 각각 지분 26%와 23%를 출자해 SM상선을 설립했다. SM상선은 한진해운의 컨테이너 사업 중 일부를 275억원에 사들이며 컨테이너 정기선 사업에 진출했다.

지난해 말 기업회생절차를 마친 대한상선은 올 1분기 142억원의 영업이익을 올리는 등 실적이 호전됐다. 하지만 유통 계열사 바로코사는 자본잠식 상태가 지속되고 있다. 대한상선은 올해 2억1000만달러 이상을 들여 컨테이너선 14척을 매입, SM상선에 빌려주기로 해 자금 부담이 커질 것으로 우려된다. SM상선이 지난 3, 4월 아주노선과 미주노선에 취항했지만 후발주자여서 충분한 물량을 확보할 수 있을지 불투명하다는 게 업계 평가다.

서기열 기자 philos@hankyung.com