"슈퍼 호황 왔다"…메모리 반도체업계 '好好'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

메모리 치킨게임 종료

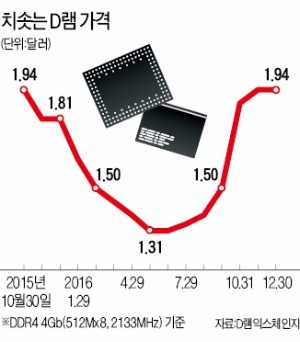

D램 가격 1.94달러까지 상승

업계, 무리한 투자 안 해도 돼

윈도 10 효과로 PC D램 수요↑

SSD 인기몰이…낸드 값 껑충

클라우드·IoT도 수요 견인

D램 가격 1.94달러까지 상승

업계, 무리한 투자 안 해도 돼

윈도 10 효과로 PC D램 수요↑

SSD 인기몰이…낸드 값 껑충

클라우드·IoT도 수요 견인

시장조사업체 D램익스체인지에 따르면 D램 DDR4 4Gb(512M×8, 2133MHz)의 값은 지난해 6월 말 1.31달러에서 작년 말엔 1.94달러로 올랐다. 낸드의 64Gb(8G×8, MLC) 가격은 작년 5월 말 2.02달러에서 작년 말 2.72달러까지 상승했다. D램익스체인지는 “PC D램은 1분기에도 30% 추가 상승이 예상된다”며 “비수기인 1분기 기준으로는 역대 최고 상승률을 기록할 것”이라고 내다봤다. 서버 D램은 이번 분기 20~25%, 모바일 D램 값도 10~15% 상승할 것으로 전망됐다.

◆떨어져야 정상인데 마구 오른다

하지만 2012년부터 이런 업계 패러다임이 바뀌었다. 파산한 일본 엘파다가 미국 마이크론에 인수돼 30년간의 메모리 치킨게임이 종결된 게 배경이다. D램 업계엔 삼성전자 SK하이닉스 마이크론 3곳이, 낸드 업계에는 일본 도시바까지 4개 회사가 남았다. 이들은 무리한 투자를 할 필요가 없어졌다. D램의 경우 공장 신설은 삼성전자는 2011년 화성 16라인, 2014년 화성 17라인 등 2개, SK하이닉스는 2015년 이천 M14를 지은 게 전부다.

이는 수요와도 관계가 있다. D램 시장의 수요는 매년 15~20% 증가하는 데 그치고 있다. 연평균 40%씩 성장하는 낸드에 비해서는 증가율이 낮다. 업계 관계자는 “10~20%대 증가율이라면 공정 미세화로 충분히 소화할 수 있는 수준”이라고 말했다.

하지만 공정 미세화도 힘들어졌다. 10㎚대로 미세공정 기술이 진입하며 개발 속도가 확연히 더뎌졌다. SK하이닉스의 경우 몇 년 전까지 D램 다음 공정 개발기간이 통상 1년이었다. 하지만 25㎚에서 21㎚로 넘어갈 땐 약 2년이 걸렸다. 그만큼 난이도가 높아져서다. 공정 미세화가 느려지면 생산량 증가 속도도 떨어질 수밖에 없다.

◆클라우드·인공지능도 수요 늘어

수요 쪽 요인도 있다. D램 업계는 PC 수요가 줄 것으로 보고 PC D램 생산을 줄였다. 하지만 작년 하반기부터 윈도 10 출시(윈도 XP 지원 중단) 효과 등으로 노트북 수요가 늘었다. PC D램 값이 오른 이유다. 삼성전자 갤럭시노트7이 단종되자 중국 스마트폰 업체들은 삼성의 공백을 노리고 대대적으로 신제품 생산에 돌입했다. 이 때문에 모바일 D램 값도 강세를 유지하고 있다. 스마트폰 1대에 들어가는 D램 용량도 2~3년 전 1~2기가바이트(GB)에서 최근 8GB까지 늘었다. 클라우드 확대로 서버 D램은 없어서 못 팔 정도다.

낸드 플래시는 수요가 급증하는 게 가격 강세의 가장 큰 원인이다. 저장장치인 하드디스크드라이브(HDD)가 솔리드스테이트드라이브(SSD)로 급격히 대체되면서 수요가 매년 40% 안팎 급성장 중이다. SSD는 2015년 기준 낸드 수요의 40%를 차지하고 있다. PC, 스마트폰에 탑재되는 낸드 용량도 매년 급속히 커지고 있다.

삼성전자가 경기 평택에 15조원을 투자해 내년 6월 3D 낸드 공장을 가동하고, SK하이닉스도 23일 3차원(3D) 낸드 공장을 새로 짓겠다고 밝힌 이유다. 일본 도시바와 미국 마이크론도 3D 낸드 공장을 짓고 있고 중국 칭화유니그룹도 우한에 240억달러, 난징에 300억달러 등 막대한 돈을 투입해 3D 낸드 공장을 건설하기 시작했다.

중장기적인 시장 전망도 밝다. 클라우드와 IoT 인공지능 스마트카 등이 확대되면서 수요가 견조할 것이라는 관측이 지배적이다. 증권업계는 삼성전자가 올해 반도체 사업에서만 영업이익 19조원가량을 거둘 것으로 예상한다. 작년 13조원 수준보다 50% 가까이 증가하는 것이다. 지난해 3조원대를 거둔 SK하이닉스도 올해 5조원대 후반 영업이익을 올릴 것으로 관측된다.

김현석 기자 realist@hankyung.com