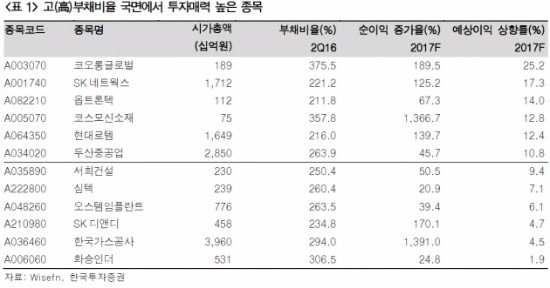

안혁 연구원은 "2006년 이후 10년만에 고 부채비율 종목이 아웃퍼폼하는 추세가 시작됐다"며 "에너지·화학, 자동차, 유통, 건강관리, 은행, 보험, 통신, 유틸리티 등 여러 업종에서 강하게 나타나는 모습"이라고 말했다.

안 연구원에 따르면 일반적으로 고 부채비율 기업은 이자비용이 많아 부도 위험이 높고 투자매력이 낮다. 특히 경기하강 국면에서는 이자비용을 감당하기 어려운 한계기업이 많아지기 때문에 고 부채비율 기업은 투자기피 종목으로 분류된다.

그러나 경기가 회복되는 국면에선, 매출액 증가로 인한 이익 개선폭이 이자 비용보다 커져 수익성이 개선되고(부채의 레버리지 효과), 금리 인상은 금융 업종의 마진 확대를 가져올 수 있다는 게 그의 판단이다.

안 연구원은 "즉 고 부채비율 종목의 아웃퍼폼 현상은 한국 시장의 이익 개선을 기대하는 투자자의 심리가 반영된 결과"라며 "지수 조정은 오히려 저가 매수 기회로 활용할 수 있다"고 지적했다.

이어 "내년 코스피 순이익은 올해 대비 10.1% 증가한 107조2000억원을 기록할 것"이라며 "최근 지수가 하락했어도 이익 증가와 밸류에이션 상승이 기대된다"고 덧붙였다.

![12월 둘째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202412/99.38702850.3.jpg)

![[단독] 與, '한동훈 사살설' 김어준에 법적대응 나선다](https://img.hankyung.com/photo/202412/ZN.38932878.3.jpg)