"금호고속, 리조트 지분 48% 매각"…금호그룹, 금호고속 인수 탄력 받나

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

매각대금으로 브리지론 상환

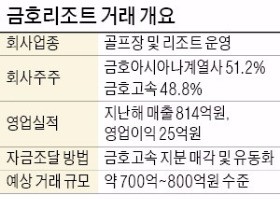

16일 투자은행(IB)업계에 따르면 금호고속 최대주주인 칸서스파트너스는 금호고속이 보유 중인 금호리조트 지분 48%를 매각하거나 이를 유동화해 자금을 조달하기로 하고 관련 거래를 하고 있다. 일부 사모펀드(PEF)와 협상하고 있는 것으로 알려졌다. 목표로 하는 조달금액은 700억~800억원 수준이다.

금호고속은 칸서스파트너스가 설립한 특수목적회사(SPC) 칸서스케이에이치비주식회사가 지분 100%를 보유하고 있다. 칸서스 측은 지난해 금호고속을 3900억원에 인수하면서 700억원가량을 브리지론으로 조달했다. 만기 도래 때까지 해당 채무를 금호그룹 측이 되갚아주는 조건이었지만 최근 금호그룹이 자금조달에 실패한 것으로 전해졌다. 이 때문에 금호그룹이 칸서스와 협의 끝에 금호리조트 지분을 활용해 대출금 상환에 나선 것으로 풀이된다.

이번 자금조달은 지난 8월 금호기업이 금호터미널에 흡수합병돼 출범한 금호홀딩스가 금호고속을 되찾기 위해 꼭 거쳐야 하는 거래다. 금호그룹은 칸서스가 보유한 금호고속 지분을 살 권리(콜옵션)를 보유하고 있다. 이 콜옵션을 행사하기 위해서는 우선 칸서스가 설립한 SPC가 올해 만기가 돌아오는 중순위 브리지론을 갚아야 한다.

금호그룹은 브리지론 상환이 완료되면 칸서스가 보유한 금호고속 지분에 콜옵션을 행사할 계획이다. 이렇게 주인이 바뀐 칸서스의 SPC는 금호고속과 합병하고 추후 금호홀딩스와도 합병한다는 구상이다. 업계에서는 알짜회사들로 합병한 금호홀딩스를 통해 박삼구 금호아시아나 회장이 금호타이어 인수자금 마련 등에 나설 것이라는 분석이다.

다만 거래가 성공할지는 미지수다. PEF들은 금호리조트의 시장 가치는 인정하지만 경영권을 확보할 수 없는 거래여서 크게 매력을 느끼지 않는다는 전언이다.

금호리조트는 금호아시아나계열 회사가 지분 51.2%를 보유하고 있는 최대주주다. 경기 용인 아시아나CC와 중국 웨이하이포인트CC 등 골프장 및 리조트를 보유하고 있다. 지난해 매출 814억원, 영업이익 25억원을 기록했다.

김태호/안대규 기자 highkick@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

!["한국에 중국인 몰려온다"…급락장서 빛난 '한일령' 수혜주 [종목+]](https://img.hankyung.com/photo/202602/01.42882231.3.jpg)

!['1조5000억' 대박 나더니…"지금 투자해라" 추천 쏟아졌다 [종목+]](https://img.hankyung.com/photo/202602/01.43189294.3.jpg)