채권단 자율협약 추진…출자전환 등 채무조정…현대상선 용선료 인하협상에 힘 실어

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

산업은행은 17일 현대상선에 대한 조건부 자율협약을 22일 채권단회의 안건으로 올리기로 했다고 발표했다. 이날 현대그룹 본사에서 1200억원 규모의 공모사채 만기 3개월 연장을 위해 열린 사채권자 집회가 부결된 것과 관련해 현대상선의 기업회생절차(법정관리) 가능성 등이 제기되는 것을 차단하기 위해서다. 산업은행은 “공모사채 만기 연장 부결이 현대상선 정상화 작업에 큰 영향을 미치지는 않을 것”이라며 “채권 금융회사들이 채무 재조정을 통해 구체적인 정상화 방안을 도출할 계획인 만큼 해외 용선료 인하 작업 등에도 속도가 붙을 것”이라고 밝혔다.

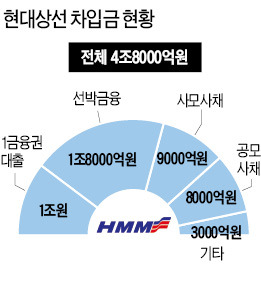

총 채무가 4조8000억원에 달하는 현대상선은 경영 정상화를 위해 이날 사채권자 집회를 시작으로 본격적인 채무 재조정 작업에 착수했다. 산업은행을 포함한 채권은행(1조원), 국내외 선박금융 제공자(1조8000억원), 사채권자(공모채 8000억원), 해외 선주 등이 주요 이해관계자로, 이들 중 어느 한 곳이라도 채무 재조정에 동의하지 않으면 현대상선 회생은 불가능하다.

올초만 해도 채권은행들은 사채권자 등 다른 금융 채권자들이 먼저 채무 재조정을 해야 현대상선 지원에 나설 수 있다고 밝혔다. 하지만 최근 들어 방침을 바꿨다. 현정은 현대그룹 회장이 300억원의 사재를 출연하면서도 현대상선 경영권을 포기하는 등 나름대로 성의를 보인 데다 현대상선 정상화의 핵심인 해외 선주와의 용선료 인하 협상이 타결 쪽으로 가닥이 잡히고 있다는 게 선회 배경이다.

이날 사채권자 집회는 개회 전부터 부결 가능성을 예상하는 쪽이 많았다. 산업은행 관계자는 “STX, 동아원 등 과거 사례를 봐도 사채권자들은 다른 대형 채권자들의 동향을 끝까지 지켜보다 채무조정에 합의했다”고 말했다. 채권단이 조건부 출자전환 계획을 밝힌 만큼 다음 번 집회에선 가결 가능성이 높아질 것이란 전망이 나오는 이유다. 현대상선은 이른 시일 내에 전체 공모사채 만기 연장을 위한 사채권자 집회를 다시 열 계획이다.

최대 관전 포인트는 용선료 협상 결과다. 채권단 관계자는 “해외 선주들이 협상 테이블에 나온 것만으로도 진전이 있는 것”이라고 설명했다.

박동휘/김일규/송종현 기자 donghuip@hankyung.com