공모주 시장 바이오주가 갑…알짜 '굴뚝주'도 상장 접는다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

외면 받는 제조업체…IPO 양극화

루이까또즈 판매 태진인터내셔날

현금성 자산 1300억 보유했지만 수요예측 저조하자 상장 포기

나무가는 올 첫 청약 미달 '수모'

분자진단 엠지메드 1350 대 1

케어젠 청약엔 4조7000억 몰려

루이까또즈 판매 태진인터내셔날

현금성 자산 1300억 보유했지만 수요예측 저조하자 상장 포기

나무가는 올 첫 청약 미달 '수모'

분자진단 엠지메드 1350 대 1

케어젠 청약엔 4조7000억 몰려

◆제조업체, 공모가 낮춰도 소용없어

프랑스 패션브랜드 루이까또즈를 2005년 인수해 핸드백 지갑 등을 판매하고 있는 태진인터내셔날은 “지난 10~11일 진행한 수요예측에서 회사의 가치를 적절히 평가받지 못했다”며 유가증권시장 상장을 철회한다고 13일 밝혔다.

통상 200곳이 넘는 기관투자가 참여가 수십 곳에 불과했고 적어낸 가격도 희망공모가(3만4600~3만9200원)를 한참 밑돈 것으로 알려졌다. 올 상반기 말 기준 부채가 162억원으로 부채비율이 9.1%에 불과하고 최근 3년 평균 연 299억원의 현금이 유입될 정도로 재무구조가 좋았지만 기관투자가들의 시선은 냉정했다. 회사는 현금성 자산 1368억원을 보유하고 있는 상황에서 무리하게 강행할 필요가 없다고 판단해 상장을 접었다.

자동차용 조명업체 금호에이치티는 기관 수요예측 부진으로 공모가를 희망범위 하단(1만2700원)보다 21.3% 내렸음에도 불구하고 지난 3일 일반투자자 청약에서 경쟁률이 31.87 대 1에 그쳤다. 화학물질업체 케이디켐은 11일 마친 일반공모 청약에서 경쟁률이 5.46 대 1에 불과했다. 심지어 카메라모듈 전문기업 나무가는 지난 4일 올 들어 처음으로 일반공모에서 청약 미달을 기록하기도 했다.

보잉에 항공기부품을 납품하는 하이즈항공도 수요예측에 참여한 기관이 112개에 불과해 지난 10일 공모가를 희망범위 하단(2만3000원)보다 21.7%나 낮춰 책정해야 했다. 이어 12~13일 진행된 일반공모에서도 3.08 대 1의 부진한 경쟁률을 보였다.

◆실적보다는 성장성이 흥행 좌우

반면 제약·바이오업체에는 투자자가 대거 몰려들고 있어 대조를 이루고 있다. 분자진단업체 엠지메드는 지난 12일 일반공모에서 1350 대 1(증거금 1조8900억원)의 높은 청약 경쟁률을 기록했다. 한미약품이 최근 수조원대에 달하는 대형 기술이전 계약을 체결하면서 바이오업체에 대한 기대가 커진 것도 한몫했다. 5일 청약을 마친 피부케어업체 케어젠은 기관 수요예측에서 흥행에 성공하며 공모가를 범위 상단(9만원)보다 33.3% 올렸고, 일반 청약에서 증거금으로 4조7000억원에 이르는 자금을 끌어모았다.

IPO 전문가들은 최근 기관투자가들이 해당 기업의 내실보다는 미래 성장성에 더 높은 비중을 두고 있다고 설명했다. 한 자산운용사 관계자는 “제약·바이오업종은 장기적으로 성장할 것이란 기대가 높아 공모가가 비싸도 청약이 몰리는 것”이라고 설명했다.

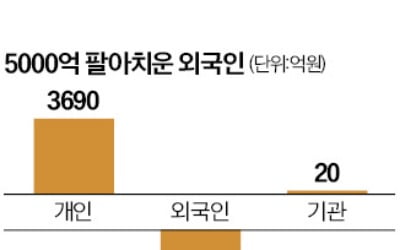

이 같은 IPO시장 양극화 분위기에 앞으로 남은 40여개 기업의 공모에도 불확실성이 높아졌다. 또 다른 자산운용사 관계자는 “주가가 약세인 상황에서 공모주시장에서의 투자 양극화는 추세적으로 이어질 수 있다”며 “기관 수요예측에서 기대에 못 미치는 결과를 받아들고 상장을 철회하는 기업이 더 늘어날 수 있다”고 내다봤다.

서기열 기자 philos@hankyung.com