공격 출점으로 확고한 국내 1위…중국서 영화관 입지전이 변수

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

Cover Story - CJ CGV

CJ CGV 강점 분석

CJ CGV 강점 분석

○공격적인 출점으로 1위 수성

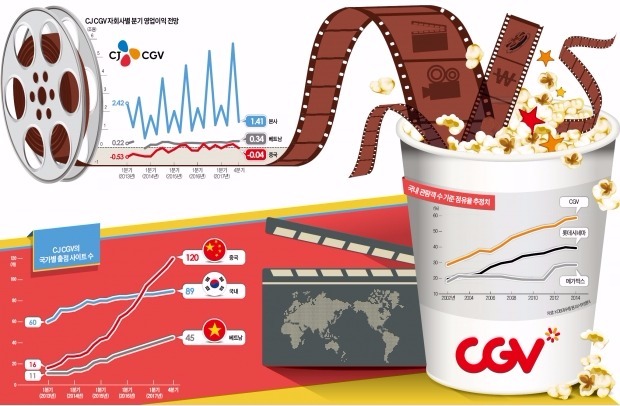

올 1분기 말 현재 CJ CGV 직영 영화관은 80개, 스크린 수는 629개로 늘어났다. 2년 전인 2013년 1분기엔 직영 사이트가 60개, 스크린 수는 480개에 불과했다. 공격적인 출점이 점유율 상승으로 이어진 것이다. 최근엔 노후화된 사이트를 일부 폐쇄하면서 수익성 관리에도 나섰다.

또 다른 강점으로는 우수한 서비스와 시설로 CGV 브랜드를 확립시켰다는 점이다. 시설 면에서 경쟁력은 큰 스크린과 편한 의자를 비롯해 아이맥스나 3D, 4D 등 특화 상영관 등이 있는데 CGV는 주기적으로 좌석 등 시설을 교체했다. CGV 직영 영화관이 아닌 개인 소유 극장도 CGV 프랜차이즈로 편입됐다. 2015년 1분기 위탁 사이트 수는 47개인데, 위탁 사이트가 CGV 손익에 기여하는 비중은 낮지만 소비자에게 브랜드를 각인시키는 간접적인 효과가 있다.

CJ그룹의 미디어 및 콘텐츠사업과의 시너지도 경쟁력이다. CJ 계열사인 CJ E&M은 1위 콘텐츠 사업자로서 영화 투자, 제작, 배급 사업에 관여하고 있다. 투자부터 상영에 이르기까지 수직 계열화된 미디어 사업으로부터 시너지로 브랜드 인지도와 영화 라인업 배급 등에서 유리한 고지를 차지할 수 있었다.

○신성장동력, 해외사업

CJ CGV는 국내 시장에서 확고하게 1인자로 자리잡으며 안정적으로 영업 현금흐름을 창출하고 있다. 하지만 국내 영화시장은 기본적으로 성숙 시장이고, 산업 내 구조조정도 마무리 단계이기 때문에 새로운 성장동력이 필요한 상황이다.

CJ CGV가 찾은 신성장동력은 해외사업이었다. 최근 중국 영화시장이 세 자릿수 성장률을 보이며 세계의 주목을 받고 있다. CJ CGV도 중국에 진출해 활발히 출점하고 있다. CJ CGV가 중국에 진출한 것은 중국 영화시장 성장 초기인 2006년이었다. 올 1분기 기준 CJ CGV의 중국 사이트 수는 43개로 중국 영화관 체인에서 10위권 내에 안착했다. 외국자본으로서 중국에서 플랫폼사업을 성공적으로 영위할 수 있는 것은 일찍부터 시장에 진출하면서 현지 수요를 파악했기 때문에 가능했다.

CJ CGV는 베트남에도 진출했는데, 베트남에선 과반 이상의 점유율로 단독 1위 업체다. 베트남 시장은 규모는 작지만 고성장하는 곳으로 안정적으로 이익에 기여하고 있다. 이 밖에 인도네시아나 미얀마 등에서 신규사업 기회를 찾아 적극적으로 해외에 진출하고 있다.

○중국 내 경쟁력 확보가 관건

다만 중국에서 대규모 출점을 이어가는 과정에 현지 법인의 손실이 발생하는 까닭에 단기적으론 CJ CGV 손익이 둔화될 가능성이 있다. 국내에서 현금 흐름을 안정적으로 창출하고 있지만 투자 시기가 계속 이어지기 때문에 당분간 부채 비율이 하락할 가능성이 낮다는 것도 CJ CGV에 투자할 때 유의할 점이다.

현 시점에서 CJ CGV가 넘어야 할 가장 큰 산은 중국에서의 경쟁이다. 중국 내 영화관은 대부분 쇼핑몰에 입점하므로 개발사와 좋은 관계를 맺은 영화 체인에 더 많은 기회가 있다. 개발사와 수직 계열화를 이룬 완다시네마가 독보적인 1위를 점유하고 있는 이유다. 외국 기업인 데다 아직 선두권에 진입하지 못한 CJ CGV가 가장 집중해야 하는 부분도 개발사와의 관계다.

현재 CJ CGV의 중국 사이트 수는 43개지만 올해 말엔 중국 내 사이트 수가 65개로 늘어날 전망이다. 2016년과 2017년 말엔 각각 95개와 120개까지 늘어날 것으로 예상된다. 부동산 개발사와 계약을 확보한 사이트 수가 150개이므로 앞으로 3년간 출점 스케줄은 차질 없이 진행될 전망이다. 다만 그 이후 선두권으로 진입하기 위해선 더 많은 노력이 필요할 것이란 판단이다. 이미 2013년부터 중국 영화 시장의 성장 중심축이 1선 도시에서 2선과 3선 도시로 옮겨갔다. 상위 업체도 2선과 3선 도시를 중심으로 출점하고 있어 이후 좋은 입지를 차지하기 위한 경쟁이 더욱 심화될 전망이다. CJ CGV는 중국 내에서 쇼핑몰에 고객을 모을 수 있는 집객력과 브랜드파워가 있다는 사실을 개발사에 설득할 수 있어야 한다. 좋은 상권을 골라낼 수 있는 안목도 필요하다.

이선애 < IBK투자증권 선임연구원 annelee@ibks.com >

ADVERTISEMENT

ADVERTISEMENT

!["백화점은 너무 비싸서요, KTX 타고 왔어요"…바글바글 [현장+]](https://img.hankyung.com/photo/202603/01.43500289.3.jpg)