"주총서 이사 선임 무산…경영참여 시도 의미 없다" 녹십자, 일동제약 지분 모두 판다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

윤원영 일동제약 회장에

736만株 1398억원 매도

녹십자 600억 시세차익

736만株 1398억원 매도

녹십자 600억 시세차익

녹십자는 자사와 녹십자홀딩스, 녹십자셀 등 계열사들이 보유 중인 일동제약 주식 735만9773주(지분율 29.36%)를 윤원영 일동제약 회장에게 총 1398억원에 파는 계약을 맺었다고 29일 발표했다.

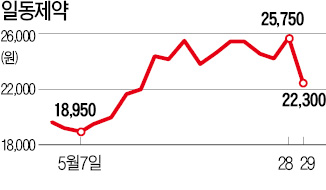

매도 예정일자는 오는 7월29일이다. 매도 가격은 주당 1만9000원으로, 전날 종가(2만5750원)보다 26%가량 할인한 가격이다. 일동제약 주가는 이날 3450원(13.40%) 떨어진 2만2300원에 장을 마쳤다.

녹십자는 일동제약 지분 27.49%를 가진 2대주주다. 계열사인 녹십자홀딩스가 0.88%, 녹십자셀이 0.99%를 각각 갖고 있다. 지분 매매가 끝나면 윤 회장과 특수관계인 지분율은 32.52%에서 61.88%로 높아진다.

녹십자는 2012년부터 총 739억원을 들여 일동제약 주식을 매입했다. 그동안 주식 보유 목적으로 ‘우호적인 사업 협력’을 내세우다 지난 2월 일동제약에 자사 측 이사진 선임 요구안을 담은 주주제안서를 발송하면서 경영권 분쟁을 벌였다.

3대주주인 자산운용사 피델리티(지분율 8.99%)가 지난 3월 일동제약 정기 주주총회에서 일동제약 경영진 쪽의 손을 들어주면서 녹십자의 시도는 무산됐다.

업계 일각에서는 녹십자가 일동제약 경영권을 노리다 뜻대로 되지 않자 차익실현에 나선 것으로 보고 있다.

이에 대해 조순태 녹십자 부회장은 “녹십자는 바이오와 백신 분야 전문의약품 쪽에 경쟁력을 갖고 있고 일동제약은 일반의약품 사업에 강점이 있어 일동제약 경영에 참여하면 시너지가 클 것으로 예상했다”고 말했다.

조 부회장은 “주총에서 이사진 선임이 무산되면서 더 이상의 경영 참여 시도는 의미가 없다고 판단했다”며 “매각대금은 북미와 중국 등지에서 진행하는 글로벌 사업을 강화하는 데 쓸 것”이라고 설명했다.

임도원/이준혁 기자 van7691@hankyung.com

![12월 둘째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202412/99.38702850.3.jpg)