등급 A0 유지하려는 '꼼수' 지적

투자은행(IB)업계에 따르면 KCC건설은 지난 10일 사모 방식을 통해 만기 1년으로 1억원의 회사채를 발행했다. 발행 규모 자체가 매우 적고, 지난달 1089억원을 유상증자한 지 한 달밖에 안됐다는 점에서 순수한 자금 조달 목적만으로 ‘1억원짜리 회사채’를 발행한 게 아닐 것이란 평가가 지배적이다.

회사채시장에선 KCC건설이 A-로 떨어진 신용등급을 A0로 올리기 위해 회사채를 발행한 것으로 보고 있다. 작년 11월 공정거래위원회는 건설하도급 계약 때 공사대금 지급보증을 면제받을 수 있는 건설사 기준을 종전 신용등급 A- 이상에서 A0 이상으로 높였다. 건설하도급 공사대금 지급보증제도는 건설사의 경영 악화로 공사 대금을 받지 못하는 하도급업체들의 피해를 줄이기 위해 도입됐다. 이를 면제받지 못하는 건설사는 연간 수십억원에 달하는 보증수수료를 내야 한다. 다만 2개 이상 신평사로부터 A0 이상 등급을 받는 건설사는 부도 위험이 적은 것으로 간주돼 지급보증 의무가 면제된다.

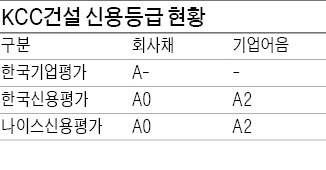

KCC건설은 지난해 한국기업평가와 한국신용평가로부터 A0의 회사채 신용등급을 받았다. 하지만 한국기업평가는 지난 4월 KCC건설이 파생상품 평가손실 등으로 지난해 대규모 적자를 내자 등급을 A-로 강등했다. 이 탓에 KCC건설은 하도급 대금 지급보증을 더 이상 면제받지 못할 위기에 처했다. KCC건설은 이번 사모사채 1억원을 발행하면서 나이스신용평가를 통해 A0 등급을 받았다.

KCC건설은 이에 대해 “재무적인 관리가 필요하다는 경영진의 판단에 따라 이번 회사채를 발행했을 뿐”이라고 설명했다.

윤아영 기자 youngmoney@hankyung.com

![[속보] 비트코인 사상 최고치 경신…10만4000달러 돌파](https://img.hankyung.com/photo/202412/02.22579247.3.jpg)