한 번에 수십억 투자 가능

코넥스 기업 '새 자금줄' 기대

수백억원대에 그쳤던 국내 벤처펀드의 몸집이 1000억원대 이상으로 갈수록 대형화하고 있다. 투자대상도 초기 벤처기업 중심에서 중소·중견기업은 물론 코넥스 상장사 등으로 대폭 확대되는 추세다.

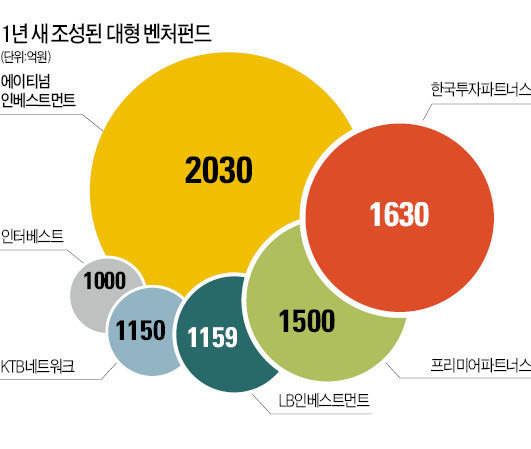

6일 벤처투자 업계에 따르면 벤처캐피털인 에이티넘인베스트먼트는 지난달 2030억원의 벤처펀드를 결성했다. 벤처펀드 규모가 2000억원대를 넘어선 것은 이번이 처음이다. 앞서 한국투자파트너스와 LB인베스트먼트도 올 들어 각각 1630억원, 1159억원 규모의 신규펀드를 조성했다. 지난해 KTB네트워크(1150억원), 프리미어파트너스(1500억원), 인터베스트(1000억원) 등이 만든 펀드까지 합치면 1년 새 1000억원이 넘는 6개의 대형펀드가 탄생한 셈이다. 1000억원이 넘는 펀드가 조성된 사례는 2005년부터 2012년까지 7년 동안 6개에 불과했다.‘벤처펀드의 대형화’가 급속도로 진행되고 있는 셈이다.

2000년대 중후반까지만 해도 국내 벤처캐피털들이 조성한 벤처펀드는 100억~300억원 규모가 일반적이었다. 기술력을 보유한 초기 기업 투자가 대다수였던 만큼 대형화가 굳이 필요치 않았던 데다, 투자 성공 확률도 높지 않아 자금확보가 쉽지 않았기 때문이다. 이러다 보니 투자금액도 건당 5억~10억원 수준에 머물렀다.

‘중소형’ 위주였던 벤처펀드가 급속히 대형화된 데에는 최근 몇 년 새 정부의 대규모 정책 자금이 한꺼번에 시장에 풀린 게 큰 영향을 미쳤다는 분석이다. 모태펀드, 정책금융공사, 국민연금 등 이른바 ‘큰손’들이 연이어 벤처펀드 출자사업을 진행했고 여기에 민간 투자기관이 대거 가세해 돈을 보태면서 덩치가 커졌다는 설명이다. 투자대상 및 투자금액에도 변화가 생기기 시작했다. 현재 1000억원을 넘는 벤처펀드의 건당 평균 투자금액은 30억~50억원 정도로 알려졌다. 벤처업계에서 ‘빅딜(big deal)’로 통하는 100억원대 투자사례도 종종 등장하고 있다는 게 업계의 전언이다.

투자 업계에선 벤처펀드들이 자금운용에 여유를 가지게 된 만큼 코넥스 시장에서도 새로운 자금줄 역할을 할 것으로 기대하고 있다. 코넥스 상장기업 중 200억~300억원대의 가치를 평가받는 곳에 수십억원 정도를 투자해 지분 10~20%가량을 확보하는 ‘규모의 투자’가 가능해졌기 때문이다.

오동혁 기자 otto83@hankyung.com

!["연 5% 이자 준대요"…사흘 만에 100억어치 '조기 완판' [돈앤톡]](https://img.hankyung.com/photo/202412/AA.37714710.3.jpg)

![탄핵 정국 속 몸살 앓는 증시…"○○○ 사라" 고수의 조언 [주간전망]](https://img.hankyung.com/photo/202412/ZA.38934760.3.jpg)