수익률 '싹둑'…인컴·중소형株펀드가 '대세' 라더니…마이너스 속출

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

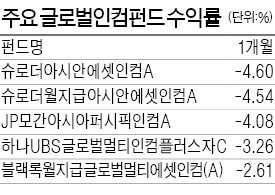

해외채권값 급락에 '굴욕'…인컴, 주식형보다 더 빠져

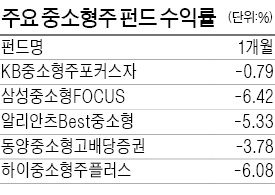

코스닥 조정받자 '백기'…중소형주 6~7% 손실도

코스닥 조정받자 '백기'…중소형주 6~7% 손실도

○중위험 강조하더니… “아니네”

글로벌배당주, 해외채권, 리츠(부동산투자신탁) 등에 투자하는 글로벌인컴펀드는 ‘중위험·중수익’의 이점이 부각되면서 펀드 시장의 ‘블랙홀’로 꼽혔다. 국내 주식형펀드에서는 한 달간 1조원, 해외 채권형펀드에서 1000억원의 자금이 각각 빠져나갔지만 인컴펀드에는 오히려 800억원이 유입됐다.

하지만 올 들어 6800억여원의 자금을 모은 ‘슈로더아시안인컴’의 한 달 손실폭만 4%에 달하면서 환매 문의가 줄을 잇고 있다. ‘JP모간아시아퍼시픽인컴A’(-4.08%) ‘하나UBS글로벌멀티인컴플러스자C’(-3.26%) 등의 손실도 갈수록 커지는 추세다.

민석주 키움증권 금융상품팀장은 “똑같은 글로벌인컴펀드라도 시장 변동성이 높아질 때는 신흥국의 충격이 더 클 수 있기 때문에 장기 투자자라면 다양한 자산군과 지역에 분산투자하고 위험관리가 쉬운 펀드를 선별하는 게 유리하다”고 했다.

○중소형주펀드도 흔들

중소형주펀드는 내수주와 코스닥시장 강세에 힘입어 지난 1년 평균 수익률이 21.08%에 달할 정도였다.

그러나 음식료, 유통, 정보기술(IT), 엔터테인먼트 종목 주가가 빠지면서 수익률이 빠른 속도로 악화하고 있다.

한 증권사 애널리스트는 “코스닥의 주가수익비율(PER)이 12.3배 정도로, 9배 내외인 유가증권시장의 PER보다 훨씬 높다”며 “가격 부담이 있기 때문에 한동안 바닥을 계속 다지게 될 것”이라고 말했다.

전문가들은 중소형주펀드에서 자금이 추가 이탈하면서 수익률이 악화될 가능성이 높은 것으로 보고 있다. 중소형주들은 대형주와 비교해 유동성이 떨어지기 때문에 기관들이 일부 매도 주문을 내더라도 주가가 더 많이 떨어질 수 있어서다.

김현수 우리투자증권 100세시대연구소 연구위원은 “추가 환매가 발생하면 손실폭이 커질 수 있다”며 “투자 포트폴리오를 점검하고 있다면 선제적으로 행동하는 편이 유리하다”고 말했다.

안상미/조귀동 기자 saramin@hankyung.com