둘로 나뉜 동아제약…어떤 종목이 매력적?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

사업회사인 '에스티'가 유리

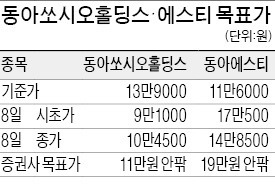

동아쏘시오홀딩스는 이날 유가증권시장에서 기준가(13만9000원)보다 낮은 9만1000원에 시초가를 형성한 뒤 가격제한폭까지 오른 10만4500원에 거래를 마쳤다. 반면 17만500원으로 첫 거래를 시작한 동아에스티는 이보다 2만2000원(12.90%) 급락한 14만8500원에 마감했다. 두 회사 시가총액은 총 1조4716억원(동아쏘시오홀딩스 4319억원, 동아에스티 1조397억원)으로 분할 전 동아제약 시총 1조3807억원보다 약 6.5% 많았다.

동아에스티 주가가 이날 안 좋았던 것은 인덱스 펀드 매물 영향으로 풀이된다. 코스피200지수에 편입돼 있던 옛 동아제약은 분할하면서 동아쏘시오홀딩스를 존속법인으로 선택했다. 코스피200 종목에서 제외된 동아에스티의 경우 이 지수를 추종하는 인덱스 펀드에서 기계적으로 240억원어치 안팎의 물량을 털어내야 했다.

증시 전문가들은 그러나 동아에스티에 더 큰 기대감을 보였다. 분할 이후 주력사업을 가져온 사업회사 쪽이 투자자들에게 더 높은 평가를 받는 데다, 대주주 입장에서도 사업회사 주가가 오르는 게 유리하기 때문이다. 분할 이후 지배구조 강화를 꾀하는 회사 대주주는 사업회사 주가가 오를 때 이를 팔아 지주사 지분을 확보한다. 이때 사업회사 주가는 오를수록, 지주사 주가는 내릴수록 대주주에게 좋다.

이혜린 KTB투자증권 연구원은 “큰 폭의 성장세를 보이는 수출을 동아에스티가 맡았고, 지주사와 연구·개발(R&D) 비용을 분담함에 따라 수익성 개선도 기대된다”며 동아에스티 목표주가로 19만원을 제시했다.

동아쏘시오홀딩스의 투자매력이 크다는 반론도 있다. 김미현 동양증권 연구원은 “알짜인 박카스 사업부를 지주사 동아쏘시오홀딩스에 남겼기 때문에 껍데기만 있는 지주사와는 다르다”며 “주가가 급등했어도 당분간은 동아에스티보다 더 좋을 가능성이 있다”고 말했다.

안재광 기자 ahnjk@hankyung.com