대박 난 중견그룹 '기업사냥' 출격

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

부영, 자산재평가 1조1800억↑…무주리조트 이어 쌍용건설 '입질'

이랜드월드, 年 영업익 4000억대…LA다저스·쌍용건설 인수 나서

'실탄 비축' KCC 행보도 주목

이랜드월드, 年 영업익 4000억대…LA다저스·쌍용건설 인수 나서

'실탄 비축' KCC 행보도 주목

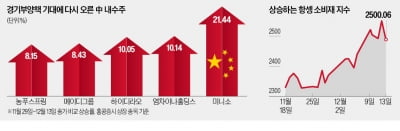

◆패션·부동산서 ‘대박’

3일 M&A 업계에 따르면 이랜드그룹은 1조원이 넘는 것으로 추정되는 미국 프로야구 명문구단 ‘LA다저스’와 함께 시가 1000억원대의 쌍용건설 경영권지분 인수를 동시에 추진하고 있다. LA다저스 인수전에는 피터 오말리 전 구단주가 꾸린 컨소시엄에 10~15%(1500억~2000억원)를 참여하기로 했다. 채권단이 팔기로 한 쌍용건설 지분 50.07%를 인수하기 위한 의향서(LOI)도 제출했다.

‘로엠’ ‘더데이’ 등 30여개 패션브랜드를 보유한 이랜드그룹의 지배회사 이랜드월드의 연결 영업이익은 2007년 501억원에서 2010년 4258억원으로 금융위기 이후 3년간 750% 신장했다. 박성수 이랜드그룹 회장은 풍부한 현금을 토대로 지난달 사이판의 팜스 리조트와 PIC사이판을 인수하기도 했다.

국내 최대 민간 임대사업자인 부영그룹도 지난해 대한전선으로부터 ‘무주리조트’를 인수한 데 이어 최근 쌍용건설 인수전에 출사표를 던졌다.

부영그룹은 2010년 초 임대주택자산의 자산재평가 과정에서 모두 1조1799억원의 자본(기타포괄이익)이 늘어났다. 2010년 말 연결 순자산은 1조5049억원으로 전년 대비 7배로 급성장했다. 2008년 38위였던 재계 자산총액 순위(공기업 제외)는 2011년 4월 23위로 뛰어올랐다.

◆KCC ‘2조원 총알’ 쏜다

현금성자산만 1조원이 넘는 KCC도 M&A 업계가 주목하는 대상으로 떠올랐다. 지난해 만도와 현대차 지분(각각 6300억원, 2400억원 규모)을 팔아 삼성에버랜드 지분(7700억원)을 산 데 이어 지난달에는 현대중공업 지분 매각으로 6900억원의 ‘총알’을 확보했다.

새로 들어온 현금은 M&A 등 사업 확장 용도로 사용될 가능성이 높은 것으로 관측된다. 크리스 박 무디스 연구원은 “새로운 사업 영역에 투자하려는 KCC의 의욕을 감안할 때 유입된 현금을 기존 부채를 줄이는 데 사용하지 않을 것 같다”고 말했다.

무디스에 따르면 KCC는 1월 중순 현재 약 9000억원의 현금성자산과 1조1000억원의 비핵심 투자주식을 보유 중이다. 건자재 판매사업을 하는 KCC는 내장재와 단열재 등 대부분 품목에서 50%를 웃도는 압도적인 점유율을 확보한 덕분에 건설경기 침체에도 불구하고 매년 2000억원 안팎의 영업이익을 내왔다.

글로벌 양적완화 정책으로 낮아진 인수금융 비용도 올해 중견그룹사들의 M&A 의욕에 불을 붙일 전망이다. 박용린 자본시장연구원 연구위원은 “국내 M&A시장은 2008년 이후 침체가 계속되다 2010년부터 회복되는 추세”라며 “앞으로 글로벌 경기 회복이 가시화되는 시점에서 M&A가 급증할 것”이라고 말했다.

이태호 기자 thlee@hankyung.com

▶마켓인사이트 2월3일 오전 8시23분 보도