현대모비스, 성장 '끝났나'vs '아니다'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

매출 8조원대 공룡 자동차 부품 생산업체 현대모비스가 향후 성장성에 대한 시장의 우려로 자존심을 짓밟히고 있다. 특히 이로 인해 주가 역시 지난해 고점대비 30%가까이 급락하면서 투자자들 또한 가슴을 졸이고 있다.

현대모비스의 성장성에 대한 의문은 지난해 4분기 수익성 악화가 사실로 확인되면서 촉발됐다.

19일 증권업계에 따르면 현대모비스는 단기적으로 현대차그룹의 현지화 확대로 CKD(Complete Knock Down.반조립제품) 수출이 급속히 줄면서 성장세 둔화에 직면할 것이란 평가를 받고 있다.

실제 현대모비스는 작년 4분기 영업이익이 1871억원으로 전분기보다 8.1% 감소, 지난 2006년과 마찬가지로 수익성이 악화되는 모습을 보였다.

특히 A/S용 부품의 해외매출 감소와 중국 CKD(반조립제품) 수출 감소 및 수익성 악화, 카스코 합병 이후 임금체계 통합에 따른 일시적 인건비 상승 등이 4분기 수익성 악화의 주요인으로 꼽히고 있다.

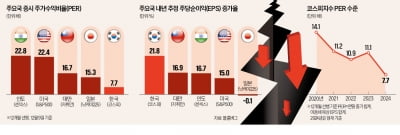

이에 대해 박영호 대우증권 연구위원은 최근 보고서를 통해 "CKD 수출은 현대차그룹의 현지화 확대로 인해 예상보다 위축세가 빨리 진행될 전망"이라며 "다만 성장성에 기여할 수 있는 본사 순현금 구조 강화와 시장 평균 대비 30% 수준의 저평가 상태라는 점은 매력적인 부분"이라고 밝혔다.

용대인 한화증권 애널리스트도 보고서를 통해 "4분기 매출과 영업이익의 성장성이 제한적임을 재확인했다"며 "이익 모멘텀이나 신차 출시 같은 주가 촉매제가 없고, 외국인 지분율이 높아 주가 반등력이 약하다"고 지적했다.

현대차와 기아차의 외국인 지분율이 각각 31.2%, 17.4%인데 반해 현대모비스는 43.8%에 달한다는 것.

용 애널리스트는 "1월 주식 시장 하락과 외국인 매도세 지속에도 현대차와 기아차는 지난해 말 주가를 회복했는데 현대모비스는 하락폭을 만회하지 못했다"며 "현대모비스의 주가상승률이 현대차를 따라잡지 못하는 상황이 지속될 것"이라고 전망했다.

흥국증권도 보수용 부품의 국내외 판매 증가에도 불구하고 모듈부문의 이익증가를 주도했던 중국 CKD(조립 반제품) 수출 감소에 대한 우려를 지적했다.

다만 삼성증권만 현대모비스가 여전히 견조한 성장을 지속 중이라며 시장의 성장성 우려에 반론을 제기했다.

한금희 삼성증권 애널리스트는“모비스는 과거 성장원동력이었던 모듈부문이 최근 몇 년 동안 큰 폭의 이익 감소를 보여 성장이 끝난 주식으로 평가받고 있지만 이는 오해”라고 말했다.

연결기준으로는 여전히 견조한 성장을 지속 중이며, 특히 최근 인수한 카스코의 주요 제품인 CBS(conventional brake system)의 턴어라운드는 향후 모듈부문 수익성 향상에 큰 기여를 할 것이라는 판단이다.

한 애널리스트는 "현대모비스의 모듈이익이 지속 희생될 것이라는 투자자들의 우려가 발생하고 있지만 연결기준으로는 여전히 성장세이고, 작년 모듈부문 결합이익(모기업의 모듈 영업이익과 해외공장들의 지분법 이익의 합계)은 2005년보다 확연히 높은 수준이었다"고 설명했다.

한편 이러한 성장성 논란이 지속되고 있는 가운데 19일 오후 1시56분 현재 현대모비스 주가는 전날보다 500원(0.68%) 내린 7만2500원을 기록하며 3거래일 연속 하락세를 지속하고 있다.

이 같은 주가수준은 지난해 7월 기록한 52주 최고가 11만500원대비 34%가 빠진 상황이다.

한경닷컴 변관열 기자 bky@hankyung.com

현대모비스의 성장성에 대한 의문은 지난해 4분기 수익성 악화가 사실로 확인되면서 촉발됐다.

19일 증권업계에 따르면 현대모비스는 단기적으로 현대차그룹의 현지화 확대로 CKD(Complete Knock Down.반조립제품) 수출이 급속히 줄면서 성장세 둔화에 직면할 것이란 평가를 받고 있다.

실제 현대모비스는 작년 4분기 영업이익이 1871억원으로 전분기보다 8.1% 감소, 지난 2006년과 마찬가지로 수익성이 악화되는 모습을 보였다.

특히 A/S용 부품의 해외매출 감소와 중국 CKD(반조립제품) 수출 감소 및 수익성 악화, 카스코 합병 이후 임금체계 통합에 따른 일시적 인건비 상승 등이 4분기 수익성 악화의 주요인으로 꼽히고 있다.

이에 대해 박영호 대우증권 연구위원은 최근 보고서를 통해 "CKD 수출은 현대차그룹의 현지화 확대로 인해 예상보다 위축세가 빨리 진행될 전망"이라며 "다만 성장성에 기여할 수 있는 본사 순현금 구조 강화와 시장 평균 대비 30% 수준의 저평가 상태라는 점은 매력적인 부분"이라고 밝혔다.

용대인 한화증권 애널리스트도 보고서를 통해 "4분기 매출과 영업이익의 성장성이 제한적임을 재확인했다"며 "이익 모멘텀이나 신차 출시 같은 주가 촉매제가 없고, 외국인 지분율이 높아 주가 반등력이 약하다"고 지적했다.

현대차와 기아차의 외국인 지분율이 각각 31.2%, 17.4%인데 반해 현대모비스는 43.8%에 달한다는 것.

용 애널리스트는 "1월 주식 시장 하락과 외국인 매도세 지속에도 현대차와 기아차는 지난해 말 주가를 회복했는데 현대모비스는 하락폭을 만회하지 못했다"며 "현대모비스의 주가상승률이 현대차를 따라잡지 못하는 상황이 지속될 것"이라고 전망했다.

흥국증권도 보수용 부품의 국내외 판매 증가에도 불구하고 모듈부문의 이익증가를 주도했던 중국 CKD(조립 반제품) 수출 감소에 대한 우려를 지적했다.

다만 삼성증권만 현대모비스가 여전히 견조한 성장을 지속 중이라며 시장의 성장성 우려에 반론을 제기했다.

한금희 삼성증권 애널리스트는“모비스는 과거 성장원동력이었던 모듈부문이 최근 몇 년 동안 큰 폭의 이익 감소를 보여 성장이 끝난 주식으로 평가받고 있지만 이는 오해”라고 말했다.

연결기준으로는 여전히 견조한 성장을 지속 중이며, 특히 최근 인수한 카스코의 주요 제품인 CBS(conventional brake system)의 턴어라운드는 향후 모듈부문 수익성 향상에 큰 기여를 할 것이라는 판단이다.

한 애널리스트는 "현대모비스의 모듈이익이 지속 희생될 것이라는 투자자들의 우려가 발생하고 있지만 연결기준으로는 여전히 성장세이고, 작년 모듈부문 결합이익(모기업의 모듈 영업이익과 해외공장들의 지분법 이익의 합계)은 2005년보다 확연히 높은 수준이었다"고 설명했다.

한편 이러한 성장성 논란이 지속되고 있는 가운데 19일 오후 1시56분 현재 현대모비스 주가는 전날보다 500원(0.68%) 내린 7만2500원을 기록하며 3거래일 연속 하락세를 지속하고 있다.

이 같은 주가수준은 지난해 7월 기록한 52주 최고가 11만500원대비 34%가 빠진 상황이다.

한경닷컴 변관열 기자 bky@hankyung.com