"中 증시 IT버블때와 비슷..리스크 요인도 점검해야"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

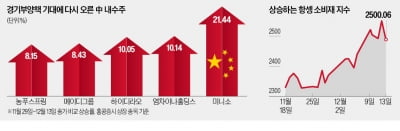

최근 국내외 주식시장이 보여주고 있는 강세 흐름이 지난 2000년 IT 버블을 연상케 한다는 지적이다.

과열을 해소해줄 조정이 필요하다는 지적이 고조되고 있는 가운데 중국 시장이 계속해서 상승할 순 없다는 점과 글로벌 유동성 이탈이 나타날 수도 있다는 점 등이 기다리는 조정의 모멘텀이 될 수 있을 것으로 전망된다.

22일 신영증권 이승우 연구원은 "국내외 증시의 분위기가 조정 가능성을 언급하기도 민망한 수준"이라면서 "중국의 고성장을 배경으로 한 지금의 주가 상승은 IT 기술에 대한 맹신으로 올랐던 지난 2000년 버블때와 비슷하다"고 말했다.

IT버블 당시에도 성장 속도보다 낮은 금리로 증시가 강세를 보였다고 설명하고, 현재의 금리도 중국의 성장을 제어하기엔 역부족인 상황이라고 지적.

그러나 이 연구원은 "2000년 당시 주가 상승에 따른 내부적인 압력에 공격적인 금리인상이 더해지면서 버블이 붕괴됐었다"면서 "중국 증시도 지금과 같은 상승세를 유지하기는 힘들 것"이라고 말했다.

중국 정부의 긴축 의지가 그리 강하지 않고 성장을 꺾을만한 수준이 되기까지는 시간이 다소 걸리겠지만, 내부적으로 커지고 있는 하락 압력은 무시할 수 없다는 설명이다.

이 연구원은 "중국 증시가 이미 IT버블 당시의 주가 상승 속도를 추월하면서 거대한 버블의 영역으로 들어섰다"면서 "버블 붕괴의 두가지 요건 가운데 하나를 이미 충족시켜논 셈"이라고 말했다.

중국 증시가 과열권에 진입했다는 시각에서 단기적으로 점진적인 차익실현이 바람직하다는 게 이 연구원의 판단이다.

한편 굿모닝신한증권 이선엽 연구원은 글로벌 유동성 이탈이 여전히 조정의 빌미가 될 수도 있다고 지적했다.

글로벌 시장에 위험이 예상된다면 비교적 안전 자산이라고 인식되고 있는 미국 채권에 자금이 몰려들어 채권 수익률이 급락세를 보일 것이고, 달러캐리와 엔캐리가 청산되면서 두 화폐가 다른 통화에 비해 초강세로 전환될 가능성이 크다고 설명.

따라서 향후 닥칠 위험 시그널 포착을 위해선 미국의 채권수익률과 환율의 움직임을 주시해야 한다는 주장이다.

이 연구원은 "다만 지금은 미국 채권수익률도 양호하고 엔화 약세도 지속되고 있어 겁먹을 단계는 아니다"고 진단했다.

대우증권은 미국의 소비부진 가능성 등 3가지 리스크 요인을 제시했다.

미국이 대중 무역 불균형에 대해 강도높은 규제 완화를 요구할 수 있고, 낮은 휘발유 재고 수준으로 가격 강세가 지속되면서 미국의 소비 부진으로 이어질 수 있다는 분석이다.

또 글로벌 시세보다 약한 중국의 상품가격이 상품수요 증가율 둔화를 의미할 수 있어 이의 수혜를 입었던 업종의 주가 움직임이 둔화될 수도 있다고 지적했다.

시장의 상승 흐름을 따라가는 전략이 유효하지만 향후 리스크 요인이 될 수 있는 요소들도 짚고 넘어갈 필요가 있다.

한경닷컴 강지연 기자 serew@hankyung.com

과열을 해소해줄 조정이 필요하다는 지적이 고조되고 있는 가운데 중국 시장이 계속해서 상승할 순 없다는 점과 글로벌 유동성 이탈이 나타날 수도 있다는 점 등이 기다리는 조정의 모멘텀이 될 수 있을 것으로 전망된다.

22일 신영증권 이승우 연구원은 "국내외 증시의 분위기가 조정 가능성을 언급하기도 민망한 수준"이라면서 "중국의 고성장을 배경으로 한 지금의 주가 상승은 IT 기술에 대한 맹신으로 올랐던 지난 2000년 버블때와 비슷하다"고 말했다.

IT버블 당시에도 성장 속도보다 낮은 금리로 증시가 강세를 보였다고 설명하고, 현재의 금리도 중국의 성장을 제어하기엔 역부족인 상황이라고 지적.

그러나 이 연구원은 "2000년 당시 주가 상승에 따른 내부적인 압력에 공격적인 금리인상이 더해지면서 버블이 붕괴됐었다"면서 "중국 증시도 지금과 같은 상승세를 유지하기는 힘들 것"이라고 말했다.

중국 정부의 긴축 의지가 그리 강하지 않고 성장을 꺾을만한 수준이 되기까지는 시간이 다소 걸리겠지만, 내부적으로 커지고 있는 하락 압력은 무시할 수 없다는 설명이다.

이 연구원은 "중국 증시가 이미 IT버블 당시의 주가 상승 속도를 추월하면서 거대한 버블의 영역으로 들어섰다"면서 "버블 붕괴의 두가지 요건 가운데 하나를 이미 충족시켜논 셈"이라고 말했다.

중국 증시가 과열권에 진입했다는 시각에서 단기적으로 점진적인 차익실현이 바람직하다는 게 이 연구원의 판단이다.

한편 굿모닝신한증권 이선엽 연구원은 글로벌 유동성 이탈이 여전히 조정의 빌미가 될 수도 있다고 지적했다.

글로벌 시장에 위험이 예상된다면 비교적 안전 자산이라고 인식되고 있는 미국 채권에 자금이 몰려들어 채권 수익률이 급락세를 보일 것이고, 달러캐리와 엔캐리가 청산되면서 두 화폐가 다른 통화에 비해 초강세로 전환될 가능성이 크다고 설명.

따라서 향후 닥칠 위험 시그널 포착을 위해선 미국의 채권수익률과 환율의 움직임을 주시해야 한다는 주장이다.

이 연구원은 "다만 지금은 미국 채권수익률도 양호하고 엔화 약세도 지속되고 있어 겁먹을 단계는 아니다"고 진단했다.

대우증권은 미국의 소비부진 가능성 등 3가지 리스크 요인을 제시했다.

미국이 대중 무역 불균형에 대해 강도높은 규제 완화를 요구할 수 있고, 낮은 휘발유 재고 수준으로 가격 강세가 지속되면서 미국의 소비 부진으로 이어질 수 있다는 분석이다.

또 글로벌 시세보다 약한 중국의 상품가격이 상품수요 증가율 둔화를 의미할 수 있어 이의 수혜를 입었던 업종의 주가 움직임이 둔화될 수도 있다고 지적했다.

시장의 상승 흐름을 따라가는 전략이 유효하지만 향후 리스크 요인이 될 수 있는 요소들도 짚고 넘어갈 필요가 있다.

한경닷컴 강지연 기자 serew@hankyung.com