모니터랩, '세카스' 기술 믿고 특례상장 도전…"2년 내 이익률 38%"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

모니터랩, IPO 간담회

"2025년 세카스 매출 비중 50% 확대 목표"

기술특례 추진…이달 19일 코스닥 상장

"2025년 세카스 매출 비중 50% 확대 목표"

기술특례 추진…이달 19일 코스닥 상장

이광후 모니터랩 대표(사진)는 3일 서울 여의도에서 열린 기업공개(IPO) 간담회에서 회사의 성장전략·경쟁력을 설명하면서 이같이 말했다.

모니터랩은 보안 제품·서비스 전문 업체로 국내 웹방화벽 시장 1위다. 주력 제품은 AIWAF·AISWG·AISV 등 3가지 전통적인 보안 제품·솔루션이다. 전체 매출의 63%(작년 기준)가 여기서 나온다. 회사 측은 이를 안정적인 수익 기반으로 삼는 한편, 차세대 보안으로 불리는 '세카스' 플랫폼을 키워 외형 성장을 본격화하겠단 전략이다.

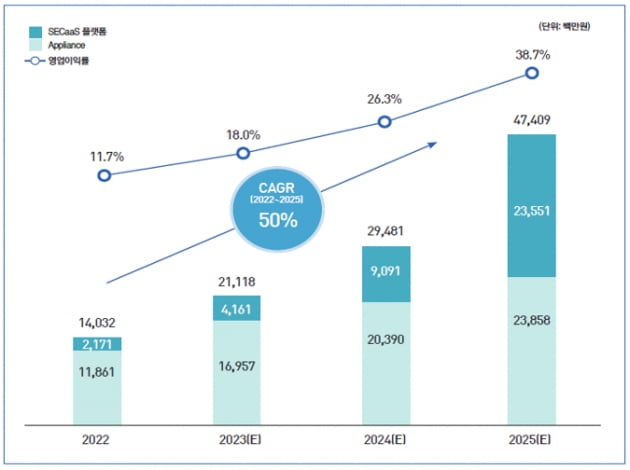

"'세카스' 비중 2025년 50%까지 확대·매출 474억 목표"

'세카스'는 시공간의 제약 없이 클라우드 기반으로 고객이 원하는 보안 기능을 구독 방식의 서비스 형태로 접할 수 있도록 하는 플랫폼으로 서비스형소프트웨어(SaaS)의 일종이다. 회사가 독자 개발한 세카스 플랫폼은 '아이온클라우드(AIONCLOUD)', 국내 유일의 세카스 플랫폼이다. 아이온클라우드는 삼성, LG, 현대차 등 대기업을 비롯해 클라우드 서비스 사업자, 공공기관으로 공급되고 있다. 지난해 기준 고객사는 491개사다.이 대표는 "글로벌 네트워크 구축을 위해 전 세계 15개 지역에 40개 데이터센터를 세웠다"며 "전 세계 아이온클라우드 센터를 통해서 고객들은 인공지능(AI) 기반으로 수집·분석과 처리까지 고도화된 클라우드 보안 서비스를 항상 최신으로 제공받을 수 있다"고 설명했다.

모니터랩은 매출의 15%(작년 기준)를 차지하는 아이온클라우드의 매출 비중을 2025년 50%까지 끌어올리겠다는 계획이다. 세카스 시장은 보안 부문에서 주요하게 떠오르고 있다. 최근 원격 근무 확산과 데이터 트래픽의 증가로 기존 전산망을 활용한 보안시스템의 기술적 한계가 부각되면서다. 글로벌 세카스 시장은 지난 5년간(2019~2023년) 연평균 26% 성장했다. 같은 기간 국내 성장률은 연평균 기준 37.1%에 달했다.

목표 달성을 위해 학교 등 공공기관 수주를 확대하겠단 계획이다. 올해 1월 기준 700개의 영업 파이프라인을 2025년까지 1000개 이상으로 늘리겠단 구상이다. 일본, 미국 등 해외 시장 공략도 본격화하는 한편, 올해 '시큐어 CDN', 'ZTNA' 등 신규 서비스도 출시하겠단 계획도 내놨다.

이달 19일 기술특례 상장…146억 조달 예정

모니터랩은 기술 특례 방식으로 코스닥 시장에 이달 19일 상장할 예정이다. 기술 특례 방식으로 상장하지만 흑자 기업이다. 매출은 2020년 107억원, 2021년 120억원, 2022년 140억원으로 매해 증가했다. 영업이익은 2020년 8억2000만원에서 2021년 21억원으로 2배 넘게 늘었지만, 지난해 16억원으로 뒷걸음질 쳤다.이 대표는 "작년 영업이익이 전년 대비 감소한 건 상장 준비 과정에서 스톡옵션 행사, 개발자 인건비 상승으로 비용이 증가했기 때문"이라면서도 "일회성 비용이 지난 다 반영된 만큼 올해부턴 다시 이익이 개선될 전망"이라고 설명했다. 회사 측은 올해 매출 211억원, 영업이익 38억원으로 추정했다.

공모 주식 수는 총 200만주로 구주 매출 없이 100% 신주로 모집한다. 공모 희망 밴드는 7500~9800원으로 예상 시가총액은 공모가 기준 884억~1155억원이다. 상장을 통해 146억원(공모가 하단 기준)을 조달할 예정이며, 신규 솔루션 개발, 클라우드 인프라 관련 운영비 등에 주로 투입한단 계획이다.

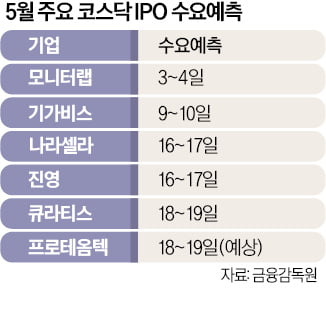

기관투자자 대상 수요예측은 이날부터 오는 4일까지 진행된다. 공모가를 확정한 뒤 오는 10~11일 일반 청약에 나선다. 대표 주관사는 미래에셋증권이다.

이 대표는 "해외 진출과 신규 서비스의 투자를 고려할 때 '지금이 적기'라는 생각에 상장을 결심했다"며 "클라우드 대전환의 시대에 모니터랩은 아시아 선두 기업으로 자리매김해 보안 서비스의 저변을 넓히겠다"고 포부를 밝혔다.

신현아 한경닷컴 기자 sha0119@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)