연금개혁 논의 본격화…생애 재무설계 다시 짜야 할 수도

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

적립 부담 커지거나

지급 시기 늦춰질 가능성

퇴직·개인연금 등 사적연금

운용 능력 더욱 중요해져

지급 시기 늦춰질 가능성

퇴직·개인연금 등 사적연금

운용 능력 더욱 중요해져

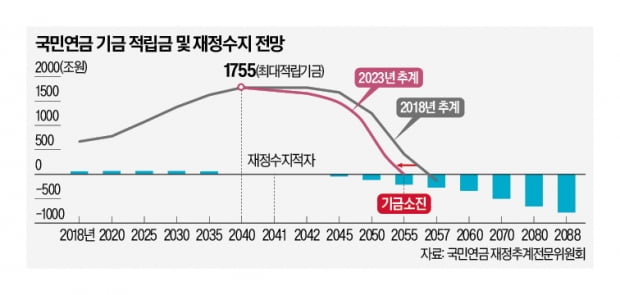

지난 1월 발표된 국민연금 재정추계 시산 결과에 따르면 국민연금 기금 적립금의 소진 시점은 2055년으로 예상된다. 5년 전인 2018년의 추계보다 2년 더 앞당겨졌다. 저출생과 함께 인구 고령화가 가속화하며 적립보다 인출 속도가 점점 빨라져 국민연금 재정의 지속 가능성이 위협받고 있음을 확인할 수 있다.

○사적연금 활성화 필요

공적연금 재정의 장기적 안정화를 위한 연금개혁은 기금 적립률을 높이거나, 연금을 늦게 받게 하거나 감액하는 방법이 동원된다. 이를 보통 모수 조정이라 부른다. 일본 등 선진국들은 노년부양비율(20~64세 생산연령인구 100명당 65세 이상 인구비율)이 20%를 넘어선 1990년대부터 모수 조정 중심의 공적연금 개혁을 시작했다.

연금 감액의 경우는 독일처럼 목표 소득대체율을 낮추고 급여산식 기준을 보수적으로 변경하거나 일본과 같이 인구 구조 변화를 반영하는 자동조절장치(거시경제 슬라이드)로 급여 상승을 억제하는 방식 등이 활용됐다.

이런 연금개혁의 결과는 공적연금 수급자인 국민 입장에서 반길 일은 아니다. 많은 국가에서 연금개혁 이후 공적연금 소득대체율이 하락하거나 억제된 상황이기 때문이다. 소득대체율이 낮아지지 않은 미국 프랑스 등은 각각 기금소진이나 연금재정적자가 우려돼 대책을 논의 중이다.

연금개혁으로 인한 공적연금 노후보장 기능의 약화는 자연스레 사적연금 강화 대책에 힘을 쏟게 했다. 퇴직연금 또는 개인연금 제도를 통해 자동가입이나 의무가입을 유도하고, 정부가 기여금 일부를 지원하는 방식이 사적연금 활성화를 위해 강구됐다. 영국 NEST 제도, 독일 리스터연금, 스웨덴 수익연금 등이 대표적이다.

○개인의 연금운용 능력 중요해져

연금개혁을 준비하는 과정에서 기존 노후소득보장 기능이 가급적 위축되지 않도록 심도 있는 논의가 이루어지면 좋을 것이다. 그럼에도 불구하고 불가피하게 현행 국민연금 제도상 모수를 조정할 경우 연금 수급자는 근로소득 적립 부담이 커지거나 국민연금의 노후소득 활용 시점이 늦어질 수 있음을 감안한 생애 재무설계를 구상할 필요가 있다.퇴직연금 및 개인연금 등 사적연금의 소득 인출 기능을 강화하도록 하는 것이 중요하다. 이를 위해 인플레이션에 충분히 대응할 수 있는 운용수익률 달성이 요구되므로 적절한 자산 배분과 리밸런싱(자산 배분 재조정)과 관련한 운용능력을 제고할 필요가 있다.

다행히 자동 자산배분형 상품과 글로벌 분산투자가 가능한 상품이 구축돼 연금의 장기 운용에 많은 도움을 받을 수 있는 환경이 조성되고 있다. 사적연금의 노후소득 기능을 강화하는 방향으로 다양한 인센티브 부여 정책이 수립된다면 개인이 스스로 노후소득 체계를 구축하는 데 큰 도움이 될 것이다.

박영호 미래에셋투자와연금센터 이사