식대 비과세는 고소득자에 유리…대신 근로소득세액공제 깎아

세금을 많이 냈으므로 돌려받을 것도 많은 구조이기 때문이다.

정부는 이런 점을 고려해 총급여 1억2천만원 초과자에겐 근로소득세액공제를 줄이는 방식으로 불이익을 줬다.

24일 기획재정부에 따르면 정부가 최근 발표한 소득세제 개편안이 이런 구조로 설계됐다.

소득이 많을수록 더 높은 세율을 적용하는 소득세율 시스템에서 동일한 조건 변경을 가할 경우 기본적으로 고소득자의 감세폭이 더 커지게 된다.

재정지출과 달리 감세는 세금을 많이 낸 사람이 돌려받을 것이 많은 구조다.

반대로 세금을 내지 않은 면세자는 돌려받을 것도 없다.

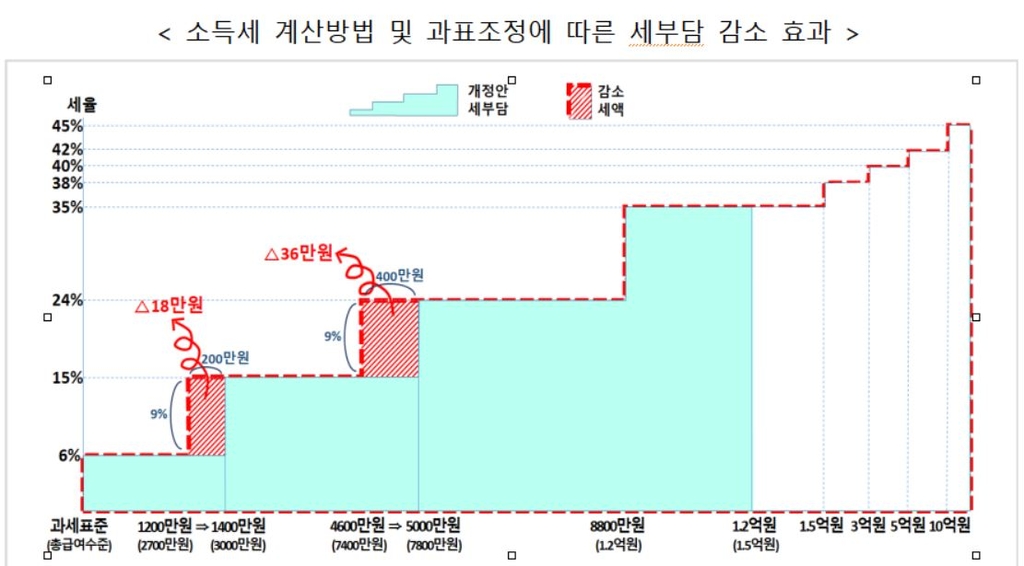

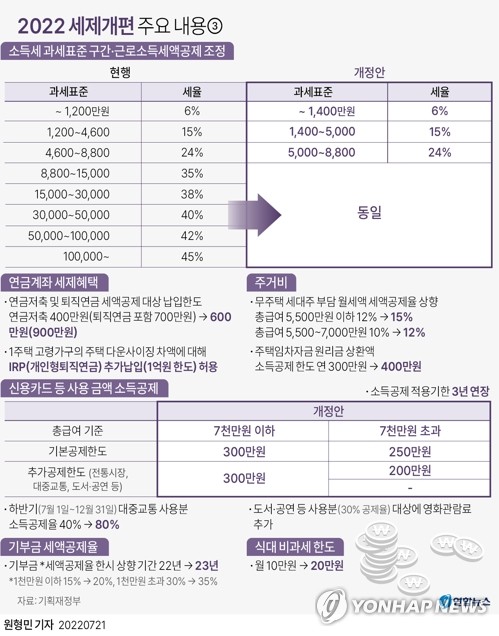

소득세 하위 과세표준 변경(1천200만 이하→1천400만원 이하, 1천200만∼4천600만원 이하→1천400만∼5천만원 이하)은 기본적으로 저소득층보다는 고소득층에 더 유리한 제도 변경으로 볼 수 있다.

과표 1천200만∼1천400만원의 적용세율이 기존 15%에서 6%로 9%포인트, 4천600만∼5천만원 구간의 적용세율이 24%에서 15%로 9%포인트 낮아지는데 소득이 작으면 이런 제도 변경을 충분히 체감할 수 없기 때문이다.

일례로 과표가 1천100만원인 사람은 2개의 과표 구간 변경의 수혜를 하나도 입지 못한다.

과표가 1천200만∼4천600만원인 사람은 최하위 과표 변경의 수혜(18만원)만을, 과표가 4천600만∼8천800만원이거나 그 이상 구간은 2개 과표 변경의 수혜(18만+36만=54만원)를 모두 입는 구조다.

과표 1천200만원은 총급여 기준으로 2천700만원, 4천600만원은 7천400만원, 8천800만원은 1억2천만원을 통상 의미한다.

소득세 하위과표 변경만 놓고 보면 총급여 7천400만원 이상인 근로자들이 동일하게 가장 큰 수혜(54만원)를 입는 것이다.

늘어나는 식대 비과세 연간 한도 120만원이 각자의 한계세율 구간에서 영향을 미치기 구조다.

이 때문에 6% 세율이 적용되는 과표 1천200만원 이하 구간에선 세 부담 감소액이 7만2천원에 그치지만 15% 세율이 적용되는 1천200만∼4천600만원 구간에선 18만원, 24% 세율이 적용되는 4천600만∼8천800만원 구간에선 28만8천원, 35% 세율이 적용되는 8천800만∼1억5천만원 구간에선 42만원으로 불어난다.

최고 과표 구간인 10억원 초과 구간에선 세 부담 감소액이 54만원에 달한다.

과표 변경과 식대 비과세 확대를 조합하면 결국 고소득자일수록 감세폭이 커지는 구조가 된다.

이를 차단하고자 정부가 제시한 아이디어가 총급여 1억2천만원(과표 기준 8천800만원) 초과자에 근로소득세액공제를 30만원 줄인 것이다.

총급여 1억2천만원 초과자들은 과표 상향조정에 따른 세 부담 감소액이 54만원이 아닌 24만원이 되는 것이다.

이런 이유로 근로소득세액공제 브레이크가 작동하지 않는 가장 높은 과표구간인 4천600만∼8천800만원 구간이 이번 소득세제 개편의 가장 큰 수혜를 입게 된다.

총급여로 보면 7천400만∼1억2천만원, 즉 연봉 1억원 안팎의 근로자를 의미한다.

그렇다면 정부는 왜 총급여 1억2천만원을 기준선으로 근로소득세액공제를 줄였을까.

정부 안팎에선 총급여 기준으로 7천400만∼1억2천만원 중간을 가를 마땅한 기준선이 없다는 설명이 나온다.

쉽게 말해 전례가 없다는 것이다.

대신 신용카드 소득공제 등에서 총급여 1억2천만원을 고소득자로 규정하고 있어 고소득자의 기준선을 이것으로 준용했다는 분석이 나온다.

정부 관계자는 "재정지출과 달리 감세는 결국 세금을 많이 낸 사람이 혜택을 받는 구조가 된다"면서 "그러다 보니 중산층이 가장 혜택을 보는 구조로 설계를 했다"고 말했다.

![[정보공시 Q&A] 녹색 전환을 위한 8가지 공시 지표는](https://img.hankyung.com/photo/202411/01.38846004.3.png)

![尹 대통령 탄핵소추안 국회 본회의 보고…뉴욕증시 3대 지수 신고가 [모닝브리핑]](https://img.hankyung.com/photo/202412/01.12608176.3.jpg)