연준 금리인상 '최대 11차례'…'플랜 B'를 준비하라 [한상춘의 지금 세계는]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

3월 FOMC 회의에서 기준금리를 3년 만에 올렸는데요. 이날 함께 발표된 점도표를 살펴보면 내년 말까지 최대 11차례 더 올릴 것으로 예상되고 있습니다. 너무 빠른 속도에 그 누구보다도 빚을 많이 갖고 있는 사람들이 가장 걱정이 많아지지 않을까 싶은데요. 그래서 오늘은 이 문제를 알아보는 시간 마련했습니다. 도움 말씀에 한국경제신문, 한상춘 논설위원입니다.

Q. 지난 주말 미국 증시에 많은 변화가 있었는데요. 먼저 그 내용을 총괄적으로 정리해 주시지요.

- 美 증시, 글로벌 지정학적 위험 완화로 상승

- 바이든, 시진핑에게 “푸틴의 지원 요구에 비협조할 것”

- 시진핑, 사회주의 맹주 역할 겨냥 ‘원칙적 협조’

- 대만·북한 문제 포함해 3차 대전 우려 완화

- 3월 FOMC 결과, 금리 ‘몇 차례 올리나’ 관심

- 블랙아웃 종료, 매파 위원 중심 ‘big step’ 발언

- 빚의 복수에 대한 우려도 확산, 연준의 선택은?

Q. 궁금한 것부터 짚어보죠. 점도표에 나타난 금리 예상은 얼마나 구속력이 있는지 말씀해 주시지요.

- 3월 FOMC 점도표, 올해 금리인상 ‘약 7차례’

- 점도표대로 추진되면, 올해 말 금리 1.75%∼2%

- 내년에도 4차례 인상되면, 금리 수준 1.75%∼3%

- 코로나뿐만 아니라 금융위기 이전보다 높아

- 점도표, 최적통제준칙에 따라 금리의향 지수

- 구속력과 이행 원칙, 반드시 지켜야 할 의무 없어

- 6월 점도표

- 경제지표 중심(data dependent)에 따라 변화 불가피

Q. 3월 FOMC에서 금리인상을 함에 따라 올해 초에 열린 전미경제학회의 ‘적정금리 논쟁’이

또다시 화두가 되고 있는데요. 적정금리가 무엇인지 말씀해 주시지요.

- 적정금리 정의, 다양하게 언급…그 자체로 혼란

- 피셔 방식, 실물경제에 영향을 주지 않는 금리수준

- 테일러 준칙, 정책 의지와 목표 반영된 금리수준

- 최적통제준칙, data dependent 따라 수시 조정

- 근대 통화론자, 통화 준칙에 따라 자의성 배제

- 인플레 기준선 < 물가 상승률

- 자동적으로 금리인상

- 성장률 < 이자율

- 현대통화론자, 금리인상 단행

- 연준, 잠재성장률 2.1%→1.75% ‘점도표와 부합’

Q. 어디까지 예상입니다만 올해 남은 기간에 금리를 6차례 올린다면, 어떤 스텝으로 올리지도 관심이 되고 있지 않습니까?

- 금리 인상 방식

- ①normal step, 금리를 0.25%p씩 변경

- ②big step, 0.25%p보다 큰 경우

- ③baby step, 0.25%p보다 작은 경우

- 인상속도, step by step 방식과 go stop 방식

- 정례회의 1년 8회, 설립 이후 2차례 임시회의

- 금리인상 위해 임시회의까지 열 상황은 아냐

- step by step, 매번 회의 때마다 0.25%p 인상

- go stop, 전망 나오는 6?9?12월 회의에 0.5%p

Q. 어떤 방식을 취하든 간에 금융위기 이후 추진됐던 출구전략 때와 비교해봐도 인상 속도가 엄청 빠른 것으로 풀이되는데요?

- 출구전략, 비상국면에서 정상화하는 과정

- 1단계 테이퍼링→2단계 금리인상→3단계 양적긴축

- 테이퍼링, 금융위기 당시 대비 ‘조기 종료’

- 금융위기, 2013년 첫 언급 이후 2014년 10월 종료

- 코로나 사태, 작년 9월 언급 이후 올해 3월 종료

- 출구전략, 비상국면에서 정상화하는 과정

- 1단계 테이퍼링→2단계 금리인상→3단계 양적긴축

- 금리인상, 금융위기 당시 대비 ‘조기 연계’

- 금융위기, 테이퍼링 종료 이후 2015년 12월 인상

- 코로나 사태, 테이퍼링 종료와 함께 곧바로 인상

Q. 그렇다면 이번 출구전략은 금융위기 이후 추진됐던 출구전략에 비해 왜 이렇게 신속하게 추진될까요?

- 비상국면 성격 따라 ‘soft ES’와 ‘strong ES’

- 출구전략(Exit strategy)

- 리먼 사태, 시스템 문제에서 비롯된 ‘금융위기’

- 코로나 사태, 전염성 강한 ‘바이러스 쇼크’

- 비상국면 성격이 달라 출구전략 목적도 상이

- 출구전략(Exit strategy)

- 2013년 이후, 시스템 정상화 목적

- 2021년 이후, 바이러스 대응 따른 부작용 개선

- 코로나 출구전략, 인플레 잡기 ‘가장 큰 목적’

- 인플레 조기 차단시 ‘growth resilence’ 회복

Q. 연준이 이번에 출구전략을 신속하게 추진하면 상황상 급해지는 것은 미국보다 신흥국이고 그중에서도 터키가 심상치 않다고 하죠?

-2015년 금리인상 추진, 신F5국 ‘흔들’

- 골드만삭스, ‘금리 텐트럼’ 우려국 신5국 발표

- 신F5국, 멕시코·인니·남아공·터키·콜롬비아

- 신F5국, 멕시코·인니·남아공·터키·콜롬비아

- 터키·스리랑카·파키스탄 등은 이미 금융위기

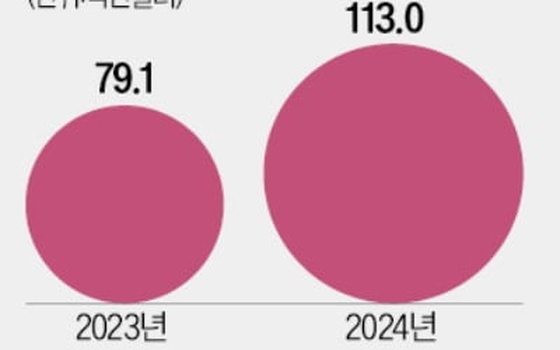

- 신흥국, 2025년까지 매년 4천억 달러 상환 도래

- 16일, 디폴트 면한 러시아…국채 만기일 ‘지속’

- 금리인상 시대, ‘negative management’로 전환

Q. 우리나라는 이미 기준금리를 3차례 올림에 따라 대출금리가 빠르게 올라가고 있지 않고, 문제는 앞으로도 더 올라갈 것이라는 건데 이 부분은 어떻게 보십니까?

- MZ세대·소상공인, 추가 금리인상 여부 관심

- 테일러 준칙에 따라, 韓 적정금리 2.55% 추정

- 현재보다 1.3%p 높아, 앞으로 몇 차례 인상?

- 국제결제은행 “한국, 민간채무 많은 나라”

- 신용 갭(Credit-to-GDP Gaps)

- 실물경제 수준과 비교해 가계·기업 등

- 민간 부문 부채 증가 속도 확인 가능

- 국제결제은행 “한국, 민간채무 많은 나라”

- 신용 갭(Credit-to-GDP Gaps) 단계 구분

- 보통 주의 경고

- 2%p 미만 2∼10%p 10%p 이상

- 2016년 마이너스→2021년 말 18.2%

- 국제결제은행 “한국, 민간채무 많은 나라”

- 민간채무, 4년 동안 세계에서 가장 빨리 악화

- 가계부채發 금융위기, 새 정부 첫 과제이자 시련?

- 은행 지도, 취약층 배려한 ‘연착륙’ 방안 강구

지금까지 도움 말씀에 한국경제신문, 한상춘 논설위원 이었습니다. 고맙습니다.

정연국기자 ykjeong@wowtv.co.kr

![연준 금리인상 '최대 11차례'…'플랜 B'를 준비하라 [한상춘의 지금 세계는]](https://img.hankyung.com/photo/202203/P327020220321000003115-000.png)

-

기사 스크랩

-

공유

-

프린트