3분기 가계·기업 빚, GDP의 2.1배…'역대 최대'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

가계 부채, 가처분소득의 1.7배 '사상 최고'

한은 "경기회복 지연으로 소득 개선 미약하면 취약가구 부실 우려"

신종 코로나바이러스 감염증(코로나19) 여파로 생활고와 경영난을 겪는 가계와 기업이 은행 등에서 돈을 빌리고, 부동산·주식 투자 자금 대출까지 급증하면서 민간(가계·기업)의 빚이 나라 경제 규모의 두 배를 훌쩍 넘어섰다.

가계가 진 빚만 따로 봐도, 처분 가능 소득의 1.7배까지 치솟아 향후 채무 상환 부담이 커지고 소비 회복에 걸림돌이 될 것으로 우려된다.

◇ 1년새 가계부채 7%·기업부채 15.5% 불어

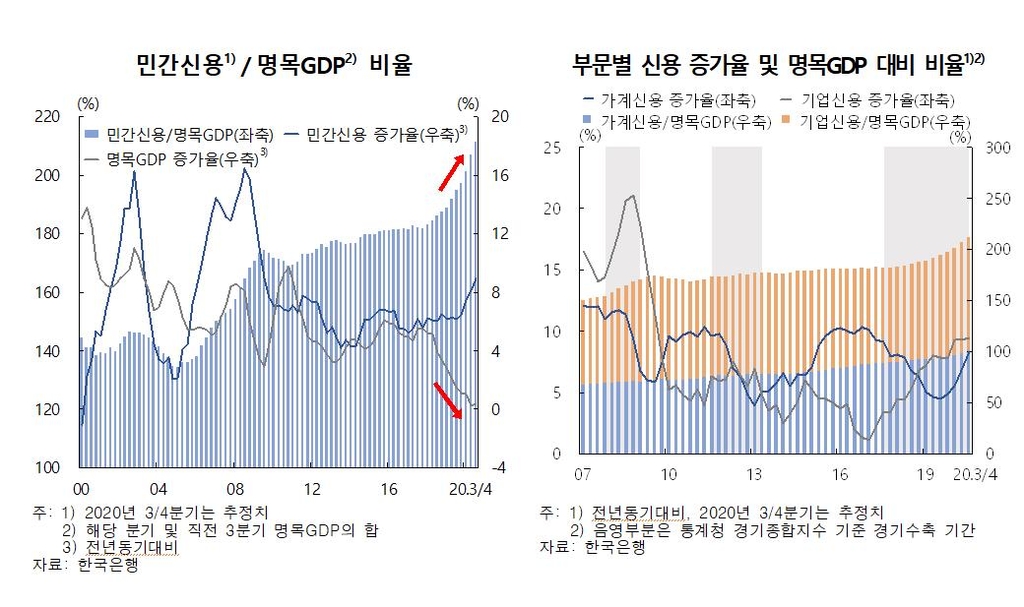

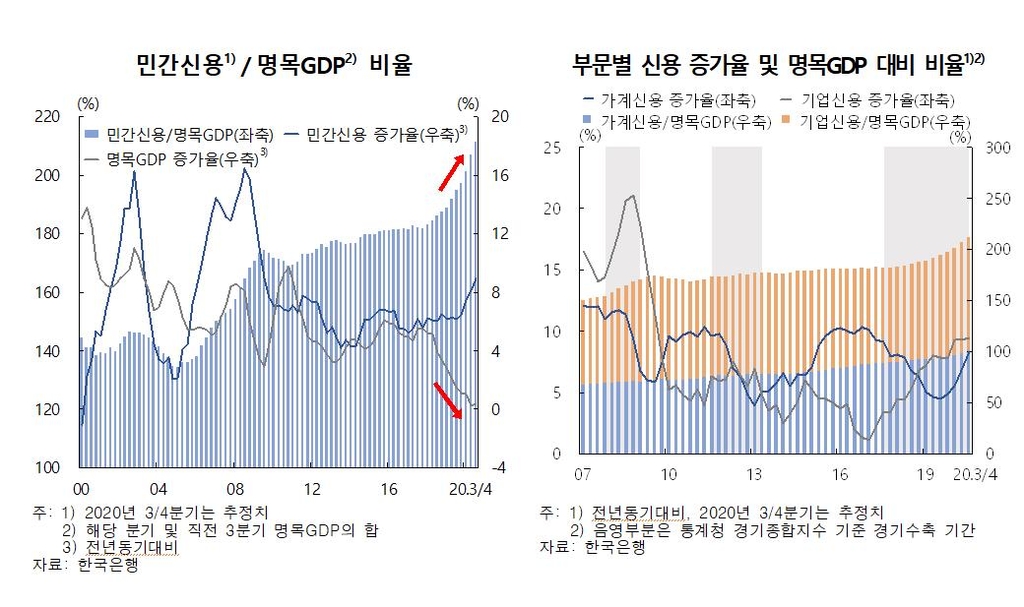

한국은행이 24일 공개한 '금융안정 상황(2020년 12월)' 보고서에 따르면, 지난 3분기 말 현재 민간 부문의 신용(가계·기업의 부채)은 명목 국내총생산(GDP)의 211.2%로 집계됐다.

2분기(206.9%)와 비교해 불과 3개월 만에 4.8%포인트(p) 올랐고, 관련 통계 작성을 시작한 1975년 이래 가장 높은 수준이다.

1년전인 작년 3분기(194.7%)보다는 16.5%포인트나 뛰었다.

우선 가계 부채가 3분기말 1천682조1천억원으로 1년 전보다 7% 늘었다.

주택담보대출과 기타대출(신용대출 포함)이 각 7.2%, 6.8% 증가했다.

이처럼 가계 빚은 빠르게 불었지만, 처분가능소득은 1년동안 불과 0.3% 늘어나는 데 그치면서 가처분소득 대비 가계 부채 비율이 171.3%로 높아졌다.

역시 통계 작성이 시작된 2002년 4분기 이후 최고 기록이다.

한은은 "경기회복 지연 등으로 가계의 소득 여건 개선이 미약할 경우, 취약 가구를 중심으로 부실 위험이 늘어날 가능성에 유의해야한다"고 경고했다.

기업 대출은 3분기말 현재 1천332조2천억원으로 작년 3분기(1천153조원)보다 15.5% 불었다.

한은은 "코로나19 장기화 등에 대응하는 과정에서 기업 신용이 크게 늘었다"며 "경영 여건의 불확실성이 큰 만큼 실적 회복 지연 등으로 유동성 사정이 악화되거나 신용위험이 커질 가능성에 대비할 필요가 있다"고 조언했다.

이런 민간 신용 급증에도 은행의 자산 건전성은 아직 양호한 수준이라고 한은은 평가했다.

일반은행의 '고정이하' 여신비율은 9월 말 현재 0.4%로 작년 같은 시점(0.49%)보다 오히려 떨어졌다.

경기 부진에도 불구, 원리금 상환 유예 등 정책 당국의 금융지원 조치가 영향을 미쳤다는 게 한은의 설명이다.

다만 총자산순이익률(ROA)은 올해 1∼3분기 중 0.52%(연율 환산)로 작년 같은 기간보다 0.16%포인트 낮아지는 등 은행 수익성은 나빠졌다.

대손충당금 적립 등이 늘었기 때문이다.

◇ 30대이하·40대 소득대비 부채비율 급등

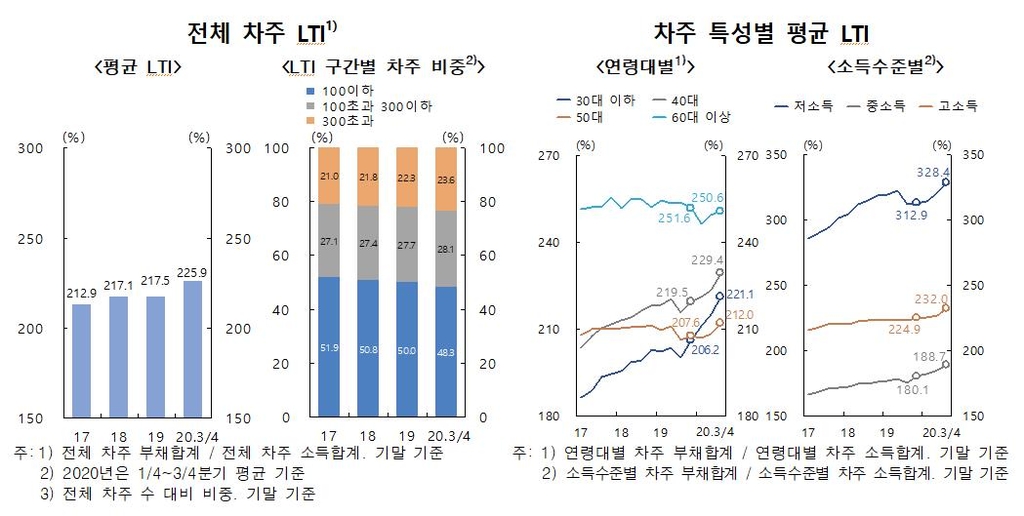

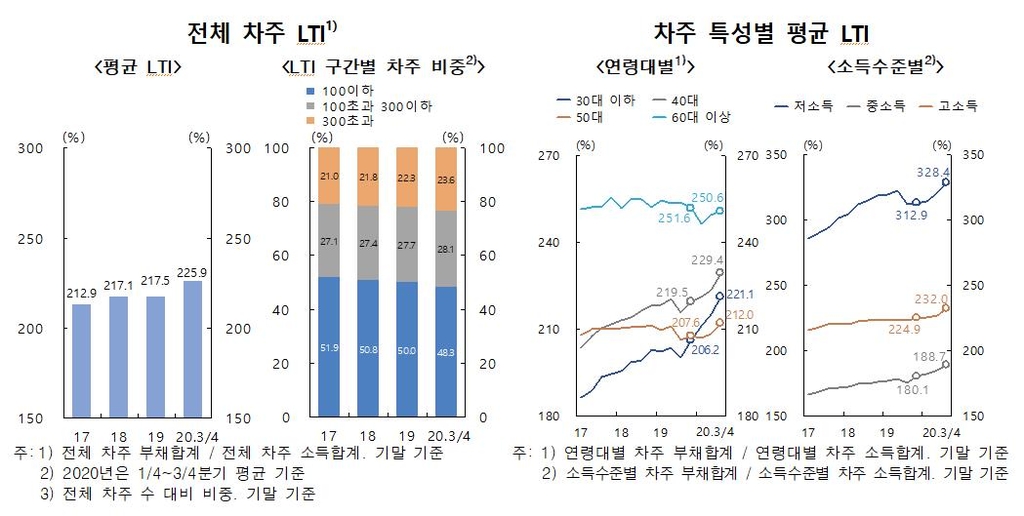

가계 대출 증가에 따른 차주(돈을 빌린 사람)의 채무 상환 능력을 보면, 전체 차주의 LTI(소득 대비 부채비율)는 3분기 말 평균 225.9%로 작년 말보다 8.4%포인트 높아졌다.

LTI가 300%를 넘는 차주의 비중도 같은 기간 1.3%포인트 늘었다.

연령별로는 60대 이상(250.6%)의 LTI가 여전히 가장 높지만, LTI 상승 속도는 30대 이하(221.1%)와 40대(229.4%)에서 가장 빨랐다.

두 연령층에서 올해 들어서만 LTI 비율이 각 14.9%포인트, 9.9%포인트 뛰었다.

소득수준에 따라 LTI를 나눠보면, 저소득 차주(328.4%)가 절대 수준도 가장 높을 뿐 아니라 작년 말과 비교해 가장 큰 폭(15.5%포인트)으로 뛰었다.

같은 기간 중소득, 고소득 차주 상승률(8.6%포인트, 7.1%포인트)의 거의 두 배 수준이다.

저신용·소득층이면서 세 군데 이상에서 대출을 받은 다중채무자를 뜻하는 '취약 차주'의 LTI(246.3%)도 올해 들어 8.6%포인트 높아졌다.

전체 차주의 DSR(소득 대비 원리금 상환비율)은 3분기 현재 35.7%로 2018년말(39.6%) 이후 계속 떨어지는 추세다.

한은은 "대출금리 하락, 주택담보대출 만기 장기화 등에 따른 것"이라고 설명했다.

2018년 말 이후 DSR 하락 폭(3.9%포인트)에 대한 요인별 기여도는 ▲ 대출원금 증가 -3.6%포인트 ▲ 평균만기 장기화 -3.6%포인트 ▲ 대출금리 하락 -1.9%포인트 ▲ 소득 증가 -2.1%포인트 등으로 분석됐다.

/연합뉴스

한은 "경기회복 지연으로 소득 개선 미약하면 취약가구 부실 우려"

신종 코로나바이러스 감염증(코로나19) 여파로 생활고와 경영난을 겪는 가계와 기업이 은행 등에서 돈을 빌리고, 부동산·주식 투자 자금 대출까지 급증하면서 민간(가계·기업)의 빚이 나라 경제 규모의 두 배를 훌쩍 넘어섰다.

가계가 진 빚만 따로 봐도, 처분 가능 소득의 1.7배까지 치솟아 향후 채무 상환 부담이 커지고 소비 회복에 걸림돌이 될 것으로 우려된다.

한국은행이 24일 공개한 '금융안정 상황(2020년 12월)' 보고서에 따르면, 지난 3분기 말 현재 민간 부문의 신용(가계·기업의 부채)은 명목 국내총생산(GDP)의 211.2%로 집계됐다.

2분기(206.9%)와 비교해 불과 3개월 만에 4.8%포인트(p) 올랐고, 관련 통계 작성을 시작한 1975년 이래 가장 높은 수준이다.

1년전인 작년 3분기(194.7%)보다는 16.5%포인트나 뛰었다.

우선 가계 부채가 3분기말 1천682조1천억원으로 1년 전보다 7% 늘었다.

주택담보대출과 기타대출(신용대출 포함)이 각 7.2%, 6.8% 증가했다.

이처럼 가계 빚은 빠르게 불었지만, 처분가능소득은 1년동안 불과 0.3% 늘어나는 데 그치면서 가처분소득 대비 가계 부채 비율이 171.3%로 높아졌다.

역시 통계 작성이 시작된 2002년 4분기 이후 최고 기록이다.

한은은 "경기회복 지연 등으로 가계의 소득 여건 개선이 미약할 경우, 취약 가구를 중심으로 부실 위험이 늘어날 가능성에 유의해야한다"고 경고했다.

기업 대출은 3분기말 현재 1천332조2천억원으로 작년 3분기(1천153조원)보다 15.5% 불었다.

한은은 "코로나19 장기화 등에 대응하는 과정에서 기업 신용이 크게 늘었다"며 "경영 여건의 불확실성이 큰 만큼 실적 회복 지연 등으로 유동성 사정이 악화되거나 신용위험이 커질 가능성에 대비할 필요가 있다"고 조언했다.

이런 민간 신용 급증에도 은행의 자산 건전성은 아직 양호한 수준이라고 한은은 평가했다.

일반은행의 '고정이하' 여신비율은 9월 말 현재 0.4%로 작년 같은 시점(0.49%)보다 오히려 떨어졌다.

경기 부진에도 불구, 원리금 상환 유예 등 정책 당국의 금융지원 조치가 영향을 미쳤다는 게 한은의 설명이다.

다만 총자산순이익률(ROA)은 올해 1∼3분기 중 0.52%(연율 환산)로 작년 같은 기간보다 0.16%포인트 낮아지는 등 은행 수익성은 나빠졌다.

대손충당금 적립 등이 늘었기 때문이다.

가계 대출 증가에 따른 차주(돈을 빌린 사람)의 채무 상환 능력을 보면, 전체 차주의 LTI(소득 대비 부채비율)는 3분기 말 평균 225.9%로 작년 말보다 8.4%포인트 높아졌다.

LTI가 300%를 넘는 차주의 비중도 같은 기간 1.3%포인트 늘었다.

연령별로는 60대 이상(250.6%)의 LTI가 여전히 가장 높지만, LTI 상승 속도는 30대 이하(221.1%)와 40대(229.4%)에서 가장 빨랐다.

두 연령층에서 올해 들어서만 LTI 비율이 각 14.9%포인트, 9.9%포인트 뛰었다.

소득수준에 따라 LTI를 나눠보면, 저소득 차주(328.4%)가 절대 수준도 가장 높을 뿐 아니라 작년 말과 비교해 가장 큰 폭(15.5%포인트)으로 뛰었다.

같은 기간 중소득, 고소득 차주 상승률(8.6%포인트, 7.1%포인트)의 거의 두 배 수준이다.

저신용·소득층이면서 세 군데 이상에서 대출을 받은 다중채무자를 뜻하는 '취약 차주'의 LTI(246.3%)도 올해 들어 8.6%포인트 높아졌다.

전체 차주의 DSR(소득 대비 원리금 상환비율)은 3분기 현재 35.7%로 2018년말(39.6%) 이후 계속 떨어지는 추세다.

한은은 "대출금리 하락, 주택담보대출 만기 장기화 등에 따른 것"이라고 설명했다.

2018년 말 이후 DSR 하락 폭(3.9%포인트)에 대한 요인별 기여도는 ▲ 대출원금 증가 -3.6%포인트 ▲ 평균만기 장기화 -3.6%포인트 ▲ 대출금리 하락 -1.9%포인트 ▲ 소득 증가 -2.1%포인트 등으로 분석됐다.

/연합뉴스