은퇴자산 '보관의 시대'는 갔다…퇴직연금 잘 굴려 노후 대비하라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

장경영의 재무설계 가이드

<73> 韓·美 퇴직연금 자산배분 차이

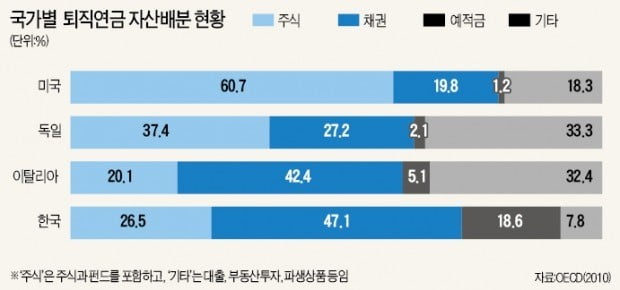

한국, 예·적금에 47.1% 편중

미국, 주식 비중이 60.7%

퇴직연금 자산배분 큰 차이

미국 은퇴자 주요 소득원은 연금

주식투자로 자산 불리기에 익숙

예·적금에 묶어두면 수익기회 없어

은퇴자산 정기적으로 재조정 필요

장경영 한경 생애설계센터장

<73> 韓·美 퇴직연금 자산배분 차이

한국, 예·적금에 47.1% 편중

미국, 주식 비중이 60.7%

퇴직연금 자산배분 큰 차이

미국 은퇴자 주요 소득원은 연금

주식투자로 자산 불리기에 익숙

예·적금에 묶어두면 수익기회 없어

은퇴자산 정기적으로 재조정 필요

장경영 한경 생애설계센터장

한국과 미국의 퇴직연금 자산배분 차이를 단적으로 보여주는 수치다. 경제협력개발기구(OECD)에 따르면 한국은 퇴직연금 적립금의 절반 정도가 수익률이 낮고 원리금이 보장되는 예·적금에 들어 있다. 이에 비해 미국은 60% 이상이 주식(펀드 포함)에 투자돼 높은 수익을 추구한다.

연금은 은퇴생활에서 삶의 질을 좌우하는 중요한 소득원이다. 미국 은퇴자의 대다수는 퇴직연금이 주요 소득원이다. 미국은 1980년대 초부터 확정급여(DB)형에서 확정기여(DC)형으로 퇴직연금 유형이 바뀌기 시작했고 개인형 퇴직연금(IRP)도 증가했다. 이런 변화에 따라 퇴직연금 가입자들은 주식 투자를 통한 은퇴자산 불리기에 익숙해졌다.

정년퇴직 후 사망할 때까지 연금을 받는 기간이 다른 선진국들에 비해 길다는 점을 생각하면 한국인의 퇴직연금 자산배분은 비합리적이란 평가를 받을 만하다. 물론 퇴직연금을 주식에 투자한다고 해서 무조건 높은 수익이 보장되지는 않는다. 그러나 원리금 보장의 안정성만을 생각해 예·적금에만 묶어두면 적절한 수익을 올릴 기회 자체가 없다.

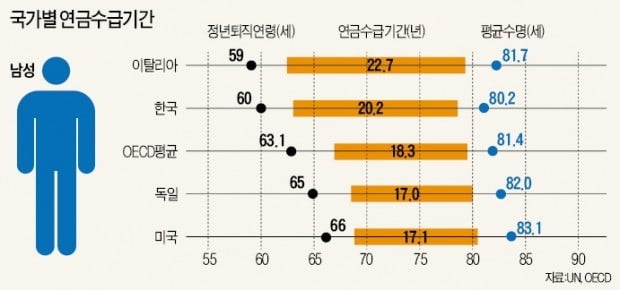

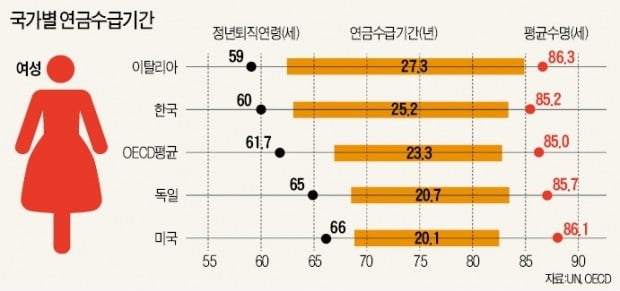

한국 남성은 60세 정년과 평균수명 80.2세를 감안하면 연금수급 기간이 20.2년이다. 이는 OECD 평균인 18.3년을 넘는 수준이고, 독일(17년) 미국(17.1년)과 비교하면 3년 이상 길다. 한국 여성의 연금수급 기간도 25.2년으로 OECD 평균(23.3년)과 독일(20.7년) 미국(20.1년) 등을 넘어선다.

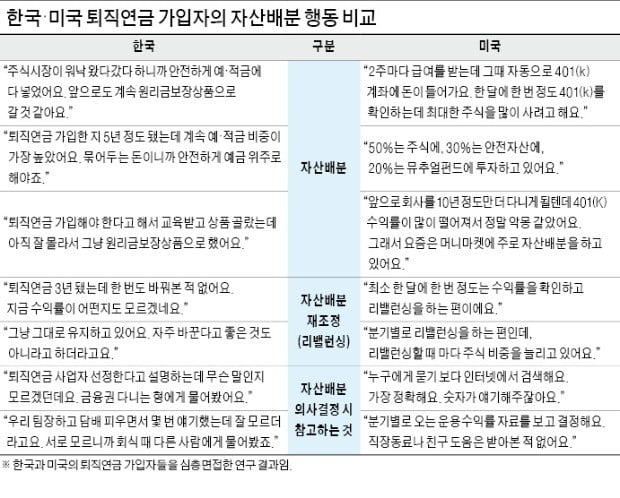

이와 달리 한국인은 퇴직연금을 대부분 예·적금에 넣어두는 실정이다. “주식시장이 워낙 왔다갔다 하니까 안전하게 예·적금에 다 넣었어요. 앞으로도 계속 원리금보장상품으로 갈 것 같아요.” “퇴직연금에 가입한 지 5년 정도 됐는데 계속 예·적금 비중이 가장 높았어요. 묶어두는 돈이니까 안전하게 예금 위주로 해야죠.”

자산배분 재조정(리밸런싱)에서도 뚜렷한 차이가 나타났다. 미국인은 한 달에 한 번, 또는 분기별로 수익률을 확인하고 리밸런싱을 하는 사람이 많았다. 그러나 한국인은 퇴직연금에 가입할 때 설정한 자산배분을 그대로 유지하는 경우가 수두룩했다.

퇴직연금 자산배분 의사결정 시 어떤 것을 참고하는지도 달랐다. 미국인은 인터넷과 금융회사 자료를 참고하는 경향이 강했다. “누구에게 묻기보다 인터넷에서 검색해요. 가장 정확해요. 숫자가 얘기해주잖아요.” “분기별로 오는 운용수익률 자료를 보고 결정해요.”

한국인은 직장동료, 친구 등에게 의존했다. “퇴직연금 사업자를 선정한다고 설명하는데 무슨 말인지 모르겠던데요. 금융권에 다니는 형에게 물어봤어요.”

노후 준비 수단으로서 퇴직연금의 중요성이 커지는 상황에서 DB형에서 DC형으로 바꾸는 가입자가 늘고 있다. DC형은 가입자 본인이 적립금 운용방법을 결정하고 그 결과를 책임지는 방식이다.

자신이 선택한 자산배분과 리밸런싱이 수익률을 좌우한다. DC형 퇴직연금을 과거 퇴직금처럼 묶인 돈으로 여기지 말고 스스로 운용해서 자신의 은퇴자산을 준비하는 수단으로 인식해야 한다. 적극적으로 정확한 정보를 찾고 정기적으로 자산배분을 재조정해야 한다. 이제 퇴직연금에서 ‘보관의 시대’는 저물고 ‘운용의 시대’가 도래하고 있기 때문이다.

longrun@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)