항공기 교체수요 갈수록 증가…2035년엔 4만2000여대 전망

가계·기업대출보다 리스크 적고 거래규모 커 수익성도 좋아

은행 '신규 수익원'으로

KEB하나은행, 올 들어 6건 계약

우리은행, 호주 콴타스항공에 3300만달러 규모 대출

KEB하나은행은 지난주 필리핀항공에 항공기를 담보로 4200만달러를 대출하기로 계약했다. 이 은행은 올 들어서만 이 같은 항공기 금융 계약을 6건 맺었다. 조직 개편과 충원 절차를 거쳐 내년에는 올해보다 두 배가량 항공기 금융 실적을 늘릴 계획이다.

우리은행은 이달 초 호주 최대 항공사인 콴타스항공에 3300만달러 규모의 항공기 담보 대출을 했다. 이와 별개로 두 건의 항공기 금융 계약을 추진하고 있다. 내년에는 항공기 담보 대출 외에 보험회사 등 기관투자가를 모아 항공기 구매금융을 주선하는 업무도 벌일 예정이다.

전통적으로 리테일(소매금융) 분야에 집중했던 국민은행 역시 항공기 금융 시장에 뛰어들었다. 국민은행은 다음달 중동 항공사인 에미레이트항공에 3000만달러를 대출할 계획으로, 내년 초 서명을 목표로 두 건의 새로운 계약도 추진 중이다.

항공기는 부동산이나 선박 등 실물자산에 비해 가격 등락 폭이 크지 않아 담보물 가치하락 가능성이 낮다고 은행들은 설명했다. 반면 거래에 따른 이익률은 은행의 주요 수입원인 가계·기업대출에 비해 최대 두 배가량 높다. 시중은행 투자금융부 책임자는 “항공기는 중고 시장이 잘 발달돼 있다”며 “외화 조달 비용 등을 감안해도 금리가 연 3% 안팎인 항공기 담보 대출의 마진율은 1%에 달해 주택담보대출(0.5%)이나 집단대출(0.3%)에 비해 높다”고 말했다.

가계대출 억제에 대체투자로 눈 돌려

은행들이 이처럼 항공기 금융에 눈독 들이는 것은 시장이 계속 커지고 있는 데다 수익성이 좋아서다. 대부분의 항공사는 직접 구매 혹은 리스로 항공기를 보유한다. 과거에는 항공사가 은행 등 금융회사에서 직접 자금을 빌려 항공기를 구매하는 경우가 많았지만 지금은 다르다. 리스사가 항공기를 대신 취득하고 항공사가 이를 빌려 쓰는 방식이 늘어나고 있다. 항공사는 항공기 운용을 통해 벌어들이는 수익으로 원금과 이자를 상환한다.

은행들은 몇 년 전만 해도 항공기 금융을 꺼렸다. 외화대출 등 해외 투자 경험이 많지 않은 데다 항공사, 리스사, 제조사 등 다양한 이해관계자가 얽혀 있어 전통적인 은행 업무에 비해 구조가 복잡했기 때문이다. 투자은행(IB) 등이 항공기 금융 시장을 주도한 배경이다.

그러나 저금리·저성장으로 은행권 수익성에 빨간불이 켜지면서 상황이 달라졌다. 저금리로 예대마진(예금과 대출이자의 차이)이 줄면서 올 상반기 국내 은행의 순이자마진(NIM)은 사상 최저 수준인 1.55%까지 떨어졌다. 조선·해운 등 취약업종 구조조정으로 대기업 여신도 늘리기 어려워졌다.

금융당국이 가계대출 억제를 주문하면서 은행들은 내년 대출자산 증가 목표도 낮춰 잡고 있다. 한 시중은행 부행장은 “중장기적으로 수익성을 높이려면 결국 글로벌 시장 및 IB 업무 분야에 주력할 수밖에 없다”며 “그중에서도 성장 가능성이 높은 항공기 금융이 새로운 수익원으로 급부상했다”고 말했다.

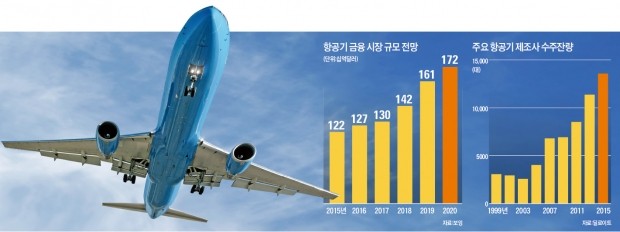

해외 여행객이 늘면서 세계 항공기 금융 시장은 빠르게 커지고 있다. 최근 10년간(2005~2015년) 세계 항공 여객수송량은 연평균 5.3% 성장했다. 글로벌 금융위기 이후 아시아 지역을 중심으로 항공기 수요가 급증하고 있다. 보잉에 따르면 항공기 교체와 추가 도입에 필요한 신규 항공기 수요는 현재 2만대 수준에서 2035년에는 약 4만2000대로 늘어날 전망이다.

김은정 기자 kej@hankyung.com