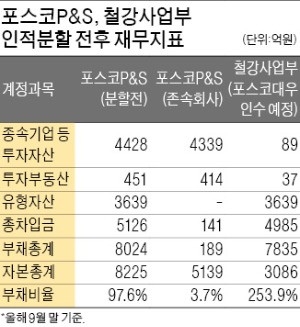

부채비율 높아 재무구조 악화 우려

8일 금융감독원에 따르면 포스코대우는 포스코P&S에서 인적분할되는 철강 유통·가공·스크랩사업부를 내년 3월1일 흡수합병한다. 포스코대우는 “핵심 사업인 철강 유통부문의 역량을 강화하기 위한 것”이라며 합병 목적을 설명했다.

이 회사는 철강사업부를 합병하는 대가로 포스코P&S의 대주주인 포스코 등에 신주 2607억원어치를 지급할 예정이다. 포스코가 신주를 취득하면 포스코대우 보유 지분은 60.3%에서 63.2%로 늘어난다.

포스코대우가 철강사업부를 합병하면 재무구조가 한층 나빠질 것이라는 평가다. 인적분할로 존속하는 포스코P&S가 자원개발업체인 포스코캐나다 등 알짜 사업은 고스란히 쥐고 가는 반면에 차입금이 많은 철강사업부만 포스코대우로 넘기기 때문이다. 올 9월 말 기준 포스코대우가 인수하는 철강사업부의 차입금은 4985억원, 부채비율은 253.9%에 달했다. 존속하는 포스코P&S의 차입금은 141억원, 부채비율은 3.7%에 불과했다. 철강사업부는 실적도 부진하다. 신한금융투자에 따르면 철강사업부는 올해 매출 3조279억원, 당기순손실 98억원을 기록할 것으로 예상된다.

포스코대우는 2010년 포스코그룹에 편입된 이후부터 계열사 부실을 처리하는 ‘해결사’ 역할을 해오고 있다. 이 회사가 2013년 인천 송도의 동북아무역타워 지분 60%를 2076억원에 사들인 것이 대표적이다. 포스코대우는 작년 본사를 이 건물로 옮겨 9~21층을 사용하고 있다. 포스코건설이 4900억원을 들여 시공한 동북아무역타워는 포스코대우가 입주하기 전까지 높은 공실률 등으로 몸살을 앓았다.

김익환 기자 lovepen@hankyung.com

![[마켓PRO] 고수들, 테슬라 추격 매수…'양자컴' 관련주는 매도](https://img.hankyung.com/photo/202412/02.38755779.3.jpg)