"유예기간 3년5년으로"

보험부채 시가평가 전환땐

저금리에 자본잠식 우려

적용시점 연기 수용 관심

"준비기간 늘어도 효과 미미

언발에 오줌누기" 비판도

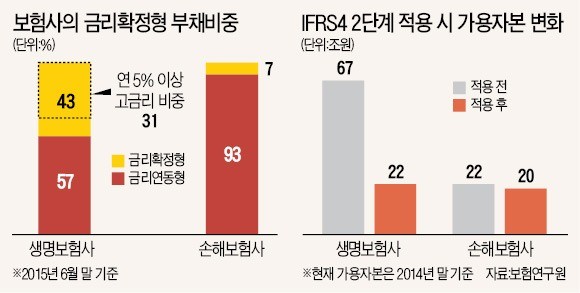

한국회계기준원이 이같이 결정한 것은 국내 보험사가 IFRS4 2단계를 적용받으면 부채 증가로 대규모 자본 확충을 해야 하는데 현실적으로 쉽지 않다는 보험사들의 주장을 반영해서다. 일부 보험사는 자본잠식 상태에 놓일 것이라는 관측도 나온다. IFRS4 2단계는 보험 가입자에게 돌려줘야 할 보험금, 즉 부채를 원가가 아니라 시가로 평가한다는 게 골자다. 고금리 확정형 보험을 많이 판매한 보험사일수록 부채 규모가 커진다. 최근 저금리 기조가 이어지고 있는 만큼 금리 하락분을 계속 부채에 반영해야 하기 때문이다.

지난 4월 정도진 중앙대 경영학부 교수는 IFRS4 2단계 기준으로 한국 보험사의 부채가 42조원 증가한다는 분석을 내놨다. 또 보험연구원 측은 가용자본금이 47조원가량 감소한다고 분석했다. 재무건전성을 나타내는 책임준비금비율(RBC)도 그만큼 떨어진다. 이에 따라 보험사들이 쌓아야 할 책임 준비금은 20조원 규모로 추정된다.

보험업계는 회계기준원의 이 같은 결정을 환영하는 분위기다. 단기간에 천문학적인 추가적립금을 쌓아야 한다는 부담을 덜 수 있어서다. IFRS4 2단계 회계기준의 조기 도입을 주장하던 금융위원회와 금감원은 일단 지켜보겠다는 입장이다. 금융위 관계자는 “민간기구인 한국회계기준원이 보험업계 의견을 수렴해 움직이는 만큼 기다려볼 것”이라며 “IASB가 한국회계기준원의 의견을 받아들인다면 감독회계기준도 완화할 의사가 있다”고 말했다.

IASB가 굳이 한국만 적용 시점을 유예하기는 힘들 것이라는 예상이 나온다. 설사 받아들인다 하더라도 2년의 준비 기간이 더 생긴다는 게 보험사에 큰 도움이 되지 않는다는 지적도 있다. 보험사가 이미 판매한 연 6% 이상 고금리 확정형 상품 비중을 단기간에 줄이기 힘들기 때문이다. 보험업계 관계자는 “보험사의 체질이 개선되지 않은 상황에서 도입 시점을 미루는 것은 말 그대로 임시방편이 될 수밖에 없다”고 말했다.

■ IFRS4 2단계

보험업에 적용하는 새 국제회계기준. 보험의 부채(가입자에게 돌려줘야 할 보험금) 평가 방식을 계약 시점 기준 원가가 아니라 매 결산기의 시장금리 등을 반영한 시가로 평가한다는 게 골자다. 저금리 기조 속에 꾸준히 하락한 금리 차이만큼 보험회사 부채도 크게 늘어난다.

박신영 기자 nyusos@hankyung.com

![정규 방송 중단하고 긴급 보도…'尹 사과' 의도 파악에 분주한 외신 [종합]](https://img.hankyung.com/photo/202412/AB.38868926.3.jpg)