지역·면적·브랜드별 아파트값 '기준선' 역할

집값 내릴 땐 선물 팔아 위험 회피도 가능

안정적인 투자 자산임에도 단기적으로 급등과 급락이 교차하는 한국 부동산 시장의 경기조절 기능을 보강하는 효과도 기대하고 있다. 예를 들어 과열시에는 부동산 시장에 몰리는 투자금의 일부를 아파트지수 관련 상품이 흡수할 수 있다. 반대로 하강기에는 실물을 매입하면서 지수 선물을 팔면 위험 회피(헤지)를 할 수 있다.

◆지수를 보면 집값이 보인다

이 지수는 시가총액 형태로 산출된다. 지수 표본인 아파트의 실거래 가격 등락에 따라 지수도 자동으로 오르내리도록 설계된다. 가격 등락 폭이 크고 투자 수요가 클 것으로 기대되는 지역들 아파트 표본을 묶어 지수를 내는 방안이 우선적으로 검토되고 있다. 서울 압구정동 현대아파트와 부산 해운대 아파트 지수를 묶어 ‘압구정동-해운대아파트지수’도 나올 수 있다.

기준지수(100)는 해당 지역 또는 브랜드 첫 발표일의 시가총액이다. 거래소는 매일 표본 아파트 가격 합계를 구하고 이를 기준시점과 비교해 지수를 산출한다. 예를 들어 2016년 3월1일 지수가 100이고 2017년 3월1일 지수가 105라면 이 기간 아파트 가격은 5% 뛰었다는 얘기다.

한국거래소와 한국감정원은 지수를 아파트 층수·평수로 나눠 집계하는 방안도 검토 중이다. ‘펜트하우스지수’나 ‘중소형 아파트 지수’ 등이 나올 가능성도 있다.

신아파트지수는 미래 부동산 가격의 선행지표로 정부와 가계가 향후 부동산 시장을 전망하는 데 중요한 자료로 활용할 수도 있다. 김갑성 연세대 도시공학과 교수는 “아파트지수가 도입되면 부동산 투자자들이 합리적으로 시장을 판단하고 투자 전략을 세우는 데 도움이 될 것”이라고 말했다.

◆목돈 없어도 고급 아파트 투자

한국거래소와 한국감정원은 부동산지수를 기초로 상장지수펀드(ETF), 파생상품 등 다양한 금융 상품이 출시될 것으로 예상하고 있다. 신란희 한국감정원 시장분석연구부 과장은 “예를 들어 서울 도곡동의 고급아파트인 타워팰리스나 대림아크로빌을 지수화한 상품이 나오면 목돈이 없는 투자자들도 여기에 투자할 수 있다”며 “아파트 선물거래 비용은 아파트 실거래 비용의 1% 안팎에서 형성될 것인 만큼 개인투자자의 투자 문턱도 크게 낮아질 것”이라고 말했다. 현재 선물 최소 투자단위가 3000만원이라는 점을 감안하면 수천만원으로 수십억원대 아파트에 투자할 수 있다는 얘기다.

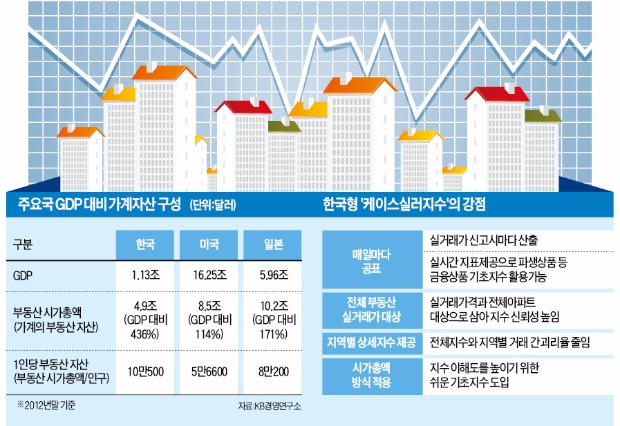

부동산 투자의 위험 회피(헤지)도 가능하다. 부동산을 보유한 개인과 부동산 자산을 운용하는 건설사·부동산개발사 등은 ‘부동산 지수선물’을 매도해 부동산 가격 하락을 헤지할 수 있다. 김근용 국토연구원 선임연구위원은 “미국 시카고상업거래소(CME)는 케이스실러 지수를 바탕으로 2006년 파생상품을 내놓아 부동산 투자에 따른 헤지 통로를 열어놨다”며 “아파트 실수요 투자자들이 가격 하락으로 입는 손실을 선물 매도 이익으로 상쇄할 수 있을 것”이라고 말했다.

부동산 실물로의 자금쏠림 현상도 완화될 것으로 예상된다. 신란희 과장은 “부동산 실물 투자와 부동산 지수 투자를 병행할 경우 주기적으로 발생하는 부동산 시장의 등락을 어느 정도 완화할 수 있다”고 말했다.

■ 케이스실러 지수

칼 케이스 웰즐리대 교수와 로버트 실러 예일대 교수가 공동 개발한 미국의 주택가격지수. 미국 20대 대도시에서 신규로 거래가 이뤄진 주택 중에 과거 두 차례 이상 매매된 주택을 대상으로 산출한 지수다. 2000년 1월을 기준 수치(100)로 잡았다. 미국 신용평가회사인 스탠더드앤드푸어스(S&P)에서 매월 마지막주 화요일에 발표한다.

김익환/김동욱 기자 lovepen@hankyung.com

![[단독] "한국만 골든타임 놓쳤다"…'10조 사업' 날린 이유가](https://img.hankyung.com/photo/202411/AA.38671929.3.jpg)