자식에게 물려줄 주식 60

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

커버스토리

글로벌 금융위기 이후 6년간 매년 올라…평균 7배 상승

글로벌 금융위기 이후 6년간 매년 올라…평균 7배 상승

그러나 장기 투자의 장점이 지나치게 평가절하됐다는 지적도 나온다. 매년 두세 배 오르는 종목을 찾긴 어렵지만 조금씩이라도 꾸준히 오르는 ‘우보천리(牛步千里) 종목’은 얼마든지 발굴할 수 있다고 전문가들은 말했다.

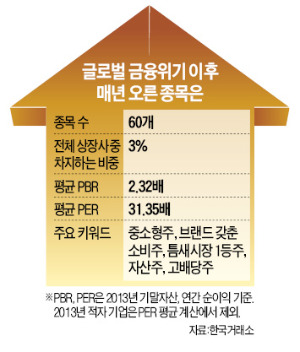

9일 한국거래소에 따르면 글로벌 금융위기 직후인 2009년부터 2014년까지 매년 플러스 수익을 낸 종목은 우선주 9개를 포함, 60개 종목으로 나타났다. 2009년 유가증권시장과 코스닥 상장사 1800여개와 비교하면 3% 남짓이다. 이들 60개 종목은 유·무상증자나 액면분할 등을 고려해 산출한 수정주가를 기준으로 볼 때, 지난 6년간 평균 7.11배 올랐다.

60개 종목 대부분은 중소형주였다. 길게 보면 대형주 주가가 좋을 것이라는 통념과 정반대 결과다. 삼립식품(6년간 주가 22.02배 상승)처럼 슈퍼마켓에서 늘 볼 수 있는 소비재 기업이 대부분 선전했다. 국내 제약용 캡슐 시장의 95%를 점유하고 있는 서흥(9.78배 상승)처럼 틈새시장이지만 압도적 시장 지배력을 가진 업체들도 주가가 탄탄하게 올랐다.

자산과 배당 관련 지표가 우수한 종목도 장기 성과가 좋았다. 건물이나 땅 등을 많이 보유, 주가순자산비율(PBR)이 1배 이하인 고려산업(5.61배 상승)과 같은 자산주는 약세장에서 뛰어난 방어력을 보였다. 우선주와 고배당주 주가도 매년 꾸준히 올랐다. 배당수익률이 5%대인 진양폴리(5.23배 상승)가 대표적인 경우다.

송형석 기자 click@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

!["'오천피' 향해 반도체가 이끄는 랠리…차익 매물은 부담" [주간전망]](https://img.hankyung.com/photo/202601/ZA.42904748.3.jpg)

![1년째 7000~9000원에 갇혔다…"주가 1만원 언제 찍나요" [윤현주의 主食이 주식]](https://img.hankyung.com/photo/202601/01.42891861.3.jpg)