신종백 회장 적극 주문…금융당국은 '환영'

2일 투자은행(IB)업계에 따르면 새마을금고는 지난달 30일 장기 경영 전략과 인수합병(M&A) 전략을 검토할 태스크포스팀(TFT)을 가동했다. 경영전략, 자금운용, 법률, 리스크관리 등 새마을금고 4개 핵심 부서 팀원 8명으로 구성됐으며 최형문 경영전략부본부장이 팀장을 맡았다.

TFT의 가장 큰 임무는 새마을금고와 시너지를 낼 수 있는 금융회사를 찾아내는 것이다. 이를 위해 우선순위로 우리은행과 현대증권 등을 검토 대상에 올려놨다. 금융권은 특히 이번 TFT 구성이 우리은행을 집중 검토하기 위한 것으로 보고 있다. 정부가 지난달 24일 우리은행 매각안을 공식 발표한 직후 TFT가 출범했기 때문이다. 새마을금고는 앞서 국내 최대 PEF 운용사인 MBK파트너스와 손잡고 세 차례 우리금융지주 인수를 추진한 바 있다.

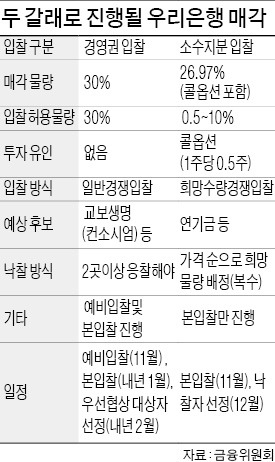

금융당국은 새마을금고가 우리은행 인수를 검토하는 것을 내심 반기는 분위기다. 우리은행 경영권 매각(지분 30%)을 위한 입찰에서 유효경쟁 성사 가능성이 높아지기 때문이다.

우리은행 지분 30%를 인수해 새 주인이 되려면 경영권 프리미엄까지 합쳐 3조원가량을 투입해야 하는데, 지금까지 교보생명만 경영권 인수 의사를 밝힌 상태다. 때문에 새마을금고가 입찰에 참여하게 되면 국가계약법상 두 곳 이상이 입찰에 참여하는 유효경쟁이 이뤄지고 우선협상 대상자를 선정할 수 있게 된다.

금융당국은 그동안 감독 사각지대에 있던 새마을금고를 제도권 금융회사로 끌어들이는 효과도 기대하고 있다. 새마을금고가 우리은행 인수에 성공하려면 인수가격과 조건 외에도 복잡한 은행 지배구조 관련 법률에 따른 금융당국의 허가 절차를 통과해야 한다.

다만 새마을금고의 입찰 참여와 ‘완주’ 여부는 더 지켜봐야 한다는 시각도 있다. 금융위 관계자는 “새마을금고가 우리은행 인수를 위해 사모펀드(PEF)와 손잡는 방안을 생각하고 있는 것으로 안다”며 “다만 예전에도 인수를 검토하다가 포기한 경우가 있어 실질적인 자금 조달 능력과 인수 의지 등은 더 살펴봐야 할 것”이라고 했다.

한편 우리은행 인수 후보로 거론되는 교보생명의 신창재 회장은 이날 방한한 앙리 드 카스트리 프랑스 악사(AXA)그룹 회장을 만나 경영현안에 대해 의견을 나눴다. 악사는 교보생명 지분 2.24%를 보유하고 있다. 금융권에서는 교보생명이 우리은행 지분 인수를 위해 컨소시엄 등을 모색하고 있는 상황인 만큼 악사가 참여하는 방안에 대해 논의했을 것으로 보고 있다. 이에 대해 교보생명 관계자는 “컨소시엄 관련 논의는 하지 않았다”고 말했다.

고경봉/장창민/좌동욱 기자 kgb@hankyung.com