공모주펀드의 배신! 공모주 대박나서 내 펀드 수익률도 좋은 줄 알았더니…

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

무늬만 공모주펀드

대부분 채권으로 굴리다 IPO 있을 때만 자산 일부 투입

공모주 비중 10% 넘는 상품 없어

2014년에만 1000억 몰렸지만 1년 수익률 1%대 불과

대부분 채권으로 굴리다 IPO 있을 때만 자산 일부 투입

공모주 비중 10% 넘는 상품 없어

2014년에만 1000억 몰렸지만 1년 수익률 1%대 불과

올 들어 공모주펀드의 순유입액이 1000억원에 달할 정도로 인기를 끌고 있지만 정작 수익률은 지지부진해 투자자들의 불만을 사고 있다.

○이름값 못하는 공모주펀드

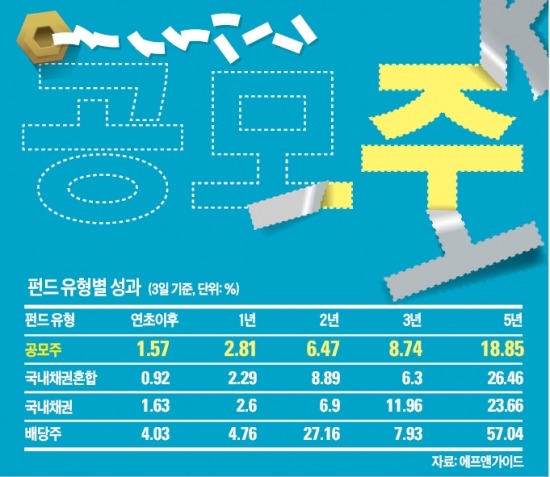

하지만 펀드 성과는 예상외로 저조하다. 펀드평가업체 에프앤가이드에 따르면 25개 공모주펀드(사모형 제외)의 연초 이후 수익률은 평균 1.57%이다. 국내채권형펀드 수익률(1.63%)과 비교해도 처지는 성과다.

공모주펀드의 최근 1년간 누적 수익률도 2.81%에 불과한 것으로 집계됐다. 시중은행의 1년짜리 정기예금 이자 수준이다. ‘뉴프리미엄안정혼합13’ ‘동양하이플러스오토스닥30 2’ ‘교보악사완전소중한K-1’ 등의 1년 수익률은 1%에도 못 미쳤다. ‘한화프리미엄바운더리2’ 펀드는 -0.42%로 원금 손실을 보고 있다.

공모주펀드 중에선 ‘IBK공모주채움1’(4.55%) ‘KTB밸런스30 1’(4.27%) ‘트러스톤공모주알파A’(3.82%) 등 일부만 3%가 넘는 1년 수익을 냈을 뿐이다. 정재훈 IBK자산운용 매니저는 “공모주 열풍 때문에 공모주펀드를 대박 상품으로 오해하는 사람이 있지만 안정적인 중위험 상품으로 보는 게 맞다”고 설명했다.

○‘공모주 비중 0.1%’ 수두룩

공모주펀드의 수익률이 이처럼 저조한 것은 투자자산의 대부분을 채권으로 채우고 있어서다. 평소 국공채 등 안정적인 채권으로 굴리다 IPO가 있을 때만 일부 자산을 투입해 추가 수익을 추구하는 구조다.

공모주펀드는 채권혼합형 또는 주식혼합형으로 설계돼 있다. 어느 쪽이든 공모주 비중이 10%를 넘는 상품을 찾기 어렵다. 공모주 비중이 0.1%를 밑도는 펀드도 수두룩하다. 진성남 하이자산운용 이사는 “요즘 공모주 청약경쟁률이 수백 대 1에 달하다 보니 공모주펀드라고 해도 배정받을 수 있는 물량이 얼마 안 된다”며 “펀드 자산에서 공모주가 차지하는 비중이 10%를 넘는 상품은 거의 없다”고 전했다.

예를 들어 지난 2월 코스닥에 상장한 오이솔루션은 1253 대 1의 청약경쟁률을 기록했다. 한국정보인증(922 대 1), 캐스텍코리아(807 대 1) 등에도 투자자가 몰렸다.

채권금리가 낮아진 점도 공모주펀드 수익률이 낮은 원인이다. 손석찬 KTB자산운용 상품개발팀장은 “공모주 투자로 수익을 낼 기회가 적을 땐 채권으로 수익을 좀 더 내줘야 하는데 이마저도 쉽지 않은 상황”이라고 말했다. 전문가들은 올해부터 시판된 분리과세형 하이일드펀드는 ‘공모주 10% 우선배정’이란 장점이 있어 오히려 공모주펀드보다 더 많은 공모주를 편입할 수 있다고 전했다.

조재길/안상미 기자 road@hankyung.com

ADVERTISEMENT

ADVERTISEMENT