신용등급 낮은 A급 이하 몰려

증권신고서 제출의무 없어

정보 노출 꺼린 기업들 동참

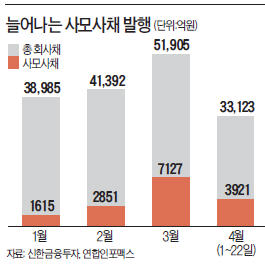

22일 투자은행(IB)업계에 따르면 지난 3월 사모사채 발행액은 7127억원으로 작년 4월 이후 최대치를 기록했다. 4월 들어서도 모두 3921억원(22일 현재)어치가 발행되는 등 기업의 사모시장 활용이 이어지고 있다.

사모사채시장은 신용도가 낮은 기업이 주로 찾는 일종의 ‘장외’ 자금조달 창구로, 발행 금리가 공모사채보다 0.3~0.4%포인트가량 높다. 하지만 증권신고서를 제출하지 않아도 되는 데다 회사채 수요 예측도 필요 없어 발행이 간편하다는 게 장점이다.

기업이 사모사채로 눈길을 돌리는 근본적인 이유는 일부 우량채에만 투자자가 몰리는 공모시장의 쏠림현상 탓이라는 게 전문가들의 진단이다. 특히 KT ENS 법정관리 사태가 일어난 3월 이후 우량 회사채와 비우량 회사채의 구분이 뚜렷해지면서 A급 이하 기업이 회사채 수요예측에서 참패하는 경우가 많아졌다. 김상훈 신한금융투자 연구원은 “공모시장에서 대규모 미매각 경험으로 자신감이 많이 떨어진 기업이 높은 등급에도 불구하고 사모사채를 선호하고 있다”고 말했다.

자금 사정이 빡빡한 일부 AA급 회사도 사모시장을 두드리고 있다. 대림산업(AA-)이 대표적이다. 지난해 4분기 부진한 실적이 공개된 이후 신용평가사의 등급하향 검토 대상에 오르는 등 수모를 겪자 아예 사모사채로 방향을 바꿨다. CJ제일제당(AA)과 OCI(AA-)는 재무구조 악화가 투자자의 외면을 받을 것으로 예상되자 공모사채 발행을 포기했다. 호텔롯데(AA+)는 주요주주 관련 정보를 공개할 필요가 없다는 이유로 사모사채 발행을 택한 것으로 알려졌다.

깐깐해진 금융감독원의 증권신고서 감독도 한몫했다. 산업·기업 환경에 대한 설명 강화뿐만 아니라 계열사에 대한 설명까지 정정 요구를 하는 경우가 많아졌기 때문이다. 공시 의무가 없는 비상장사도 공모사채를 발행하려면 증권신고서를 작성해야 한다. 한 대형 증권사 DCM(채권발행시장) 담당자는 “증권신고서 감독이 엄격해지면서 공개해야 하는 정보가 많아지고, 회사채 발행을 위한 준비 기간도 길어졌다”며 “재무 리스크나 그룹 리스크가 있는 기업은 특히 더 꼼꼼하게 따지기 때문에 기업이 사모사채를 찾게 된다”고 말했다. 금감원은 지난해 접수한 증권신고서 440건 중 60건에 대해 총 69회의 정정요구를 했다.

기관투자가도 사모사채를 선호하고 있다. 작년에 비해 우량 회사채 발행이 줄어들어 투자할 곳을 찾기 쉽지 않아졌기 때문이다. 사모사채는 거래가 많지 않아 공모사채보다 유동성이 떨어진다. 하지만 만기까지 보유하려는 보험사 입장에서는 공모와 사모에 큰 차이가 없다. 김성현 KB투자증권 기업금융본부장은 “작년 3~5월 많이 발행된 사모사채는 자산유동화기업어음(ABCP)으로 유동화해 금리를 높여 투자하려는 수요가 많았던 반면 요즘 사모사채는 기관투자가가 직접 투자하는 경우가 대부분”이라고 전했다.

윤아영 기자 youngmoney@hankyung.com