[세계는 경제영토 확장전쟁] 국민연금, 5년간 70조 투자…알짜 해외부동산ㆍSOC 사들인다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

연기금ㆍ공기업, M&A 가속

해외재산 비중 20%로 확대

가스·석유·광물자원公도

자원개발 투자 잰걸음

해외재산 비중 20%로 확대

가스·석유·광물자원公도

자원개발 투자 잰걸음

국내 공사와 연기금들이 해외 자산 매입에 적극 나서고 있다. 글로벌 금융위기 여파로 쏟아져 나온 알짜 부동산과 사회간접자본(SOC) 매물들을 잇달아 사들이는가 하면 해외 기업에 대한 적대적 인수 · 합병(M&A)을 추진하는 등 공격적인 행보를 보이고 있다.

◆연기금은 부동산 · SOC 적극 매입

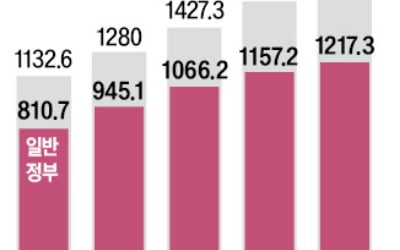

해외 자산 매입을 가장 적극적으로 추진하고 있는 곳은 국민연금이다. 현재 10%인 해외 자산 비중을 5년 내에 20%(약 100조원)까지 높인다는 목표다. 계획대로라면 해마다 10조원 넘게 신규 투자를 해야 하는 셈이다. 국민연금은 최근 쉐브론사가 보유한 미국 콜로니얼 석유파이프라인 주식(23.44%)의 매각 입찰에서 우선협상대상자로 선정됐다. 올해 초엔 미국 씨티은행 지분 매입과 스페인 도로사업 투자 등을 검토하기도 했다.

다른 연기금들도 잇달아 해외 투자 비중을 확대하는 계획을 내놓고 있다. 교직원공제회는 현재 2% 수준인 해외 부동산 · SOC 투자 비중을 수년 내 10%까지 늘리기로 했다. 교직원공제회는 이에 따라 최근 미국 샌프란시스코의 3억3300만달러짜리 빌딩을 새마을금고연합회 등과 공동으로 사들이면서 970억원을 투자했다.

사립학교교직원연금도 해외 자산 비중을 7%에서 20%로 대폭 늘리기로 하고 최근 일본 도쿄의 오피스 빌딩 2곳에 385억원을 투자했다. 해외 채권형펀드와 부동산펀드에 1125억원가량(전체 자산 대비 2.2%)을 투자하고 있는 공무원연금은 앞으로 해외 자산 비중을 운용 자산의 5%로 키운다는 구상이다.

연기금이 해외 자산 매입에 적극 나서는 이유는 우선 국내 투자 대상이 마땅치 않아서다. 허대행 교직원공제회 개발사업부 해외사업팀장은 "국내에서 프로젝트 파이낸싱(PF) 형태로 할 수 있는 SOC나 부동산 사업이 더 이상 많지 않다"며 "앞으론 금융위기 여파로 구조조정에 들어간 미국 등의 성장성을 높게 보고 있다"고 전했다.

글로벌 금융위기 과정에서 연 · 기금들이 포트폴리오를 다각화해야 할 필요성을 느낀 것도 또 다른 이유다. 세계 경제가 불황에 접어들면 원화 가치가 낮아지기 때문에 해외 자산,특히 달러화 표시 자산의 가치가 상대적으로 높아져 리스크 분산 효과를 기대할 수 있기 때문이다.

1990년대 말 외환위기를 거치며 불황기 자산 투자가 효과적이라는 '학습'이 이뤄진 것도 기관투자가들이 자신감 있게 큰돈을 투자하는 배경이다.

◆공기업은 자원 투자에 관심

가스공사 석유공사 광물자원공사 등 주요 자원 관련 공기업들도 해외 자원 투자에 속속 뛰어들고 있다. 광물자원공사 관계자는 "자원 투자는 10곳 중 1곳이라도 성공하면 다행일 정도로 리스크가 크다"며 "중국의 경제 발전과 석유 자원 고갈 등으로 글로벌 자원 확보 경쟁이 벌어지고 있어 더 이상 지체하면 안된다"고 배경을 설명했다.

지난 20일 영국의 원유 탐사 · 생산 기업인 다나페트롤리엄에 대한 공개매수 의사를 밝힌 한국석유공사가 대표적이다. 석유공사는 작년에도 페루 페트로텍사,캐나다 하베스트사,카자흐스탄 숨베사 등 여러 원유업체의 지분을 인수했다.

한국전력은 유연탄 우라늄 등 전기 생산 원료 확보에 집중하고 있다. 지난달 4억2000만t의 매장량을 보유한 호주 바이롱 유연탄광산 지분을 4190억원에 100% 인수했다. 작년엔 12월 한국수력원자력과 공동으로 세계 2대 우라늄 광산인 아프리카 니제르 이모라렝 광산 지분 10%를 3000억원에 사들였다.

한국광물자원공사는 2차전지의 원료인 리튬 확보에 사활을 걸고 있다. 한국가스공사는 러시아 블라디보스토크와 사하공화국 등에서 유전과 가스전 인수를 추진 중이다.

이상은/서기열 기자 selee@hankyung.com

![[포토] 캐리비안베이서 북유럽 감성 노천탕 즐겨볼까](https://img.hankyung.com/photo/202412/AA.38923928.3.jpg)