[HSBC, 외환은행 인수 포기] 다급해진 론스타…매각가격 하락 불가피

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

론스타는 이 때문에 HSBC를 강하게 비난했다. 존 그레이켄 론스타 회장은 19일 성명서에서 "HSBC가 계약을 파기하고 본거래가 완료되지 않은 것에 대해 실망스럽게 생각한다"고 밝혔다. 론스타가 임명한 리처드 웨커 외환은행장 역시 HSBC에 대한 불만을 강하게 토로했다. 웨커 행장은 이날 외환은행 사내방송에서 "외환은행은 HSBC 딜이 가져올 좋은 기회를 상실하게 된 점에 실망감을 감출 수 없다"고 말했다.

설립된 지 5년이 넘은 사모펀드인 론스타는 투자자들의 차익 실현 압박을 받아왔다. 론스타가 한국 정부에 외환은행 매매계약 승인이 늦어질 경우 국제소송까지 불사할 것이란 내용의 서한을 보낸 것도 이 때문이다. 외환은행 인수·합병(M&A)이 다시 진행된다 하더라도 매각대금은 HSBC와의 계약보다 크게 줄어들 것으로 예상되고 있다.

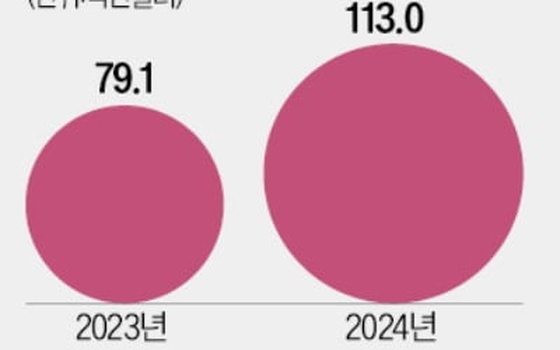

금융계에선 외환은행 M&A전이 다시 전개된다고 하더라도 지난해 9월 HSBC의 경우처럼 주당 1만8000원 수준은 사실상 불가능하다고 보고 있다. 한 은행 임원은 "외환은행 인수단가 1만8000원은 이 은행 주당순자산가치(PBR)의 1.8배에 이르는 수준"이라며 "주요 시중은행의 PBR가 0.8~1.1배 선에 불과하다는 점을 감안하면 경영권 프리미엄을 준다고 쳐도 과도한 수준"이라고 말했다. 다른 관계자도 "외환은행 인수단가는 PBR 1.2배 수준으로 주당 1만3000원 안팎,51% 지분으로 쳐서 4조원 선이 적당한 것으로 거론되고 있다"고 전했다.

만약 외환은행 매매가격이 4조원이 된다 하더라도 론스타는 이미 회수한 1조8000여억원에 4조원을 더해 투입 원금(2조1500억원) 대비 3조6500억원(수익률 170%)의 차익을 챙기게 된다.

박준동 기자 jdpower@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["한국은 안 낳고, 일본은 못 낳고"…두 나라 차이는 '이것' [김일규의 재팬워치]](https://img.hankyung.com/photo/202406/01.37042116.3.jpg)

![[신간] 이더리움의 탄생 비화…'이더리움 억만장자들'](https://timg.hankyung.com/t/560x0/photo/202406/ZK.37041477.3.jpg)