10월 회사채 발행물량 1조7백40억원 확정

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

오는 10월의 회사채 발행물량이 1조7백40억원으로 확정됐다.

증권업협회는 30일 개최한 기채조정위원회에서 최근의 회사채수익률

급등을 감안해 발행물량을 지난달 보다 5백89억원을 줄여 이같이

조정하고 중소기업의 장외시장등록을 활성화 하기위해 오는 11월부터

장외시장 등록 중소법인에 대해서는 회사채 발행 조정평점을 0.5점

가산해 주기로 했다.

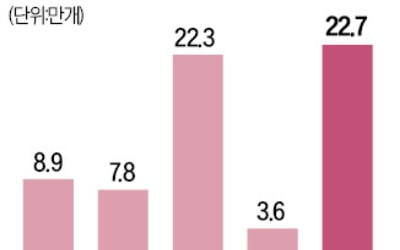

이날 기채조정위원회는 회사채 발행 조정평점 8.9 이상인 기업에게

7천73억4천만원, 제조업 차환자금 1천5백71억6천만원, 건설회사 차환자금

3백25억원 등 8천9백70억원을 우선 배정하고 나머지 1천7백69억원은

주간사가 임의로 발행할 수 있게 했다.

그러나 9월중에 보유주식을 대량 매각한 현대정공, 현대강관, 조선맥주

등 6개사와 해외증권을 발행한 한양화학의 발행 신청분 5백70억원은

조정대상에서 제외시켰다.

이날 확정된 회사채 발행물량의 용도별 규모는 시설자금이

5천9백21억5천만원(전체의 66%), 차환자금 2천4백1억5천만원(26.8%),

운영자금 6백47억원(7.2%) 등이고 대기업 허가분은 5천3백25억8천만원

(59.4%) 이었다.

한편 이날 적용된 회사채발행 허가평점 8.9는 지난 9월보다 0.1이

높아진 것인데 이같은 평점은 오는 11월 장외시장 등록법인은 0.5점

가산되고 기업들의 자금난이 계속됨에 따라 앞으로 더욱 높아질

전망이다.

증권업협회는 30일 개최한 기채조정위원회에서 최근의 회사채수익률

급등을 감안해 발행물량을 지난달 보다 5백89억원을 줄여 이같이

조정하고 중소기업의 장외시장등록을 활성화 하기위해 오는 11월부터

장외시장 등록 중소법인에 대해서는 회사채 발행 조정평점을 0.5점

가산해 주기로 했다.

이날 기채조정위원회는 회사채 발행 조정평점 8.9 이상인 기업에게

7천73억4천만원, 제조업 차환자금 1천5백71억6천만원, 건설회사 차환자금

3백25억원 등 8천9백70억원을 우선 배정하고 나머지 1천7백69억원은

주간사가 임의로 발행할 수 있게 했다.

그러나 9월중에 보유주식을 대량 매각한 현대정공, 현대강관, 조선맥주

등 6개사와 해외증권을 발행한 한양화학의 발행 신청분 5백70억원은

조정대상에서 제외시켰다.

이날 확정된 회사채 발행물량의 용도별 규모는 시설자금이

5천9백21억5천만원(전체의 66%), 차환자금 2천4백1억5천만원(26.8%),

운영자금 6백47억원(7.2%) 등이고 대기업 허가분은 5천3백25억8천만원

(59.4%) 이었다.

한편 이날 적용된 회사채발행 허가평점 8.9는 지난 9월보다 0.1이

높아진 것인데 이같은 평점은 오는 11월 장외시장 등록법인은 0.5점

가산되고 기업들의 자금난이 계속됨에 따라 앞으로 더욱 높아질

전망이다.

!["뜻밖의 계엄령 때문에"…전국민 수면 부족 주의보 [건강!톡]](https://img.hankyung.com/photo/202412/01.38863352.3.jpg)