웰스파고의 제재 위반은 처음이 아닙니다. 지난해엔 1600만명의 고객들에게 바가지 금리와 수수료를 책정한 혐의로 벌금과 고객 보상금을 합쳐 37억달러(4조8000억원)를 물었습니다. 역대 최대 벌금이었습니다.

2016년엔 실적을 부풀리기 위해 고객 동의 없이 수백만 개의 '유령 계좌'를 개설한 혐의로 수십억달러의 벌금을 물었습니다. 이후 자산을 늘리지 못하는 제재를 받고 모기지 사업을 대폭 축소했습니다.

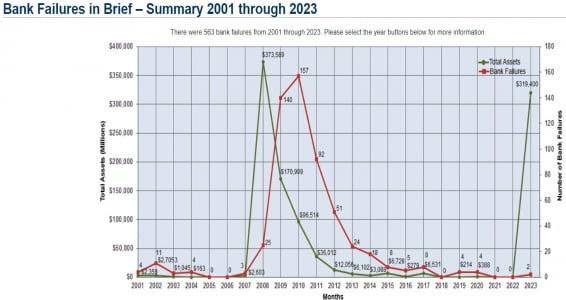

웰스파고의 대형 금융사고가 지금 잇따라 발생했다면 웰스파고의 운명은 어떻게 됐을까요. 실리콘밸리은행(SVB) 파산 이후 유럽의 크레디트스위스(CS)와 도이치뱅크를 찍고 다시 찰스슈왑까지 흔들리고 웰스파고까지 휘청거릴 가능성이 컸습니다.

미국 대형은행에서도 '뱅크런'(대규모 예금 인출)이 일어나고 있는 상황에서 '대마불사'가 통했을까요. 미국의 은행발 위기가 '찻잔 속 태풍'으로 끝날까요. 게다가 2일(현지시간) 사우디아라비아와 러시아 등 주요 산유국들의 협의체인 OPEC+가 기습적으로 감산을 발표해 인플레이션 우려가 다시 커지고 있습니다.

이번 주엔 은행발 위기와 인플레, 고용보고서를 중심으로 주요 이슈와 일정을 살펴보겠습니다.

'again 2007' vs 'again 2017'

2008년 글로벌 금융위기 전엔 대형 은행의 위기 극복이 더 큰 위기의 전조가 된 적이 있습니다. 바로 미국의 투자은행 베어스턴스입니다. 2007년에 주요 은행 중 가장 먼저 무너졌습니다. 당시 JP모건이 베어스턴스를 인수하며 위기가 진화되는 듯했습니다. 하지만 이듬해 패니맥과 AIG 등이 흔들리며 결국 리먼 브러더스 파산 이후 글로벌 금융위기로 이어졌습니다.

웰스파고와 찰스슈왑 스캔들이 하나의 해프닝으로 끝날 지 여부는 현재 은행발 위기가 2007년과 2017년 중 어느 시기에 더 가까울 지를 보면 그 결론이 날 수 있을 것 같습니다.

'자의반 타의반'인 은행의 긴축

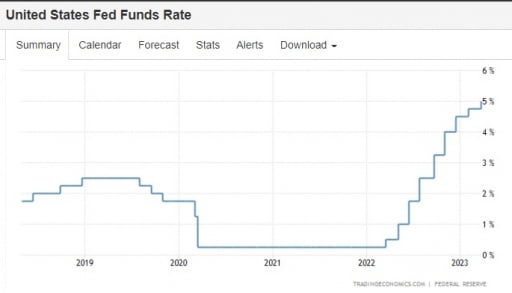

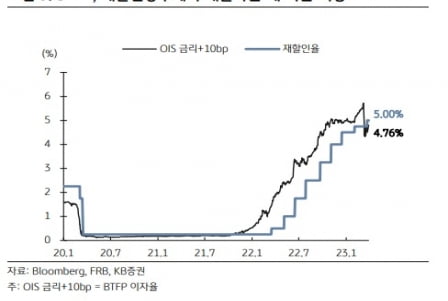

물론 다른 가능성도 있습니다. 제롬 파월 Fed 의장은 지난달 연방공개시장위원회(FOMC) 후 기자회견에서 "은행의 신용경색이 기준금리를 한두번 인상한 효과와 맞먹는다"고 말했습니다. 은행들이 대출을 줄이면 그것 자체가 긴축 효과를 갖는다는 설명입니다.

은행들의 대출 축소는 사실상 정해진 수순입니다. 중소형 은행은 말할 것도 없고 대형 은행에서도 뱅크런이 일어나고 있습니다. 전체 이탈 규모는 줄고 있다지만 여전히 더 높은 금리를 주는 머니마켓펀드(MMF)로 돈이 몰리고 잇습니다.

이런 상황에서 은행의 옥석이 가려질 수 있습니다. 뱅크런 때문에 조달금리가 급격히 높아진 은행의 수익성은 악화할 수밖에 없습니다. 다음주부터 본격화되는 실적시즌이 은행 상황에 따라선 생사 기로를 가르는 시기가 될 전망입니다.

전쟁이 인플레 호재로 바뀌나

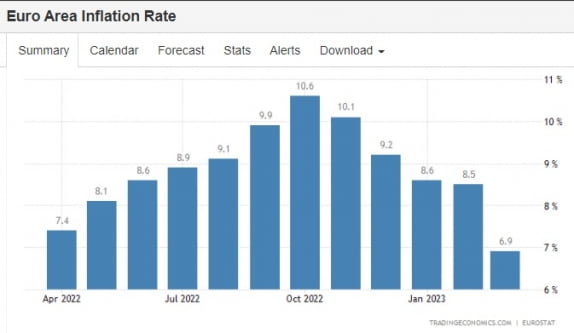

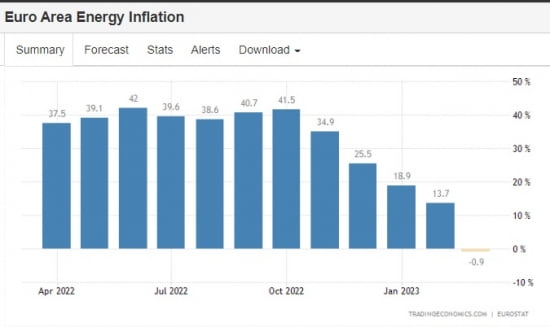

유로존의 3월 물가 상승률은 전년 동기 대비 6.9%였습니다. 2월 8.5%에 비해 1.6%포인트 하락했습니다. 1.6%포인트는 1991년 관련 통계가 작성된 이래 가장 큰 둔화폭이라고 합니다.

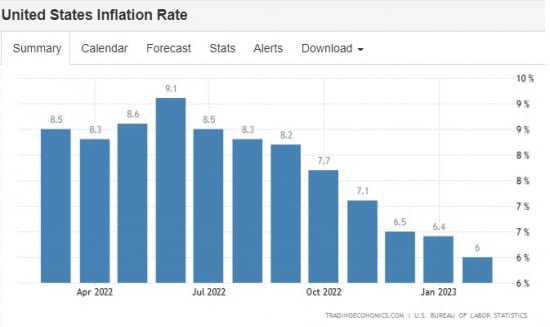

하지만 '역 기저효과'의 유효기간은 올 6월까지가 될 전망입니다. 지난해 CPI 상승률이 6월에 9.1%로 정점을 찍고 내려왔기 때문입니다. 게다가 문제는 에너지와 식료품을 뺀 근원물가입니다. 주거비와 임금이 안 떨어져 서비스 인플레는 여전합니다. 유럽의 3월 근원물가 상승률이 5.7%로 전달(5.6%)에 비해 높아진 게 미국에서도 재현되지 말란 법이 없습니다.

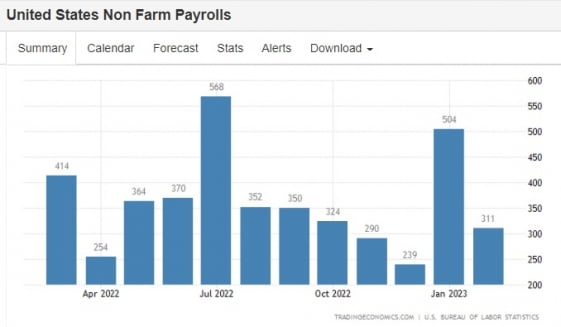

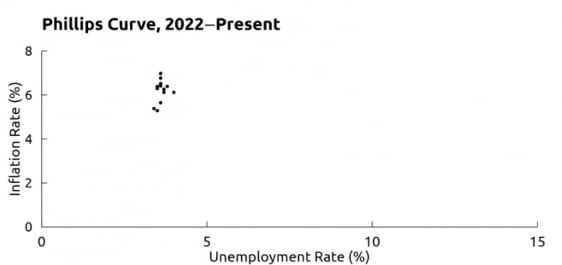

필립스 곡선 무용론 속 긴축 부작용은

3월 신규 일자리는 22만5000개가 늘었을 것으로 월가는 예상하고 있습니다. 2월(31만1000개)보다 적지만 노동시장이 식고 있다는 걸 보여주려면 신규 일자리 수가 10만개 이하로 내려가야 합니다.

증시에 적잖은 영향을 끼칠 3월 고용보고서가 나오는 시점은 증시 휴장일인 '성 금요일(Good Friday)'인 7일 오전 8시30분입니다. 그 때까지 불확실성이 해소되지 않다가 다음주 월요일인 10일에 고용보고서 효과가 증시에 반영될 전망입니다.

노동시장과 인플레이션 관계만 놓고 보면 그나마 최근에 반길만한 지표가 조금씩 나타나고 있기는 합니다. 빅테크를 중심으로 해고가 늘고 있고요. 그동안 구직자가 없어 임금 상승의 원흉이 된 호텔과 식당의 일자리가 크게 늘고 있는 것도 장기적으로 좋은 징조입니다.

반대로 노동시장이 뜨겁다는 점이 재확인되면 다음달 FOMC에서 금리 동결이 아닌 금리 인상 가능성이 높아집니다. 아무리 금리를 올려도 노동시장은 끄떡도 하지 않고 있습니다.

최근의 은행발 위기를 통해 Fed가 긴축해도 탄탄한 노동시장은 끄떡없을 수 있지만 엉뚱하게 금융위기로 번질 수 있다는 점을 깨닫고 있습니다. Fed가 이런 긴축의 부작용을 얼만큼 헤아릴 지가 향후 피벗(통화정책 전환)의 변수가 될 전망입니다.

아래 영상을 보면 더 자세한 정보를 알 수 있습니다.

※ '정인설의 워싱턴나우'는 매주 월요일 국내 최대 해외 투자정보 플랫폼인 '한경 글로벌마켓'에서 유튜브 영상과 온라인 기사로 찾아뵙고 있습니다.

워싱턴=정인설 특파원 surisuri@hankyung.com